Silakan masukkan kata kunci pada kolom pencarian

15 Rasio Keuangan Investasi Saham Buat Pemula

- Ditulis Oleh

- Rio Quiserto

- 17 September 2021

Daftar Isi

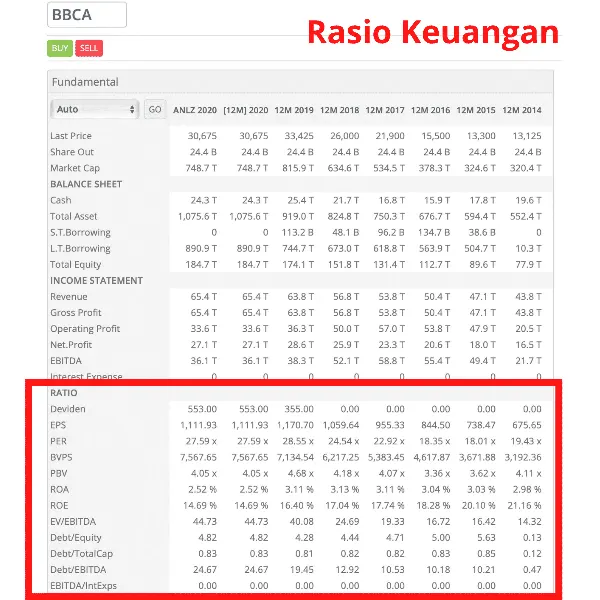

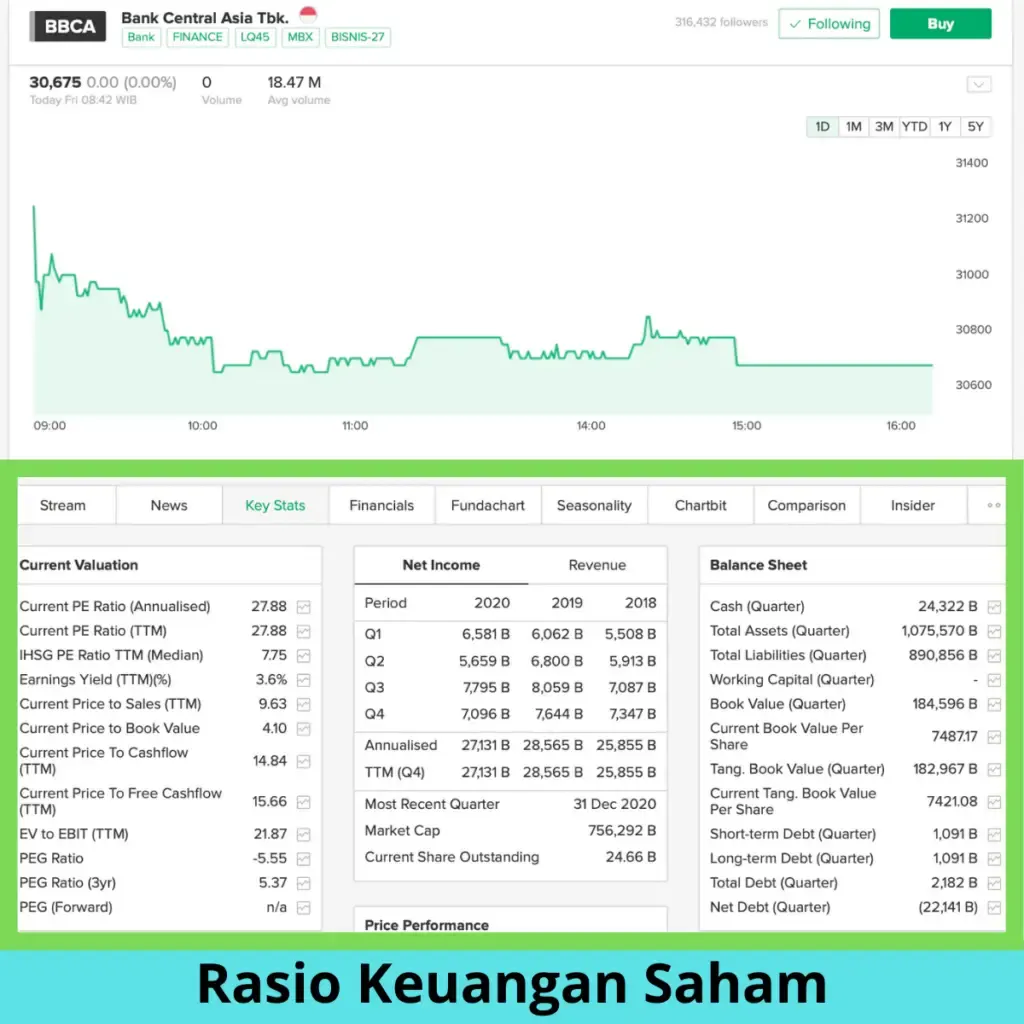

Analisa rasio keuangan adalah indikator yang penting dipelajari dalam investasi saham. Apa dan bagaimana rumus formula rasio dari laporan keuangan yang krusial?

Rasio keuangan digunakan untuk menganalisa keuangan perusahaan. Jadi, investor bisa menentukan layak tidaknya saham untuk dibeli atau dijual.

Apa itu Rasio Keuangan

Rasio keuangan adalah analisa untuk menilai kinerja dan kualitas perusahaan guna menentukan apakah suatu saham layak beli atau tidak.

Investor sebaiknya memahami tujuan dan kegunaan setiap rasio, serta mengetahui cara dan rumus untuk menghitung rasio dari laporan keuangan perusahaan.

Daftar Rasio Keuangan dalam Investasi Saham

Berikut ini adalah daftar rasio - rasio keuangan dengan rumus perhitungannya untuk analisa saham.

1. Earning per Share (EPS)

Earning per Share adalah rasio yang menunjukkan profit per saham. Profit perusahan dibagi dengan jumlah saham menghasilkan EPS.

EPS digunakan untuk menilai kinerja saham. Apakah bisa menghasilkan profit yang semakin bertumbuh atau tidak.

Selain itu, EPS juga menunjukkan apakah valuasi saham, mahal atau murah, dengan membandingkan terhadap harga saham.

Formula: Laba Bersih / Jumlah Lembar Saham

2. Dividend Yield

Dividend Yield adalah rasio yang menunjukkan perbandingan jumlah dividen tunai yang diterima pemegang saham terhadap harga beli saham. Semakin tinggi yield ini, semakin bagus dan sebaliknya.

Untuk mudahnya, dividend yield adalah seperti bunga deposito. Berapa persen bunga yang diperoleh dari simpanan yang dilakukan.

Formula: Dividen / Harga Beli Saham

3. Dividend Payout

Dividend Payout adalah rasio yang menunjukkan persentase profit perusahaan yang dibagikan menjadi dividen ke pemegang saham. Semakin besar payout akan semakin besar dividen yang akan diterima pemegang saham, dan sebaliknya.

Rasio ini digunakan untuk memprediksi jumlah dividen yang akan dibagikan, berdasarkan estimasi profit perusahaan.

Formula: Dividen / Laba Bersih

4. Return on Equity

ROE - Return on Equity - adalah rasio yang membandingkan laba bersih dengan modal ekuitas. Menunjukkan kemampuan perusahaan menghasilkan laba dari modal yang ditanamkan pemegang saham.

Rasio ini sangat penting buat investor di pasar modal. Indikator efektivitas manajemen memberikan return bagi pemegang saham.

Semakin tinggi rasio ROE semakin baik, artinya memberikan return ke pemegang saham. Biasanya rasio ROE dibandingkan antara saham untuk mencari saham perusahaaan terbaik.

Formula: Laba Bersih / Ekuitas

5. Return on Asset (ROA)

ROA - Return on Asset - adalah rasio yang membandingkan laba bersih terhadap nilai aset perusahaan. Menunjukkan kemampuan perusahaan mendatangkan profit dari aset yang dimiliki perusahaan.

Kinerja perusahaan yang efektif akan menunjukkan nilai ROA yang tinggi dan konsisten. Sebaliknya, jika ROA menurun berarti banyak aset yang tidak efisien dalam menghasilkan laba.

Formula: Laba Bersih / Total Aset

6. Price to Earning Ratio (PER)

Price to Earning (PER) adalah rasio yang membandingkan harga saham dengan earning per share (EPS). Rasio ini digunakan untuk melakukan valuasi soal murah atau mahalnya harga saham saat ini.

Rasio ini menunjukkan berapa harga yang harus dibayar untuk mendapatkan laba per saham. Semakin tinggi nilai PER artinya valuasi saham tersebut semakin mahal dan sebaliknya.

Keunggulan PER adalah sangat mudah digunakan untuk membandingkan valuasi satu saham, baik dengan trend-nya sendiri atau dengan saham lainnya. Angka PER bisa langsung dibandingkan tanpa perlu perubahan apapun.

Nilai PER yang standard antar industri bisa berbeda - beda. Tapi umumnya angka PER diatas 15 dianggap mahal.

Angka PER yang tinggi tidak serta merta berarti sahamnya harus dihindari. Justru banyak saham bagus punya PER tinggi.

Dua cara membandingkan PER, yaitu:

- Trend history PER saham itu sendiri selama beberapa tahun ke belakang. Bisa dilihat rentang PER selama ini berada di angka berapa.

- Perbandingan dengan saham dalam satu industri. Rata - rata PER saham di industri yang sama dengan ukuran perusahaan yang sama, bisa jadi perbandingan.

Formula: Harga Saham / Laba Bersih per Saham

7. Price to Book Value (PBV)

PBV adalah rasio yang membandingkan harga saham dengan book value per saham.

Book Value adalah nilai aset dikurangi liabilitas atau ekuitas. Nilai aset perusahaan setelah dikurangi semua kewajiban kepada pihak ketiga, kemudian dibagi jumlah saham untuk mendapatkan Book Value per Saham.

Rasio ini menunjukkan berapa harga yang harus dibayar untuk mendapatkan nilai ekuitas perusahaan. Patokan nilai PBV adalah 1, berarti harga saham = nilai ekuitas per lembar saham.

Semakin besar nilai PBV maka valuasi saham semakin mahal dan sebaliknya.

Tapi, ini perlu diingat, bahwa PBV dibawah satu tidak berarti saham murah dan layak beli. Justru banyak saham dengan PBV

Demikian pula dengan PBV yang besar, meskipun valuasinya mahal, justru menunjukkan bahwa saham tersebut punya kinerja yang ciamik sehingga harga saham meningkat karena diburu orang.

Banyak perusahaan - perusahaan blue-chip yang nilai PBV-nya mahal - mahal.

Jadi, nilai PBV tidak bisa dilihat tanpa melihat konteksnya dengan kinerja perusahaan.

Formula: Harga Saham / Nilai Ekuitas per Saham

8. Gross Profit Margin (GPM)

Gross Margin atau Margin kotor adalah rasio yang membandingkan laba kotor (gross profit) dengan penghasilan. Laba kotor merupakan penghasilan dikurangi HPP Harga Pokok Penjualan (Cost of Goods Sold).

Harga Pokok Penjualan atau HPP adalah biaya yang berhubungan secara langsung dengan produk yang dijual perusahaan untuk tenaga kerja, bahan dan overhead dalam proses pembuatan produk atau jasa yang dijual ke pelanggan sepanjang suatu periode.

Gross margin penting untuk menunjukkan beberapa hal, yaitu:

- Struktur Biaya HPP perusahaan. Apakah terjadi kenaikan biaya HPP yang membuat gross margin tertekan atau sebaliknya perusahaan mampu menekan HPP

- Kemampuan mengendalikan harga penjualan produk.

Harga bahan baku cenderung meningkat dari waktu ke waktu. Bagaimana perusahaan mengelola kenaikan biaya ini akan tercermin di Gross Margin.

Gross margin akan menurun jika tekanan kenaikan biaya bahan baku tidak biasa diatasi. Perusahaan tidak bisa menaikkan harga atau bekerja lebih efisien.

Sebaliknya, gross margin yang stabil dari waktu ke waktu jika perusahaan bisa leluasa menaikkan harga, tanpa takut kehilangan penjualan. Ini menunjukkan perusahaan punya kekuatan sebagai market leader.

Besar kecilnya gross margin ada hubungannya dengan skala bisnis perusahaan. Gross margin yang tebal menunjukkan bahwa perusahaan punya skala bisnis yang memadai sehingga bisa lebih efisien dalam beroperasi.

Formula: Laba Kotor / Penghasilan

9. Operating Margin

Operating margin atau margin operasional adalah rasio yang membandingkan laba usaha dengan penghasilan. Laba usaha adalah laba kotor dikurangi biaya operasional.

Margin laba usaha menunjukkan efisiensi perusahaan dalam menjalankan bisnis dengan kemampuan mengendalikan biaya usaha. Contoh biaya usaha adalah biaya karyawan, marketing dan lain-lainnya.

Meskipun punya margin laba kotor yang tinggi, tetapi jika biaya operasional tidak terkendali, laba usaha yang dihasilkan tidak akan optimal. Bisa dipecah lagi, apa komponen biaya usaha yang menekan laba usaha.

Formula: Laba Usaha / Penghasilan

10. Net Profit Margin (NPM)

Profit margin adalah rasio yang membandingkan profit atau laba bersih dengan penghasilan. Laba bersih adalah penghasilan setelah dikurangi biaya - biaya, termasuk bunga dan pajak.

Ini rasio yang penting. Menunjukkan apakah perusahaan bisa mencetak margin yang sehat yang membuat bisnisnya berkelanjutan dan terus tumbuh.

Margin yang kecil indikasi bahwa persaingan sangat ketat, menekan tingkat keuntungan dari penjualan. Rasio ini menunjukkan seberapa kuat keunggulan kompetitif perusahaan dalam persaingan.

Profit margin yang tinggi menunjukkan bahwa perusahaan punya posisi yang kuat di pasar dibandingkan kompetitor yang lain. Istilahnya, perusahaan memiliki economic moat yang besar sehingga sulit disaingi di pasar.

Formula: Laba Bersih / Penghasilan

11. Current Ratio

Rasio lancar (Current Ratio) adalah mengukur kemampuan keuangan perusahaan untuk membayar kewajiban jangka pendek, utang yang segera jatuh tempo, dengan aset lancar yang dimiliki.

Aset lancar adalah aset likuid, bisa dicairkan dengan cepat, antara lain adalah uang tunai, setara tunai, tagihan ke pelanggan dan lain-lainya. Posisi aset lancar bisa dilihat di bagian pertama dari aset dalam laporan keuangan.

Semakin besar perbandingan aset lancar dengan hutang lancar, semakin tinggi kemampuan perusahaan menutupi kewajiban jangka pendeknya. Apabila rasio lancar 1:1 atau 100% berarti bahwa aset lancar dapat menutupi semua hutang lancar.

Dikatakan sehat jika rasionya berada di atas 1 atau diatas 100%.

Formula: Aset Lancar / Liabilitas Jangka Pendek.

12. Quick Ratio

Rasio Cepat adalah menunjukkan kemampuan perusahaan dalam membayar kewajiban utang lancar (utang jangka pendek) dengan aset lancar tanpa memperhitungkan nilai persediaan.

Bedanya dengan rasio lancar (current ratio), nilai aset yang digunakan dalam Quick ratio lebih kecil karena aset lancar dikurangi persediaan (inventory). Alasannya, inventory tidak bisa segera dijual, masih ada yang dalam bentuk bahan baku atau setengah jadi.

Quick ratio menghitung kemampuan aset lancar yang paling likuid menutupi utang lancar. Semakin besar rasio ini semakin baik.

Quick ratio lebih konservatif dibandingkan Current Ratio.

Formula: (Kas dan Setara Kas + Investasi Jangka Pendek + Piutang Usaha) / Liabilitas Jangka Pendek

13. LT Debt / Equity

Rasio LT Debt / Equity adalah menunjukkan kemampuan perusahaan membayar beban hutang dari ekuitas yang dimiliki.

Perusahaan punya hutang sah - sah saja, selama punya kemampuan untuk membayar kewajiban tersebut. Jika kemampuannya terbatas, indikasi yang membahayakan perusahaan.

Hutang yang diperhitungkan dalam rasio ini adalah hutang jangka panjang karena merupakan komitmen yang paling signifikan buat perusahaan.

Bagi perusahaan, besarnya utang tidak boleh melebihi modal sendiri agar beban tetapnya tidak terlalu tinggi. Semakin kecil porsi utang terhadap modal, semakin aman.

Semakin kecil rasio ini indikasi kinerja perusahaan yang semakin baik. Sebaliknya, rasio yang tinggi dan terus meningkat, indikasi penurunan kualitas kinerja karena ketergantungan terhadap hutang meningkat.

Formula: Hutang Jangka Panjang / Ekuitas

14. Interest Coverage

Rasio Interest Coverage adalah menunjukkan seberapa besar laba usaha dibandingkan pembayaran bunga. Semakin besar kemampuan kaba usaha untuk memenuhi kewajiban bunga akan semakin aman buat perusahaan.

Perusahan yang memiliki hutang harus membayar biaya bunga. Apakah keuangan perusahaan mampu menyelesaikan kewajiban cicilan hutang?

Jika kemampuan interest coverage merosot merupakan indikasi kinerja perusahaan sedang dalam masalah. Perlu dilihat apakah dari penurunan laba usaha atau peningkatan hutang.

Perusahaan yang haus hutang untuk mendongkrak kinerja akan terlihat dari rasio ini. Apakah perusahaan mampu mengendalikan kewajiban hutangnya atau tidak.

Formula: Pembayaran Bunga / Laba Usaha

15. Debt to Equity (DER)

DER adalah rasio yang membagi total hutang dengan ekuitas perusahaan. Apakah ekuitas mencukupi untuk mengcover seluruh kewajiban hutang yang dimiliki perusahaan.

Bagi perusahaan, besarnya utang tidak boleh melebihi modal sendiri agar beban tetapnya tidak terlalu tinggi. Semakin kecil porsi utang terhadap modal, semakin aman.

Formula: Hutang Jangka Panjang + Jangka Pendek / Ekuitas

Kesimpulan

Rasio keuangan adalah komponen penting dalam melakukan analisa fundamental saham. Penting dipahami oleh investor saham.

Semoga Bermanfaat!

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Bagikan Melalui

Daftar Isi