Silakan masukkan kata kunci pada kolom pencarian

5+ Instrumen Pasar Modal (Bukan Hanya Saham, Ada Lainnya)

- Ditulis Oleh

- Rio Quiserto

- 15 Januari 2021

Daftar Isi

Pasar modal adalah bagian penting sistem ekonomi. Tidak hanya saham, tetapi juga instrumen lainnya dalam pasar modal. Apa saja instrumen pasar modal dan apa kegunaannya?

Mungkin sebagian besar dari Anda tahu atau pernah dengar soal saham. Mungkin juga ada yang sudah berinvestasi di saham.

Banyak orang berpikir bahwa saham dan pasar modal itu sama. Menganggap ketika bicara pasar modal berarti bicara saham.

Nyatanya tidak seperti itu.

Pasar modal lebih besar dari saham. Ada lebih banyak instrumen keuangan di pasar modal.

Apa itu pasar modal dan apa saja produk yang ditawarkan di pasar ini?

Apa Itu Pasar Modal

Pasar modal (capital market) merupakan pasar untuk berbagai instrumen keuangan jangka panjang yang bisa diperjualbelikan, baik surat utang (obligasi), ekuiti (saham), reksa dana, instrumen derivatif maupun instrumen lainnya.

Keberadaan pasar modal memiliki fungsi sebagai:

- sarana pendanaan bagi perusahaan maupun institusi lain (misalnya pemerintah) untuk mendapatkan dana dari masyarakat pemodal (investor). Dana yang diperoleh dari pasar modal dapat digunakan untuk pengembangan usaha, ekspansi, penambahan modal kerja dan lain-lain,

- sarana bagi masyarakat untuk berinvestasi pada instrumen keuangan seperti saham, obligasi, reksa dana, dan lain-lain. Masyarakat jadi bisa menempatkan dana yang dimilikinya sesuai dengan karakteristik return dan risiko masing-masing instrumen.

Pihak yang membutuhkan pendanaan dan pihak yang ingin investasi bertemu di pasar modal. Yang satu mendapatkan funding, sementara yang lain memperoleh return.

Pengertian UU

Pasar Modal adalah kegiatan yang bersangkutan dengan Penawaran Umum dan perdagangan Efek, Perusahaan Publik yang berkaitan dengan Efek yang diterbitkannya, serta lembaga dan profesi yang berkaitan dengan Efek (sumber: UU Pasar Modal No 8 1995).

Dalam definisi menurut UU tersebut, aspek - aspek pasar modal adalah:

- Efek adalah surat berharga, yaitu surat pengakuan utang, surat berharga komersial, saham, obligasi, tanda bukti utang, Unit Penyertaan kontrak investasi kolektif, kontrak berjangka atas Efek, dan setiap derivatif dari Efek.

- Penawaran Umum adalah kegiatan penawaran Efek yang dilakukan oleh Emiten untuk menjual Efek kepada masyarakat berdasarkan tata cara yang diatur dalam Undang-undang ini dan peraturan pelaksanaannya.

- Perusahaan Publik adalah Perseroan yang sahamnya telah dimiliki sekurang-kurangnya oleh 300 (tiga ratus) pemegang saham dan memiliki modal disetor sekurang-kurangnya Rp3.000.000.000,00 (tiga miliar rupiah) atau suatu jumlah pemegang saham dan modal disetor yang ditetapkan dengan Peraturan Pemerintah.

Aspek yang penting adalah ketika perusahaan masuk ke pasar modal untuk mencari pendanaan ke masyarakat, maka perusahaan menjadi perusahaan publik.

Perusahaan publik wajib memenuhi aspek keterbukaan informasi yang diatur oleh UU dan peraturan pelaksanaannya.

Untuk memastikan kepatuhan perusahaan publik dibuat regulasi pasar modal.

Regulasi

UU Pasar Modal No 8 Tahun 1995 menjadi dasar hukum kegiatan Pasar Modal di Indonesia.

Kegiatan pasar modal di Indonesia diawasi oleh Otoritas Jasa Keuangan (OJK), yang menjalankan fungsi berikut:

- Menyusun peraturan pelaksanaan di bidang Pasar Modal;

- Melaksanakan Protokol Manajemen Krisis Pasar Modal;

- Menetapkan ketentuan akuntansi di bidang Pasar Modal;

- Merumuskan standar, norma, pedoman kriteria dan prosedur di bidang Pasar Modal;

- Melaksanakan analisis, pengembangan dan pengawasan Pasar Modal termasuk Pasar Modal Syariah;

- Melaksanakan penegakan hukum di bidang Pasar Modal;

- Menyelesaikan keberatan yang diajukan oleh pihak yang dikenakan sanksi oleh OJK, Bursa Efek, Lembaga Kliring dan Penjaminan, dan Lembaga Penyimpanan dan Penyelesaian;

- Merumuskan prinsip-prinsip Pengelolaan Investasi, Transaksi dan Lembaga Efek, dan tata kelola Emiten dan Perusahaan Publik;

- Melakukan pembinaan dan pengawasan terhadap pihak yang memperolah izin usaha, persetujuan, pendaftaran dari OJK dan pihak lain yang bergerak di bidang Pasar Modal;

- Memberikan perintah tertulis, menunjuk dan/atau menetapkan penggunaan pengelola statuter terhadap pihak/lembaga jasa keuangan yang melakukan kegiatan di bidang Pasar Modal dalam rangka mencegah dan mengurangi kerugian konsumen, masyarakat dan sektor jasa keuangan.

Sejarah

Pasar modal atau bursa efek telah hadir sejak jaman kolonial Belanda dan tepatnya pada tahun 1912 di Batavia. Didirikan oleh pemerintah Hindia Belanda untuk kepentingan pemerintah kolonial atau VOC.

Meskipun pasar modal telah ada sejak tahun 1912, perkembangan dan pertumbuhan pasar modal tidak berjalan seperti yang diharapkan dan mengalami kevakuman.

Pemerintah Republik Indonesia mengaktifkan kembali pasar modal pada tahun 1977, dan beberapa tahun kemudian pasar modal mengalami pertumbuhan seiring dengan berbagai insentif dan regulasi yang dikeluarkan pemerintah.

Di tahun 1977, Bursa Efek diresmikan kembali oleh Presiden Soeharto. BEJ dijalankan dibawah BAPEPAM (Badan Pelaksana Pasar Modal). Pengaktifan kembali pasar modal ini juga ditandai dengan go public PT Semen Cibinong sebagai emiten pertama

Instrumen Pasar Modal

Instrumen di pasar modal, bukan hanya saham, meskipun saham adalah salah satu yang paling dikenal.

1. Saham

Saham adalah bukti kepemilikan atas suatu perusahaan.

Proses penjualan saham di pasar modal dimulai dengan penawaran umum (IPO - Initial Public Offering), yang untuk pertama kalinya saham perusahaan dijual ke publik. Setelah IPO selesai, saham akan listing di bursa efek agar saham bisa diperjualbelikan secara umum.

Apa keuntungan dan resiko investasi saham?

Keuntungan

Perusahaan menjual saham di pasar modal untuk mendapatkan pendanaan secara langsung dari publik, dari masyarakat.

Publik yang membeli saham mendapatkan keuntungan dari:

- dividen

- kenaikan harga saham

Dividen

Dividen merupakan pembagian keuntungan yang diberikan perusahaan dan berasal dari keuntungan yang dihasilkan perusahaan.

Dividen diberikan setelah mendapat persetujuan dari pemegang saham dalam RUPS.

Jika seorang pemodal ingin mendapatkan dividen, maka pemodal tersebut harus memegang saham tersebut dalam kurun waktu yang relatif lama yaitu hingga kepemilikan saham tersebut berada dalam periode dimana diakui sebagai pemegang saham yang berhak mendapatkan dividen.

Dividen yang dibagikan perusahaan dapat berupa:

- dividen tunai yang diberikan berupa uang tunai dalam jumlah rupiah tertentu untuk setiap saham atau,

- dividen saham yang diberikan berupa sejumlah saham sehingga jumlah saham yang dimiliki seorang pemodal akan bertambah dengan adanya pembagian dividen saham tersebut.

Capital Gain

Capital Gain merupakan selisih antara harga beli dan harga jual. Capital gain terbentuk dengan adanya aktivitas perdagangan saham di pasar sekunder.

Misalnya Investor membeli saham ABC dengan harga per saham Rp 3.000 kemudian menjualnya dengan harga Rp 3.500 per saham yang berarti pemodal tersebut mendapatkan capital gain sebesar Rp 500 untuk setiap saham yang dijualnya.

Risiko Saham

Sebagai instrumen investasi, saham memiliki risiko, antara lain:

- Kerugian

- Likuidasi

- Delisting

Kerugian

Kondisi dimana investor menjual saham lebih rendah dari harga beli. Misalnya saham PT. XYZ yang dibeli dengan harga Rp 2.000,- per saham, kemudian harga saham tersebut terus mengalami penurunan hingga mencapai Rp 1.400,- per saham.

Karena takut harga saham tersebut akan terus turun, investor menjual pada harga Rp 1.400,- tersebut sehingga mengalami kerugian sebesar Rp 600,- per saham.

Di pasar sekunder atau dalam aktivitas perdagangan saham sehari-hari, harga-harga saham mengalami fluktuasi baik berupa kenaikan maupun penurunan.

Pembentukan harga saham terjadi karena adanya permintaan dan penawaran atas saham tersebut. Dengan kata lain harga saham terbentuk oleh supply dan demand atas saham tersebut.

Supply dan demand tersebut terjadi karena adanya banyak faktor, baik yang sifatnya spesifik atas saham tersebut (kinerja perusahaan dan industri dimana perusahaan tersebut bergerak) maupun faktor yang sifatnya makro seperti tingkat suku bunga, inflasi, nilai tukar dan faktor-faktor non ekonomi seperti kondisi sosial dan politik, dan faktor lainnya.

Likuidasi

Perusahaan yang sahamnya dimiliki, dinyatakan bangkrut oleh Pengadilan, atau perusahaan tersebut dibubarkan.

Dalam hal ini hak klaim dari pemegang saham mendapat prioritas terakhir setelah seluruh kewajiban perusahaan dapat dilunasi (dari hasil penjualan kekayaan perusahaan).

Jika masih terdapat sisa dari hasil penjualan kekayaan perusahaan tersebut, maka sisa tersebut dibagi secara proporsional kepada seluruh pemegang saham.

Namun jika tidak terdapat sisa kekayaan perusahaan, maka pemegang saham tidak akan memperoleh hasil dari likuidasi tersebut.

Kondisi ini merupakan risiko yang terberat dari pemegang saham. Untuk itu seorang pemegang saham dituntut untuk secara terus menerus mengikuti perkembangan perusahaan.

Delisting

Meskipun perusahaan tidak dilikuidasi tetapi sahamnya bisa di delisting dari bursa efek.

Delisting artinya saham tersebut dihapus dari pencatatan bursa efek sehingga tidak bisa dijual belikan di bursa. Saham tidak bisa lagi dijual dan dibeli lewat bursa.

Kerugiannya sangat besar buat pemegang saham delisting.

Regulasi di pasar modal memastikan bahwa saham yang akan ditawarkan memenuhi kriteria transparansi dan kinerja yang memadai. Setelah ditawarkan, selanjutnya regulasi senantiasa memastikan bahwa sebagai perusahaan publik memenuhi kewajibannya.

Di tahun 2019, ada 5 perusahaan yang sahamnya di delisting dari BEI karena keraguan atas keberlanjutan usaha (going concern). Perusahaan ini mengalami forced delisting karena going- concern.

2. Reksadana

Reksadana adalah produk investasi yang memungkinkan investor ritel dengan dana kecil serta pengetahuan terbatas soal instrumen keuangan bisa terjun berinvestasi di pasar modal.

Mengacu kepada Undang-Undang Pasar Modal No. 8 Tahun 1995, pasal 1 ayat (27) didefinisikan bahwa Reksa Dana adalah wadah yang dipergunakan untuk menghimpun dana dari masyarakat pemodal untuk selanjutnya diinvestasikan dalam portofolio efek oleh manajer investasi.

Ada tiga hal yang terkait dari definisi tersebut,

- dana dari masyarakat pemodal.

- dana tersebut diinvestasikan dalam portofolio efek,

- dana dikelola manajer investasi.

Manfaat

Reksa Dana merupakan salah satu alternatif investasi bagi masyarakat pemodal, khususnya pemodal kecil dan pemodal yang tidak memiliki banyak waktu dan keahlian untuk menghitung risiko atas investasi mereka.

Reksa Dana dirancang sebagai sarana untuk menghimpun dana dari masyarakat yang memiliki modal, mempunyai keinginan untuk melakukan investasi, namun hanya memiliki waktu dan pengetahuan yang terbatas.

Selain itu Reksa Dana juga diharapkan dapat meningkatkan peran pemodal lokal untuk berinvestasi di pasar modal Indonesia.

Risiko

Yang pasti nilai Reksadana akan berfluktuasi mengikuti nilai instrumen yang ada di dalamnya.

Kalau Reksadana saham, returnnya akan naik turun seiring dengan harga saham. Begitu pula dengan jenis reksadana lainnya, mengikuti harga instrumen yang menjadi komponen Reksadana.

Resiko lain adalah soal likuiditas. Pencairan Reksadana membutuhkan waktu sd 3 hari sejak diajukan.

3. Obligasi

Obligasi adalah instrumen surat utang yang memberikan pendapatan tetap berupa bunga kepada pemegangnya.

Sejumlah keuntungan memiliki obligasi adalah:

- Mendapatkan kupon/fee/nisbah secara periodik. Pada umumnya tingkat kupon/fee/nisbah di atas bunga Bank Indonesia (BI rate)

- Memperoleh capital gain dari penjualan oblugasi di pasar sekunder

- Memiliki risiko lebih rendah dibandingkan instrumen lain seperti saham. Obligasi yang diterbitkan pemerintah dapat dikatakan instrumen bebas risiko.

- Banyak pilihan seri efek bersifat utang yang dapat dipilih oleh investor di pasar sekunder.

Jenis obligasi bermacam macam tergantung pada pihak yang menerbitkan surat utang ini.

Obligasi Korporasi

Obligasi yang diterbitkan oleh Perusahaan Swasta Nasional termasuk BUMN dan BUMD. Biasanya jenis obligasi ini menawarkan bunga yang lebih tinggi dibandingkan obligasi terbitan pemerintah.

Karena diterbitkan oleh korporasi, kemungkinan default (gagal bayar) obligasi korporasi menjadi lebih tinggi. Perlu dicatat bahwa obligasi ini tidak dijamin returnya.

Sukuk

Efek Syariah berupa sertifikat atau bukti kepemilikan yang bernilai sama dan mewakili bagian yang tidak terpisahkan atau tidak terbagi (syuyu’/undivided share), atas aset yang mendasarinya.

Sukuk adalah obligasi yang diterbitkan dengan prinsip Syariah. Memberikan kesempatan kepada investor yang berinvestasi sesuai prinsip Syariah.

Sukuk Ritel dikelola berdasarkan prinsip syariah, tidak mengandung unsur maysir (judi) gharar (ketidakjelasan) dan riba (usury), serta telah dinyatakan sesuai syariah oleh Dewan Syariah Nasional – Majelis Ulama Indonesia (DSN-MUI).

Penerbitan Sukuk Ritel menggunakan struktur akad Ijarah - Asset to be Leased. Dana hasil penerbitan akan digunakan untuk kegiatan investasi berupa pembelian hak manfaat Barang Milik Negara untuk disewakan kepada Pemerintah serta pengadaan proyek untuk disewakan kepada Pemerintah. Imbalan berasal dari keuntungan hasil kegiatan investasi tersebut.

Surat Berharga Negara

Surat Berharga Negara terdiri dari Surat Utang Negara dan Surat Berharga Syariah Negara.

- Surat Utang Negara (SUN) adalah surat berharga yang berupa surat pengakuan utang dalam mata uang rupiah maupun valuta asing yang dijamin pembayaran bunga dan pokoknya oleh Negara Republik Indonesia sesuai dengan masa berlakunya. Ketentuan mengenai SUN diatur dalam Undang Undang Nomor 24 Tahun 2002 tentang Surat Utang Negara.

- Surat Berharga Syariah Negara (SBSN) atau Sukuk Negara adalah surat berharga negara yang diterbitkan berdasarkan prinsip syariah, sebagai bukti atas bagian penyertaan terhadap Aset SBSN, baik dalam mata uang rupiah maupun valuta asing. Ketentuan mengenai SBSN diatur dalam Undang Undang Nomor 19 Tahun 2008 tentang Surat Berharga Syariah Negara.

4. ETF

ETF atau Exchange Traded Fund adalah semacam Reksadana yang dijual lewat Bursa Efek, bukan lewat Manajer Investasi seperti umumnya Reksadana. Sesuai namanya, ETF merupakan fund yang diperdagangkan di exchange (bursa).

Jadi, ETF merupakan penggabungan antara unsur reksa dana dalam hal pengelolaan dana dengan mekanisme saham dalam hal transaksi jual maupun beli.

Manfaat

Manfaat berinvestasi di ETF adalah:

- Diversifikasi atas beberapa saham unggulan dalam sekali order karena ETF terdiri atas berbagai saham dalam portofolionya layaknya sebuah fund

- Memanfaatkan fleksibilitas jual/beli yang tinggi, karena dapat langsung melakukan pembelian maupun penjualan ETF selama jam bursa berlangsung selayaknya saham.

- Management fee ETF lebih rendah dibandingkan Reksadana

- Transparan. Informasi soal saham yang menjadi komponen ETF bisa dicek setiap saat.

Risiko

Layaknya investasi dalam Reksadana, resiko ETF adalah fluktuasi harga saham yang menjadi komponen instrumen portofolio. Nilai ETF bisa naik turun mengikuti harga saham.

Karena ditransaksikan lewat bursa, likuiditas ETF bisa terbatas. Bisa saja ketika ingin menjual ETF tidak ada yang beli.

Berbeda dengan Reksadana dimana menjadi kewajiban Manajer Investasi untuk membayar investor kapan pun ingin menjual Reksadananya.

Karena diperdagangan di bursa, ada spread antara harga jual dan beli di ETF. Spread tersebut cukup lebar di Indonesia akibat perdagangan ETF belum terlalu likuid.

Daftar ETF

Per 2020, jumlah 45 ETF yang tercatat di BEI. Bisa dijual belikan di bursa.

Hampir semua ETF yang ada saat ini berbasis Indeks saham, seperti LQ45 dan IDX30.

Daftar lengkapnya bisa lihat disini.

5. Derivatif

Derivatif yang terdapat di Bursa Efek adalah derivatif keuangan (financial derivative).

Derivatif keuangan merupakan instrumen derivatif, di mana variabel-variabel yang mendasarinya adalah instrumen-instrumen keuangan, yang dapat berupa saham, obligasi, indeks saham, indeks obligasi, mata uang (currency), tingkat suku bunga dan instrumen-instrumen keuangan lainnya.

Beberapa derivatif yang diperdagangkan di BEI adalah:

IDX LQ45 dan IDX 30 Futures

Bagaimana melakukan hedging di pasar saham?

Salah satunya menggunakan Futures Indeks, sehingga bisa melakukan transaksi short ketika pasar diperkirakan akan turun dan transaksi long ketika pasar akan naik.

BEI menyediakan produknya, yaitu LQ45 Futures dan IDX30 Futures. Apa itu?

Kontrak Berjangka atau Futures adalah kontrak untuk membeli atau menjual suatu underlying (dapat berupa indeks, saham, obligasi, dll) di masa mendatang. Kontrak indeks merupakan kontrak berjangka yang menggunakan underlying berupa indeks saham.

IDX LQ45 Futures merupakan Suatu perjanjian yang mewajibkan para pihak untuk membeli atau menjual sejumlah Underlying pada harga dan dalam waktu tertentu di masa yang akan datang. LQ45 Futures menggunakan underlying indeks LQ45 yang telah dikenal sebagai benchmark saham-saham di Pasar Modal Indonesia.

IDX30 Futures menggunakan underlying indeks IDX30. Indeks IDX30 sendiri merupakan indeks yang berisikan 30 saham yang sudah diseleksi dan dipilih dari saham-saham yang berada di indeks LQ45.

Indeks LQ45 dan IDX30 menjadi alat yang cukup efektif dalam rangka melakukan tracking secara keseluruhan dari pasar saham di Indonesia.

Indonesia Government Bond Futures

Berdasarkan catatan yang pada laporan DJPPR bulan Januari 2017, Total Surat Utang Negara di Indonesia adalah Rp1.554,92 Triliun. Posisi SUN Seri Benchmark Rp.167,87 Triliun, 62% didominasi oleh SUN tenor 5 dan 10 tahun.

Dengan jumlah yang sangat besar, Indonesia secara signifikan membutuhkan instrumen lindung nilai untuk Pasar Surat Utang Negara. Hal ini termasuk untuk Emiten dan Investor / Dealer Utama.

Apa instrumen lindung nilainya? BEI menyediakan, yaitu KBSUN.

Kontrak Berjangka Surat Utang Negara (KBSUN) / Indonesia Government Bond Futures (IGBF) adalah suatu perjanjian yang mewajibkan para pihak untuk membeli atau menjual sejumlah Surat Utang Negara pada harga dan dalam waktu tertentu di masa yang akan datang.

Instrumen Futures ini bisa digunakan untuk melakukan hedging atas kepemilikan SUN, yang harganya berfluktuasi setiap waktu di pasar seiring kondisi ekonomi.

Warran

Waran adalah hak yang diberikan kepada pemegang saham untuk membeli saham pada harga tertentu (harga pelaksanaan - exercise price) pada jangka waktu tertentu sesuai dengan yang ditetapkan oleh perusahaan yang menerbitkan waran.

Waran diberikan secara gratis dan merupakan ‘hak’, sehingga jika tidak dieksekusi tidak ada konsekuensinya buat pemegang saham. Namun, waran bisa diperjualbelikan di bursa efek.

Yang penting diperhatikan adalah jangka waktu waran.

Setelah jangka waktu yang ditetapkan dilewati, nilai waran akan nol. Warnanya tidak bisa dieksekusi jika sudah expired, melewati masa berlakunya.

Tujuan perusahaan menerbitkan waran adalah memberikan pemanis supaya orang mau membeli saham IPO. Biar penjualan saham primernya laku maka diberikan extra Waran.

Opsi (Kontrak Opsi Saham)

KOS (Kontrak Opsi Saham) adalah salah satu produk derivatif dari Saham.

KOS dapat didefinisikan sebagai Efek yang memuat hak untuk membeli (call option) atau hak untuk menjual (put option) atas suatu underlying stock (saham perusahaan tercatat, yang menjadi dasar perdagangan seri KOS), dalam jumlah dan harga yang telah ditentukan sebelumnya. Karena KOS adalah produk derivatif, maka harga/nilainya tergantung pada nilai saham yang menjadi acuan atau dasarnya.

Manfaat yang diperoleh investor jika melakukan perdagangan KOS antara lain:

- Sebagai sarana lindung nilai (hedging) atau manajemen risiko

- Sebagai sarana untuk melakukan diversifikasi investasi

- Menyediakan sarana spekulasi, dengan memanfaatkan kesempatan untuk mendapatkan keuntungan pada setiap kondisi pasar/bursa.

- Karena KOS merupakan salah satu produk derivatif, maka investor perlu memiliki pengetahuan dan pemahaman risiko yang memadai dan komprehensif.

6. Efek Beragun Aset (EBA)

Efek Beragun Aset adalah Efek yang diterbitkan oleh Kontrak Investasi Kolektif Efek Beragun Aset yang portofolionya terdiri dari aset keuangan berupa tagihan yang timbul dari

- surat berharga komersial,

- tagihan kartu kredit,

- tagihan yang timbul di kemudian hari (future receivables),

- pemberian kredit termasuk KPR (Kredit Pemilikan Rumah/KPR atau apartemen),

- Efek bersifat utang yang dijamin oleh Pemerintah,

- Sarana Peningkatan Kredit (Credit Enhancement) /Arus Kas (Cash Flow),

- aset keuangan setara dan aset keuangan lain yang berkaitan dengan aset keuangan tersebut.

EBA Bank BTN

Salah satu contoh EBA yang sudah berjalan cukup lama adalah yang diterbitkan Bank BTN dari tagihan pinjaman KPR.

Bank BTN memiliki tagihan KPR dari pinjaman yang diberikan kepada nasabahnya. Jika menunggu sampai pinjaman lunas, BTN harus menunggu cukup lama karena tenor KPR umumnya cukup panjang.

Untuk mendapatkan cash flow lebih cepat, BTN menjual tagihan KPR tersebut dalam bentuk EBA - Efek Beragun Aset ke bursa. Pembeli yang berinvestasi di EBA akan membayar ke BTN, sementara mereka akan mendapatkan pengembalian dari pembayaran cicilan tagihan KPR BTN.

Salah satu produk yang baru - baru ini dikeluarkan adalah Efek Beragun Aset Surat Partisipasi (EBA-SP) Retail, dengan fitur:

- Rating efek AAA yang didapat EBA-SP,

- Risiko terjadinya default yang rendah karena terbaginya risiko ke banyak tagihan KPR,

- Nilai transaksi terjangkau,

- Pembayaran kupon dan pembayaran pokok sebesar 7% untuk kelas A1 dan 7,5% untuk kelas A2.

Manfaat KIK EBA

Keuntungan berinvestasi di EBA adalah menjadi alternatif investasi pada surat berharga, yang menawarkan rating terbaik, tenor jangka panjang dan aman, meminimalkan resiko dengan cara antara lain pemilihan KPR yang hanya berkualitas dan diversifikasi wilayah originasi KPR.

Imbal hasil yang ditawarkan juga menarik biasanya lebih tinggi dari obligasi. Terkait risiko dan kewajiban relatif sama dengan produk atau jenis Reksa Dana lainnya.

Pembelian KIK-EBA dapat dilakukan secara langsung melalui perusahaan Manajer Investasi yang menerbitkan dan mengelola Reksa Dana, melalui underwriter (penjamin), atau melalui Bank sebagai Agen Penjual Efek Reksa Dana (APERD).

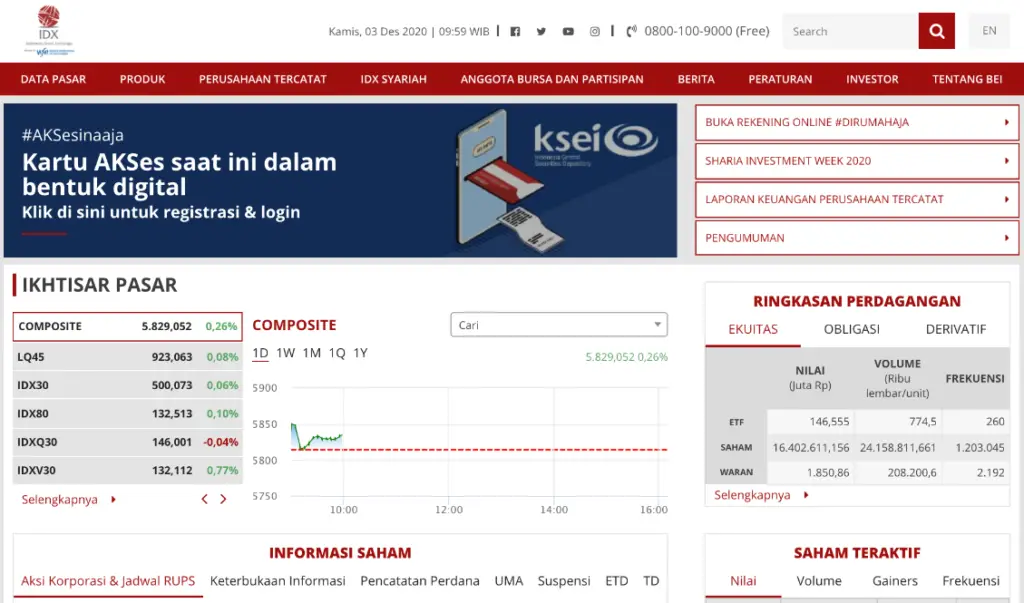

Statistik Pasar Modal

Perkembangan pasar modal di Indonesia maju pesat dalam beberapa tahun ini. Hal ini seiring dengan semakin terbukanya ekonomi dan pertumbuhan ekonomi yang tinggi.

Kebutuhan akan pendanaan membuat pasar modal tumbuh dan berkembang. Sejumlah statistik pasar modal menunjukkan hal tersebut.

Saham

Total jumlah Perusahaan Tercatat saham di BEI adalah 668. Setiap tahun rata - rata terdapat penambahan 40 sd 55 perusahaan baru yang mencatatkan saham di BEI.

Nilai kapitalisasi pasar BEI tercatat Rp 7.265 Trilliun dengan jumlah 1.1 juta investor yang tercatat di bursa. Jumlah investor meningkat pesat karena sebelumnya jumlah investor hanya di kisaran 600 ribuan.

Jumlah investor syariah mencapai 68 ribu yang memperdagangkan 429 saham syariah.

Nilai rata - rata perdagangan harian di bursa mencapai Rp 9.1 Triliun setiap hari dengan 468 ribu transaksi per hari.

Pandemi Covid-19 meningkatkan jumlah investor di pasar modal secara drastis. Pertumbuhan jumlah investor ritel pasar modal di tengah pandemi melesat mencapai 4,16 juta di 2020 dari posisi tahun 2019 yang sebanyak 2,48 juta.

Meskipun begitu, dibandingkan jumlah penduduk, rasio investor saham di Indonesia masih sangat rendah dibandingkan negara tetangga, seperti Singapura dan Malaysia. Indonesia masih kurang dari 5% penduduk yang investasi di saham dan porsi investor asing masih lebih tinggi (58%).

Obligasi

Obligasi adalah instrumen pasar modal yang sekarang cukup populer, terutama sejak pemerintah rajin menerbitkan Obligasi Ritel dan SUN, yang menawarkan return cukup tinggi (7% - 8%) dengan tingkat keamanan yang tinggi.

Volume transaksi perdagangan Obligasi Konvensional Korporasi dan Sukuk Korporasi dalam denominasi Rupiah sepanjang tahun 2019 adalah sebesar Rp 388,43 triliun atau naik 18,56% dari Rp327,62 triliun pada tahun 2018.

Frekuensi transaksi tahun 2019 mencapai 36.769 kali atau naik 21,25% dari 30.324 kali pada tahun sebelumnya. Sementara itu, rata-rata volume transaksi harian 2019 adalah sebesar Rp1,58 triliun atau naik 16,64% dari Rp1,35 triliun pada tahun 2018.

Surat Utang, Sukuk Korporasi, serta Efek Beragun Aset (EBA) yang dicatatkan pada tahun 2019 adalah sebanyak 104 emisi dengan nilai total mencapai Rp122,45 triliun yang diterbitkan oleh 55 Perusahaan Tercatat.

Jumlah ini meliputi 86 emisi Surat Utang dalam Rupiah senilai Rp110,33 triliun oleh 53 Perusahaan Tercatat, 18 emisi Sukuk dalam Rupiah senilai Rp12,12 triliun oleh 13 Perusahaan Tercatat, 1 emisi Efek Beragun Aset berbentuk Kontrak Investasi Kolektif (EBA-KIK) senilai Rp480 miliar dan 1 emisi Efek Beragun Aset Berbentuk Surat Partisipasi senilai Rp1,72 triliun.

ETF

Pada tahun 2019 terdapat 14 Pencatatan Baru Reksadana berbentuk KIK (ETF) dengan jumlah nilai awal yang dicatatkan adalah sebesar Rp 114,05 miliar, mengalami kenaikan sebesar 26,35% dari tahun 2018, yang hanya mencapai total Rp90,26 miliar.

Total ETF yang masih tercatat sampai dengan 31 Desember 2019 adalah sebanyak 38 ETF, atau meningkat sebesar 58,33% dibandingkan dengan periode yang sama pada tahun 2018.

Kesimpulan

Pasar modal punya peranan sangat penting dalam perekonomian. Pasar ini mempertemukan pemilik dana dan pencari dana.

Instrumen yang ditawarkan di pasar modal akan membantu ekonomi tumbuh dan berkembang lebih sehat. Karena sumber pendanaan menjadi semakin banyak dan semakin variatif sesuai dengan kebutuhan yang semakin berkembang.

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Bagikan Melalui

Daftar Isi