Silakan masukkan kata kunci pada kolom pencarian

Obligasi Pemerintah: Cara Investasi, Return, Resiko

- Ditulis Oleh

- Rio Quiserto

- 10 September 2021

Daftar Isi

Obligasi Pemerintah adalah instrumen investasi yang aman dan menguntungkan. Apa itu dan bagaimana caranya kalau ingin investasi di obligasi pemerintah?

Bisa dilakukan dengan dua cara, yaitu beli ORI - Obligasi Negara Ritel - atau beli Reksadana Obligasi. Masing - masing punya plus dan minusnya.

Selain saham, Obligasi adalah salah satu instrumen pasar modal. Bagi investor yang kurang menyukai resiko, obligasi bisa menjadi salah satu jenis aset yang cukup menarik, karena obligasi mampu memberikan pendapatan tetap bagi investor.

Obligasi adalah instrumen dimana pihak yang menerbitkan menyatakan hutang kepada pemegang obligasi.

Dari sisi penerbit, obligasi menjanjikan kepada investor untuk membayar pokok hutang pada saat jatuh tempo dan bunga secara rutin sebagai imbal hasil.

Dari sisi investor, obligasi adalah investasi yang berbeda dari saham. Saham menyatakan klaim kepemilikan pada suatu perusahaan, sedangkan obligasi menyatakan klaim kreditur pada suatu perusahaaan.

Pembayaran pokok dan bunga kepada investor pemegang obligasi telah ditetapkan ketika obligasi diterbitkan. Itu sebabnya obligasi disebut sebagai pendapatan tetap karena jadwal penerimaan kas sudah ditentukan sejak awal.

Sedangkan jumlah dan waktu pembayaran dividen kepada pemegang saham tidak pasti dan dapat berubah - ubah sepanjang tahun. Bahkan perusahaan bisa memutuskan tidak membagi dividen ke pemegang saham.

Obligasi memiliki masa jatuh tempo yang menjadi batas waktu kepemilikan investor. Saham tidak memiliki masa jatuh tempo, sehingga pemegang saham bisa memilikinya selamanya.

Apa itu Obligasi Pemerintah

Sesuai namanya, obligasi pemerintah adalah jenis obligasi yang diterbitkan oleh pemerintah.

Di Indonesia, obligasi pemerintah atau disebut juga sebagai obligasi negara merupakan surat pengakuan utang dalam mata uang rupiah atau valuta asing yang dijamin pembayaran bunga dan pokoknya oleh Negara Republik Indonesia, sesuai dengan masa berlakunya.

Kata kunci yang penting disini adalah “dijamin oleh Negara Indonesia”. Artinya, investor yang membeli obligasi pemerintah bisa tenang karena Negara Republik Indonesia yang berada di belakang penerbitan obligasi ini.

Alasan Menerbitkan Obligasi

Kenapa pemerintah Indonesia perlu menerbitkan obligasi?

- Membiayai defisit APBN. Kebutuhan anggaran yang besar untuk pembangunan membutuhkan sumber pembiayaan, salah satunya adalah Obligasi

- Menutup kekurangan kas jangka pendek

- Mengelola portofolio utang negara.

Pemerintah pusat berwenang untuk menerbitkan obligasi pemerintah setelah mendapat persetujuan DPR dan setelah berkonsultasi dengan Bank Indonesia. Pembayaran bunga dan pokok atas penerbitan obligasi disediakan dalam APBN.

Jenis Obligasi Pemerintah

Terdapat dua jenis obligasi yang ditawarkan pemerintah, yaitu:

- ORI

- SUKUK

1. ORI

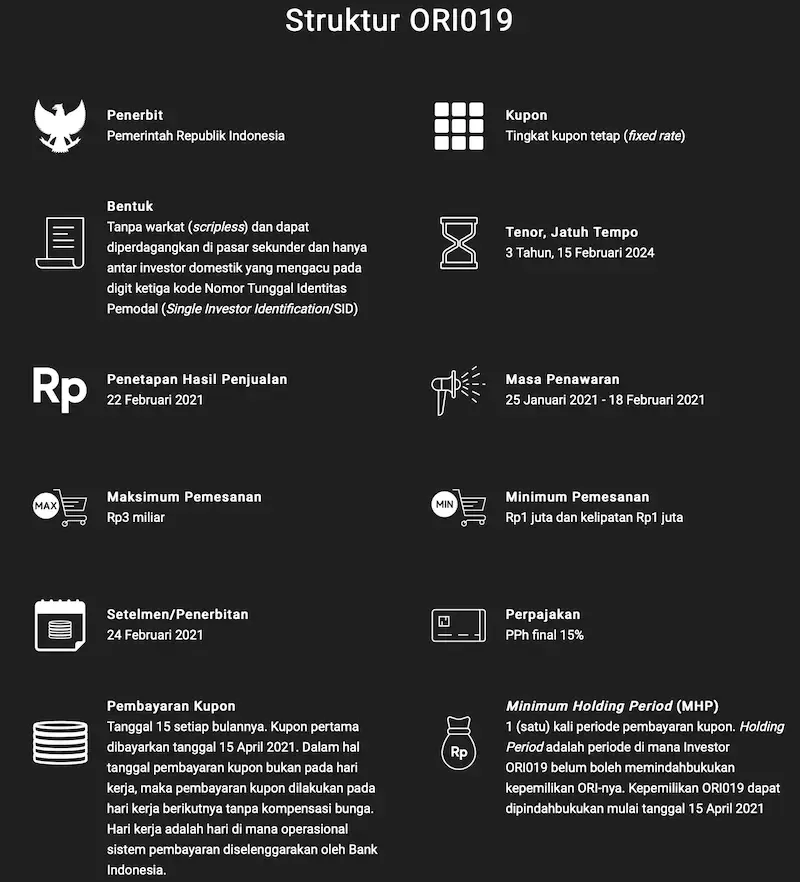

ORI adalah singkatan dari Obligasi Negara Ritel. Kata ‘ritel’ menjadi kata kunci karena ini adalah obligasi pemerintah yang ditujukan untuk investor ritel.

Dikutip dari situs resmi Kemenkeu disebutkan bahwa “Obligasi Negara Ritel atau ORI merupakan salah satu instrumen Surat Berharga Negara (SBN) yang ditawarkan kepada individu atau perseorangan Warga Negara Indonesia melalui Mitra Distribusi di Pasar Perdana”.

Kenapa ada kata ritel dalam ORI?

Jadi, selama ini, investor ritel sulit mengakses obligasi pemerintah. Karena dua alasan utama.

Pertama, obligasi membutuhkan minimum nilai investasi yang besar. Biasanya sekali beli obligasi adalah Rp 100 juta.

Kedua, investor hanya bisa membeli obligasi melalui bank - bank besar di bagian wealth management yang mengurusi nasabah dengan minimum investasi besar.

Singkat kata, jumlah minimum yang besar dan kanal pembelian yang eksklusif, membuat akses investor ritel terbatas. Sementara, banyak investor ritel yang sebenarnya ingin membeli obligasi terbitan pemerintah.

Menyadari ini, pemerintah membuat ORI, dengan nilai minimum sangat terjangkau dan bisa dibeli di banyak tempat.

Minimum pembelian ORI adalah Rp 1 juta dengan kelipatan Rp 1 juta. Pembelian ORI bisa dilakukan secara online atau melalui counter di berbagai bank.

2. SUKUK

Pemerintah tidak hanya menawarkan ORI konvensional, tetapi juga ORI berbasis Syariah, yang disebut SUKUK.

Dikutip dari situs resmi Kemenkeu disebutkan bahwa “Sukuk Negara Ritel (Sukuk Ritel) adalah produk investasi syariah yang ditawarkan oleh Pemerintah kepada individu Warga Negara Indonesia, sebagai instrumen investasi yang aman, mudah, terjangkau, dan menguntungkan”.

Secara umum ORI dan SUKUK hampir semuanya sama, kecuali untuk satu hal, yaitu: Pengelolaan Investasi dengan prinsip syariah untuk SUKUK.

Sukuk Ritel dikelola berdasarkan prinsip syariah, tidak mengandung unsur maysir (judi) gharar (ketidakjelasan) dan riba (usury), serta telah dinyatakan sesuai syariah oleh Dewan Syariah Nasional – Majelis Ulama Indonesia (DSN-MUI).

Penerbitan Sukuk Ritel menggunakan struktur akad Ijarah - Asset to be Leased.

Dana hasil penerbitan akan digunakan untuk kegiatan investasi berupa pembelian hak manfaat Barang Milik Negara untuk disewakan kepada Pemerintah serta pengadaan proyek untuk disewakan kepada Pemerintah. Imbalan berasal dari keuntungan hasil kegiatan investasi tersebut.

Return Obligasi Pemerintah

Satu hal yang membuat obligasi pemerintah sangat menarik adalah return yang ditawarkan. Pemerintah memberikan return obligasi pemerintah dalam bentuk bunga yang dibayarkan rutin setiap bulan.

Bunga obligasi ini bisa berbeda - beda tergantung seri obligasi yang diterbitkan oleh pemerintah.

a. Bunga ORI

Berbagai bunga ORI yang pernah diterbitkan Pemerintah Indonesia, saya susun dalam tabel berikut:

| Obligasi | Bunga per Tahun |

|---|---|

| ORI001 | 12,05% |

| ORI002 | 9,28% |

| ORI003 | 9,40% |

| ORI004 | 9,50% |

| ORI005 | 11,45% |

| ORI006 | 9,35% |

| ORI007 | 7,95% |

| ORI008 | 7,30% |

| ORI009 | 6,25% |

| ORI010 | 8,50% |

| ORI011 | 8,50% |

| ORI012 | 9,00% |

| ORI013 | 6,60% |

| ORI014 | 5,85% |

| ORI015 | 8,25% |

| ORI016 | 6,80% |

Kita bisa melihat bahwa kupon di setiap seri ORI bisa berbeda beda.

Yang jelas kupon ORI lebih tinggi dari bunga deposito.

Pajak yang dikenakan atas kupon ORI adalah Pajak Penghasilan (PPh) final sebesar 15%.

Tingkat pajak ini lebih rendah dibandingkan dengan pajak atas deposito sebesar 20%.

b. Bunga Diterima Tiap Bulan

Salah satu fitur obligasi pemerintah adalah bunga diterima setiap bulan, transfer ke rekening pembeli.

Setiap bulan, Pemerintah Republik Indonesia akan membayar bunga kepada pemegang ORI.

Jadi, ORI bisa menjadi sumber passive income. Paling tidak 3 tahun atau lebih, tergantung tenor obligasi pemerintah.

Resiko Investasi di Obligasi

Boleh dikatakan resiko obligasi pemerintah relatif sangat kecil. Karena undang - undang menjamin pembayaran pokok dan bunga obligasi pemerintah.

Kemungkinan pemerintah Indonesia tidak membayar kewajibannya sangat sangat kecil. Ekstrimnya, pemerintah bisa mencetak uang untuk membayar kewajiban pokok dan bunga.

Berikut ini kemungkinan resiko dari obligasi:

A. Risiko Gagal Bayar

Risiko dimana investor tidak dapat memperoleh pembayaran dana yang dijanjikan (baik pokok maupun kupon) dari penerbit pada saat jatuh tempo.

Investasi pada ORI atau SUKUK terbebas dari risiko gagal bayar karena dijamin pokok dan imbalannya oleh Negara berdasarkan Undang-Undang.

B. Risiko pasar (market risk)

Potensi kerugian (capital loss) dari turunnya harga obligasi akibat faktor-faktor yang mempengaruhi kinerja keseluruhan dari penerbit maupun pasar keuangan, diantaranya perubahan suku bunga, perubahan fundamental ekonomi dan kondisi politik yang tidak stabil.

Risiko pasar dapat terjadi apabila harga ORI di pasar sekunder lebih rendah dari harga pembelian Investor.

Investor dapat menghindari risiko ini apabila Investor memiliki ORI sampai jatuh tempo.

C. Risiko Likuiditas (liquidity risk)

Risiko investor tidak dapat menjual produk investasi yang dimilikinya apabila sebelum jatuh tempo membutuhkan dana tunai.

Investor dapat menjual kembali ORI yang dimilikinya kepada agen penjual sesuai harga pasar. Investor juga dapat menjadikan ORI sebagai jaminan dalam pengajuan pinjaman ke bank atau sebagai jaminan dalam transaksi efek di pasar modal.

Obligasi vs Deposito

Mungkin ada yang bertanya, apa bedanya obligasi dengan deposito?

- Deposito adalah simpanan di bank yang dijamin oleh Lembaga Penjamin Simpanan (LPS) sehingga jika bank mengalami masalah uang nasabah di deposito aman. Sementara, obligasi tidak dijamin oleh LPS, tetapi oleh Pemerintah RI soal pembayaran bunga dan pokok dalam Undang - Undang.

- Deposito bersifat jangka pendek, tenor paling lama 12 bulan. Obligasi bersifat jangka menengah dengan tenor 3 sd 5 tahun. Investor bisa saja mem-break obligasi sebelum jatuh tempo, tetapi harganya bisa turun dan merugikan investor. Obligasi lebih tepat dipegang sampai jatuh tempo.

- Return obligasi pemerintah di atas deposito. Ini yang menjadi daya tarik utama obligasi.

Dari perbedaan ini, kesimpulannya adalah investor yang menginginkan return lebih tinggi bisa menggunakan obligasi dibandingkan deposito. Tetapi investor harus ingat uang diinvestasikan di obligasi selama periode diatas 3 tahun.

Investor yang membutuhkan dana untuk jangka pendek sebaiknya menggunakan deposito. Mem break obligasi sebelum jatuh tempo kurang menguntungkan.

Cara Investasi di Obligasi Pemerintah

Investor bisa memilih tiga cara yang umum dilakukan untuk membeli obligasi pemerintah.

1. Penawaran Umum

Investor beli langsung ketika pemerintah melakukan penawaran umum obligasi, baik itu ORI atau SUKUK. Bisa dilakukan secara online atau ke bank, dengan kanal penjualan berikut:

- Bank agen penjual ORI, baik lewat aplikasi mobile banking atau ke kantor cabang.

- Agen Penjual Reksadana. seperti Bareksa, TanamDuit, Bibit, yang menyediakan fasilitas ORI secara online

- Fintech P2P. Beberapa fintech P2P, seperti Investree, menyediakan kesempatan kepada masyarakat untuk membeli ORI secara online di platform mereka.

- Perusahaan Sekuritas. Bisa membeli ORI di aplikasi perusahaan sekuritas secara online, misalnya Mandiri Sekuritas (MOST) atau BNI Sekuritas.

Persyaratan Pembelian ORI adalah: Perseorangan, Warga Negara Indonesia dibuktikan dengan KTP dan memiliki rekening tabungan untuk pendanaan serta memiliki rekening efek.

Cara pemesanan ORI saat penawaran umum adalah:

- Registrasi dapat dilakukan setiap saat bahkan sebelum masa penawaran ORI dibuka. Calon Investor dapat mendaftarkan diri pada sistem elektronik yang disediakan oleh Mitra Distribusi, dengan menginput data-data antara lain, data diri, nomor SID (Single Investor Identification), nomor Rekening Dana dan nomor Rekening Surat Berharga. Bagi Calon Investor yang belum memiliki nomor SID, Rekening Dana, dan/atau Rekening Surat Berharga, dapat menghubungi Mitra atau agen penjual.

- Pemesanan, Calon Investor melakukan pemesanan ORI dengan sebelumnya membaca ketentuan dalam Memorandum Informasi. Pemesanan hanya dapat dilakukan pada saat masa penawaran ORI.

- Pembayaran. Setelah pemesanan diverifikasi (verified order), Calon Investor mendapatkan kode pembayaran (billing code) melalui email/sms sesuai kebijakan masing-masing Mitra Distribusi. Kode pembayaran digunakan untuk penyetoran dana investasi melalui Bank Persepsi (teller, ATM, internet banking, mobile banking)/ Pos/ Lembaga Persepsi Lainnya dalam batas waktu yang ditentukan.

- Konfirmasi. Setelah pembayaran, Calon Investor akan memperoleh NTPN (Nomor Transaksi Penerimaan Negara) dan notifikasi completed order serta akan memperoleh alokasi ORI pada tanggal setelmen/penerbitan.

2. Pasar Sekunder

Jika tidak bisa membeli saat penawaran umum, investor masih punya kesempatan membeli obligasi pemerintah di pasar sekunder.

Pasar sekunder adalah tempat orang melakukan jual beli obligasi. Persis seperti bursa efek, yang merupakan tempat orang jual beli saham.

Pembelian dilakukan melalui broker yang punya akses ke pasar sekunder. Broker tersebut biasanya adalah bank.

Salah satu bank yang menyediakan jasa pembelian obligasi di pasar sekunder adalah BCA. Welma - aplikasi wealth management BCA - punya fitur jual beli obligasi di pasar sekunder.

Yang perlu investor perhatikan soal pembelian di pasar sekunder adalah:

- Minimum investasi yang cukup besar.

- Harga obligasi yang lebih mahal dibandingkan di penawaran umum

- Fee broker untuk melakukan jual beli di pasar sekunder.

Investor yang ingin menjual obligasi, yang dibeli di pasar sekunder, sebelum jatuh tempo, harus juga lewat pasar sekunder. Dilakukan sama, lewat broker.

3. Reksadana Obligasi

Cara lain untuk bisa membeli obligasi adalah lewat Reksadana.

Persoalan beli obligasi pemerintah lewat penawaran umum adalah investor hanya bisa melakukan dalam masa penawaran. Jika masa penawaran sudah lewat, investor tidak bisa membeli obligasi lagi.

Selain itu, ketika pemegang obligasi ingin menjual sebelum jatuh tempo, prosesnya lebih sulit untuk pemegang yang beli lewat penawaran umum. Investor harus menjual di pasar sekunder melalui agen penjual dan itu butuh waktu.

Kendala ini bisa diatasi dengan membeli lewat Reksadana.

Apa itu Reksadana?

Reksadana singkatnya adalah kumpulan portofolio investasi yang dikelola Manajer Investasi. Salah satu jenis aset yang dikelola Reksadana adalah obligasi pemerintah.

Investor yang ingin membeli obligasi pemerintah tinggal mencari Reksadana yang isinya adalah obligasi pemerintah. Setor uangnya ke Reksadana, yang akan menempatkan di obligasi pemerintah.

Keuntungan utama menggunakan Reksadana adalah pencairan obligasi bisa dilakukan dengan cepat dan mudah.

Berbeda dengan obligasi yang dibeli lewat penawaran, dimana pencairan harus dijual melalui pasar sekunder, investor yang ingin menjual cukup melaporkan ke Reksadana dan maksimum 3 hari uang dicairkan masuk ke rekening bank. Proses penjualan akan ditangani oleh Manajer Investasi.

Keuntungan lain dari Reksadana adalah:

- Terjangkau. Minimum investasi sangat rendah, mulai dari Rp 100 ribu.

- Mudah. Pembelian obligasi dilakukan oleh Manajer Investasi yang memang sudah berpengalaman mengelola portofolio

- Diversifikasi. Reksadana menempatkan portofolio pada berbagai seri obligasi pemerintah sehingga resiko bisa terdiversifikasi dengan baik

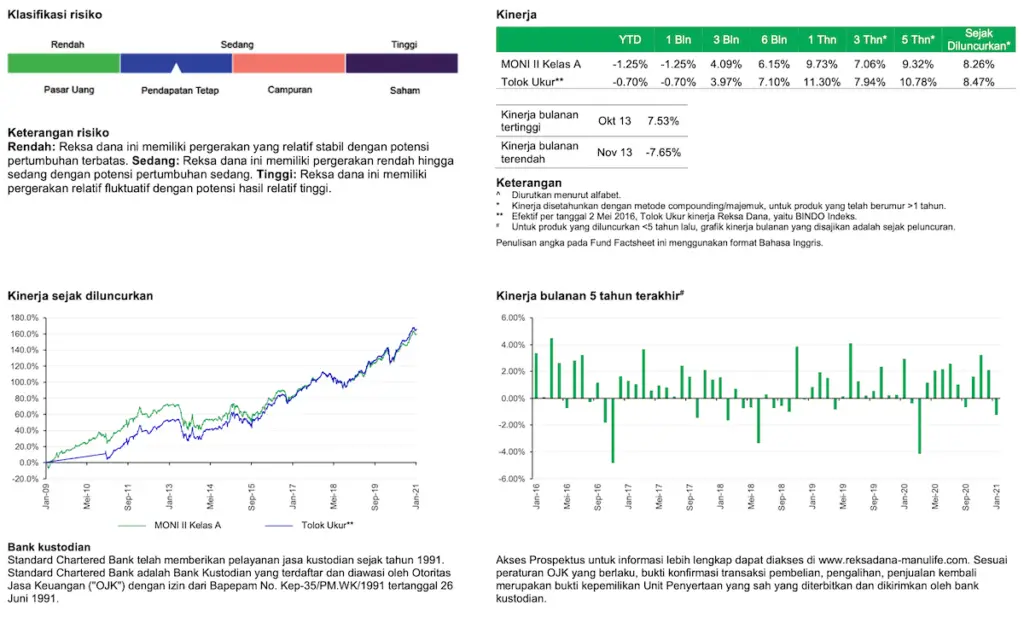

Salah satu contoh jenis Reksadana ini adalah Manulife Obligasi Negara (MONI).

Berfokus pada obligasi pemerintah berjangka menengah-panjang, Reksa Dana Manulife Obligasi Negara Indonesia (MONI) menawarkan return dan keamanan investasi.

Komposisi portofolio Manulife Obligasi Negara Indonesia (MONI) terdiri atas obligasi negara dan pasar uang, dengan komposisi berikut:

- minimum 80% dan maksimum 100% pada obligasi yang diterbitkan oleh Negara Republik Indonesia baik di dalam maupun di luar negeri; serta

- minimum 0% dan maksimum 20% pada instrumen pasar uang yang mempunyai jatuh tempo kurang dari 1 (satu) tahun dan diterbitkan berdasarkan peraturan perundang-undangan yang berlaku di Indonesia

PT Manulife Aset Manajemen Indonesia (MAMI) berperan sebagai Manajer Investasi.

MAMI hadir di Indonesia pada tahun 1996, dan per September 2020, mengelola dana masyarakat sejumlah Rp75,9 triliun, bagian dari Manulife Investment Management, perusahaan manajemen investasi global yang merupakan bagian dari Grup Manulife.

Terdaftar dan diawasi oleh Otoritas Jasa Keuangan, dengan izin sebagai manajer investasi berdasarkan Keputusan Ketua Badan Pengawas Pasar Modal No. Kep-07/PM/MI/1997 tanggal 21 Agustus 1997 dan memiliki izin sebagai Penasihat Investasi berdasarkan Keputusan Dewan Komisioner OJK No. Kep-50/D.04/2018 tanggal 10 September 2018

Berbeda dengan umumnya reksadana, ketika investor melakukan pembelian Reksadana Manulife tidak ada biaya yang dibebankan. Biaya pembelian gratis alias nihil.

Namun, biaya tersebut ditangguhkan dan baru ditagihkan ketika Reksadana dicairkan atau dialihkan ke Reksadana lain, sebelum waktu 1 tahun. Jika sudah lewat 1 tahun, biaya tidak dibebankan alias gratis.

Tips Investasi Obligasi Pemerintah

Bagaimana melakukan investasi di obligasi pemerintah?

Saya merasakan bahwa obligasi pemerintah, khususnya ORI, memberikan return yang bagus dengan tingkat keamanan yang sangat tinggi, dibarengi minimum investasi yang terjangkau.

Tetapi, yang juga penting diingat, ORI hanya cocok jika investor bisa menempatkan untuk jangka menengah. Tidak cocok untuk jangka pendek.

Berikut ini tipsnya:

1. Pegang Sampai Tenor Selesai

Pastikan bisa memegang obligasi sampai masa tenor berakhir, sekitar 3 tahun sd 5 tahun. Tujuannya untuk bisa menikmati bunga yang sudah ditetapkan dalam penawaran obligasi.

Menjual sebelum jatuh tempo punya resiko bahwa harga obligasi sedang turun sehingga pokok yang diterima bisa lebih rendah dari saat membeli sehingga menimbulkan kerugian.

2. ORI Tidak Pas Jangka Pendek

ORI kurang sesuai untuk tujuan dana jangka pendek, misalnya dalam 1 tahun, karena itu artinya obligasi harus dijual sebelum jatuh tempo di pasar sekunder yang harga jualnya tidak bisa diprediksi.

Meskipun ORI menyediakan pasar sekunder untuk melepas obligasi, tetapi saya menyarankan jangan dilakukan, kecuali memang kepepet sekali, karena investor akan menghadapi ketidakpastian soal return yang bisa berujung pada kerugian.

Investor yang memegang obligasi sampai tenor berakhir, akan mendapatkan kupon yang dijanjikan. Hasilnya jadi fixed, sesuai dengan penawaran obligasi di awal.

3. Jadwal Penerbitan ORI

Wajib mengikuti pengumuman pemerintah soal skedul penerbitan SBN ORI terbaru karena ORI punya masa pemesanan dan jika masa pesanan selesai tidak bisa pesan lagi.

Cek jadwal dan ketentuan pembelian ORI di Kemenkeu atau agen penjual resmi.

4. Manfaatkan Reksadana Obligasi

Jika kesulitan beli obligasi di penawaran perdana, investor bisa memanfaatkan Reksadana Obligasi. Jenis Reksadana Pendapatan Tetap ini memberikan banyak manfaat, seperti minimum investasi terjangkau, mudah dicairkan dan gampang dibeli online.

Saat ini sudah banyak bank dan fintech yang menyediakan sarana online untuk membeli Reksadana Obligasi. Pilih Reksadana yang isinya obligasi pemerintah.

5. Mengelola Resiko

Meskipun risiko gagal bayar obligasi pemerintah kecil karena di backup oleh pemerintah RI dan APBN, namun resiko lain, yaitu likuiditas dan pasar, harus tetap diperhatikan.

Risiko likuiditas terkait pencairan obligasi yang tidak bisa cepat. Perlu diantisipasi dengan tidak menempatkan uang untuk kebutuhan jangka pendek di obligasi.

Risiko pasar terkait harga obligasi yang fluktuatif di pasar sekunder. Selama tidak harus menjual obligasi di pasar sekunder, risiko pasar tidak akan mempengaruhi investasi.

Kesimpulan

Obligasi pemerintah adalah pilihan instrumen investasi yang menarik. Bunganya tinggi dan super aman karena dijamin pembayaran bunga serta pokok oleh pemerintah Republik Indonesia.

Apalagi sejak pemerintah mengeluarkan ORI dan SUKUK yang lebih terjangkau dan lebih mudah dibeli. Kesempatan untuk mendapatkan passive income yang aman menjadi terbuka lebar.

Semoga bermanfaat!

Bagikan Melalui

Daftar Isi