Silakan masukkan kata kunci pada kolom pencarian

Lebih Untung Mana, Saham BBCA Bank BCA vs BBRI Bank BRI (2024)

- Ditulis Oleh

- Rio Quiserto

- 7 Maret 2024

Daftar Isi

Setelah laporan keuangan tahunan 2023 keluar, muncul pertanyaan klasik, lebih bagus mana saham Bank BRI (BBRI) atau Bank BCA (BBCA).

Kedua saham big banks ini terkenal punya kinerja yang ciamik, seiring pertumbuhan sektor perbankan di Indonesia.

Kita akan melihat perbandingan kinerja kedua bank ini dan menentukan mana saham bank terbaik di antara BBRI dan BBCA.

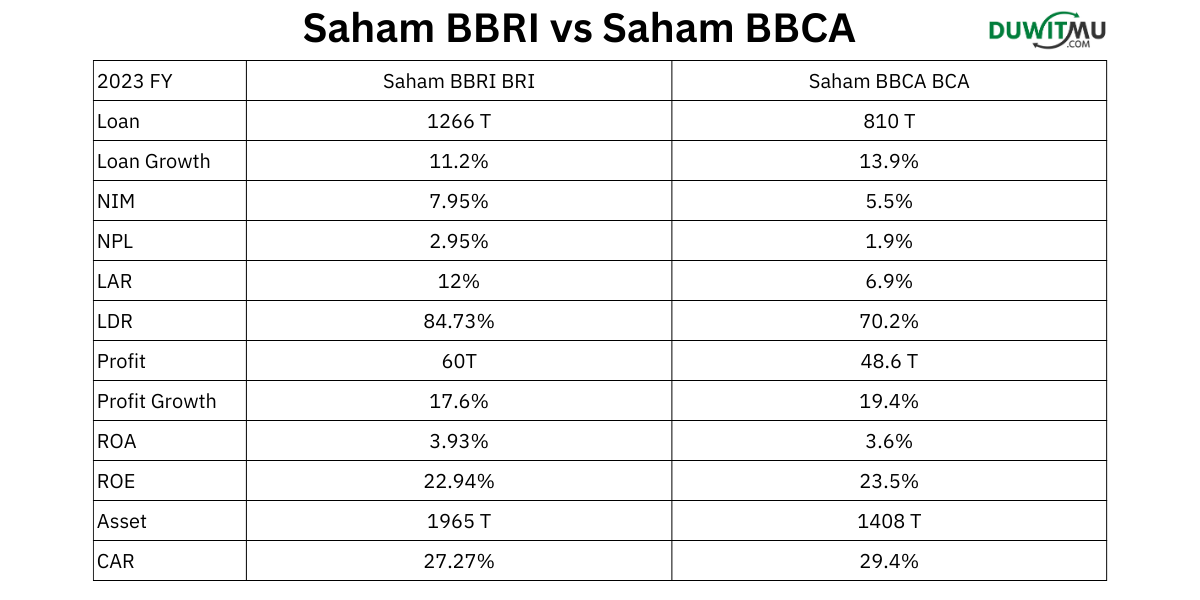

Perbandingan Saham BBRI dan BBCA

Hasil perbandingan menunjukkan bahwa saham BBRI berhasil mencetak laba mencapai Rp 60 Triliun di 2023 lebih besar dibandingkan profit BBCA Rp 48 Triliun di periode yang sama.

Akan tetapi dari segi resiko dan return on Asset Bank BCA lebih baik dibandingkan BRI. bank BRI terlihat punya profil resiko yang lebih besar, tercermin dari NPL dan LAR yang lebih tinggi dari BCA.

Tingginya resiko berhubungan dengan margin. NIM BRI lebih tinggi dibandingkan BCA.

Namun, valuasi saham BCA jauh lebih mahal dibandingkan saham BBRI, yang ditunjukkan oleh nilai PBV BCA yang lebih mahal dari BRI.

Kita meninjau sejumlah faktor dan indikator untuk bisa membandingkan kinerja kedua saham bank ini. Berikut ini perbandingan saham BBRI dan BBCA:

1. Kredit

Bisnis perbankan adalah bisnis pengucuran kredit karena keuntungan diraih bank dari penghasilan bunga kredit. Semakin besar pertumbuhan kredit akan semakin baik dan sebaliknya.

Bank BCA mencatat jumlah senilai Rp 810 Triliun dengan pertumbuhan 14% selama 2023, diatas kredit Bank BRI yang Rp 1,266 Triliun tumbuh 11%.

2. Profit

Laba atau profit Bank BRI mencapai Rp 60 Triliun di akhir 2023, lebih tinggi dibandingkan laba Bank BCA yang mencapai Rp 48.6 Triliun.

Dengan laba sebesar ini, Bank BRI mencatatkan diri sebagai bank paling profitable di Indonesia. BRI menjadi salah satu perusahaan dengan laba tertinggi di Bursa Efek Indonesia.

3. Return on Assets (ROA)

Indikator Return on Assets (ROA) merupakan salah satu metrik krusial di perbankan karena menunjukkan efisiensi bank dalam menggunakan asetnya untuk menghasilkan profit.

Saham BBRI menunjukkan angka ROA 3.93% sedikit lebih tinggi dibandingkan saham BCA di 3.6%.

4. Return on Equity (ROE)

Return on Equity (ROE) menunjukkan kemampuan perusahaan mencetak laba dari ekuitas yang disetor oleh pemegang saham. Semakin besar ROE, semakin baik buat pemegang saham dan sebaliknya.

Saham BBRI menunjukkan angka ROE 23.5% yang sedikit lebih rendah dari saham BBCA di 23.5%. Artinya, dari modal yang disetor, kedua bank ini mampu menghasilkan 20% keuntungan dalam setahun.

5. Net Interest Margin (NIM)

Net Interest Margin (NIM) menunjukkan kemampuan bank untuk menghasilkan profit dari selisih bunga pinjaman dan biaya bunga. Semakin besar NIM semakin baik, yang artinya kemampuan bank menghasilkan laba semakin besar.

Saham BBRI menunjukkan angka NIM 7.95% lebih tinggi dibandingkan saham BBCA di 5.5%.

6. NPL (Non Performing Loan)

Kemampuan bank mengelola resiko dilihat dari tingkat NPL Non Performing Loan. Tentu saja, semakin tinggi NPL semakin buruk kinerjanya dan sebaliknya.

Saham BBRI menunjukkan angka NPL 2.95% lebih tinggi dibandingkan saham BBCA di 1.9%. Artinya, kinerja pembayaran di Bank BCA lebih baik karena nasabah yang menunggak dan gagal bayar lebih sedikit. BCA dikenal sebagai bank yang cukup prudent dalam pengelolaan resiko.

7. Loan to Deposit Ratio (LDR)

Likuiditas menjadi kunci pertumbuhan kredit di bank. Jika likuiditas terbatas, bank akan kesulitan mengucurkan kredit dan tanpa kredit tidak ada penghasilan buat bank.

Namun, likuiditas yang besar jika tidak diimbangi oleh mengucurkan kredit juga akan menjadi beban biaya karena bank harus membayar bunga simpanan.

Ukuran untuk menilai likuiditas dan kredit adalah dengan LDR (Loan to Deposit ratio).

Saham BBRI dan BBCA memiliki LDR yang cukup bagus di 70% - 80% an. Hal ini menunjukkan bahwa kedua bank ini berhasil menyalurkan mayoritas simpanan menjadi kredit.

8. Loan at Risk (LAR)

Selain NPL, bank menggunakan indikator lain, yaitu Loan at Risk (LAR), untuk menilai tingkat pembayaran dan resiko bank tersebut.

Berbeda dengan NPL yang menghitung keterlambatan dari 90 hari, LAR menghitung keterlambatan lebih awal dari akun restruktur dan Kol 2. LAR bias menunjukkan keterlambatan secara lebih luas.

Saham BBRI memiliki angka LAR lebih tinggi di 12% dibandingkan LAR saham BCA di 6% an. Meskipun trend LAR di kedua bank ini menunjukkan penurunan.

9. CAR Permodalan Bank

Semua bank membutuhkan permodalan yang kuat karena bisnis bank adalah bisnis kepercayaan.

CAR (Capital Adequacy Ratio) adalah indikator yang digunakan untuk mengukur kecukupan modal suatu bank. Minimum CAR adalah 8% dan semakin besar semakin baik.

Saham BBRI dan BBCA memiliki CAR yang sangat bagus lebih dari 20%. Kedua bank ini punya modal yang kuat.

10. Valuasi PBV

Mahal murah suatu saham dinilai dari valuasi yang dimiliki dan salah satu metode yang digunakan di saham bank adalah PBV (Price to Book Value).

Makin tinggi nilai PBV, makin mahal saham tersebut. Dan sebaliknya.

Saham BBRI memiliki valuasi lebih murah di PBV 2.8x dibandingkan valuasi saham BBCA yang paling mahal di 4.9x.

Kesimpulan

| 2023 FY | Saham BBRI Bank BRI | Saham BBCA Bank BCA |

|---|---|---|

| Loan | 1266 T | 810 T |

| Loan Growth | 11.2% | 13.9% |

| NIM | 7.95% | 5.5% |

| NPL | 2.95% | 1.9% |

| LAR | 12% | 6.9% |

| LDR | 84.73% | 70.2% |

| Profit | 60T | 48.6 T |

| Profit Growth | 17.6% | 19.4% |

| ROA | 3.93% | 3.6% |

| ROE | 22.94% | 23.5% |

| Asset | 1965 T | 1408 T |

| CAR | 27.27% | 29.4% |

| PBV | 2.8x | 4.9x |

Baca juga - BRIMo vs Livin Mandiri, Kode Referral BRIMo, BRI Danareksa Sekuritas

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Bagikan Melalui

Daftar Isi

Komentar (0 Komentar)