Silakan masukkan kata kunci pada kolom pencarian

Apa itu BFI Finance Leasing (Kredit Jaminan BPKB Mobil Motor Sertifikat Rumah)

- Ditulis Oleh

- Rio Quiserto

- 4 Oktober 2021

Daftar Isi

BFI Finance adalah salah satu perusahaan multifinance leasing di Indonesia. BFI terkenal menyediakan jaminan gadai BPKB kendaraan dan rumah. Bagaimana cara mengajukan kredit di BFI, apa ketentuan pengajuan, persyaratan dokumen dan berapa bunga di 2022?

BFI Finance aman dengan izin multifinance OJK, plafon mulai dari 10 juta, tenor 48 bulan, bunga 0.95% per bulan, proses mudah dan cepat secara online.

BFI Finance leasing yang terkenal menyediakan gadai BPKB. Tidak hanya gadai BPKB, BFI sekarang juga menawarkan pinjaman dengan jaminan sertifikat rumah.

Berikut ini adalah Review Kredit Gadai BPKB dan sertifikat rumah di BFI Finance di 2022.

Apa itu BFI Finance

PT BFI Finance Indonesia Tbk (“BFI” atau ”Perusahaan”) berdiri pada tahun 1982 sebagai PT Manufacturer Hanover Leasing Indonesia, sebuah perusahaan patungan antara Manufacturer Hanover Leasing Corporation dari Amerika Serikat dengan pemegang saham lokal.

BFI adalah perusahaan pembiayaan terlama di Indonesia sekaligus menjadi perusahaan pembiayaan pertama yang mencatatkan sahamnya di Bursa Efek Jakarta dan Bursa Efek Surabaya (sekarang disebut Bursa Efek Indonesia atau “BEI”). Perusahaan melakukan go public pada Mei 1990 dengan kode saham BFIN.

Setelah menjalankan proses restrukturisasi utang yang bersumber dari krisis keuangan 1998, Perusahaan secara resmi berganti nama menjadi PT BFI Finance Indonesia Tbk pada 2001.

Saat ini, 42,8% saham BFI dimiliki oleh konsorsium Trinugraha Capital SA (yang antara lain terdiri dari TPG dan Northstar Group). Sisanya dimiliki oleh pemegang saham institusi lokal dan internasional, serta pemegang saham publik.

BFI Finance memiliki jaringan pemasaran terbesar di Nusantara

- 232 Kantor cabang

- 191 Gerai yang tersebar di 33 dari 34 provinsi di Indonesia dan didukung lebih dari 11.000 karyawan (per 31 Desember 2019)

Produk Kredit BFI Finance

BFI Finance menawarkan produk pinjaman meliputi:

- Jaminan BPKB Mobil

- Jaminan BPKB Motor

- Jaminan Sertifikat Rumah

- Alat Berat dan Mesin Industri

Pembiayaan beragun aset berupa mobil, sepeda motor, dan properti, ditujukan baik untuk tujuan investasi, modal kerja maupun multiguna.

Salah satu fitur di BFI adalah kemudahan konsumen mengajukan pinjaman secara online. Proses dijanjikan cepat 2 hari kerja dana sudah cair.

BFI Finance telah terdaftar dan diawasi oleh OJK.

Jaminan BPKB Mobil

Konsumen menggunakan mobil yang dimilikinya sebagai jaminan untuk memperoleh dana tunai cepat cair dari BFI Finance. BPKB mobil menjadi dokumen yang digadaikan.

Pembiayaan pinjaman online dengan jaminan BPKB mobil merupakan produk BFI Finance dalam memberikan solusi untuk kebutuhan dana langsung cair.

a. Fitur

Pinjaman jaminan BPKB ini mulai dari Rp 10 Juta dan tenor 12-48 bulan. Dana pencairan hingga 85% dari nilai kendaraan.

Proses persetujuan dan pencairan adalah 2 hari kerja.

Suku Bunga kredit per Tahun mulai dari 11,5% (Sesuai kondisi aset & kelengkapan dokumen). BFI menerima pengajuan dari domisili Seluruh Indonesia, kecuali Aceh

Usia kendaraan yang bisa dijaminkan adalah:

- Maksimal 15 tahun (Minimal Tahun Kendaraan 2006 untuk jenis mobil sedan, jeep dan minibus);

- Maksimal 10 tahun (Minimal Tahun Kendaraan 2011 untuk jenis mobil pick-up dan truck).

b. Syarat Pinjaman

Warga Negara Indonesia (WNI), Berusia 21-60 tahun dan status perkawinan belum menikah, menikah dan cerai.

Status tempat tinggal rumah sendiri, pasangan, keluarga, kontrak tahunan dan rumah dinas

Profesi pekerjaan:

- Karyawan Swasta (min Tetap 1 tahun / min Kontrak 2 tahun);

- PNS; Wiraswasta (min 1 tahun berjalan).

- Tidak bisa diterima apabila Jenis usaha/profesi melanggar hukum

Tidak melayani pengajuan BPKB atas nama orang lain. Jaminan harus BPKB atas nama peminjam.

c. Dokumen

KTP / SIM pemohon & Pasangan (jika sudah menikah), Kartu Keluarga, Akta nikah (jika sudah menikah)

PBB 2 tahun terakhir / rekening listrik 6 bulan terakhir (salah satu bulan saja)

Status tempat tinggal kontrak melampirkan kwitansi / perjanjian sewa. Status tempat tinggal rumah dinas melampirkan surat keterangan menempati rumah

Buku tabungan / rekening koran 3 bulan terakhir

Slip asli gaji 3 bulan terakhir (salah satu bulan saja) & ID Card (untuk Karyawan)

NPWP, BPKB, STNK

SIUP / TDP / akta perusahaan / izin usaha/ izin praktik

d. Ketentuan Jaminan Mobil

Mobil adalah kendaraan milik sendiri dengan BPKB asli.

BPKB bisa atas nama sendiri, pasangan dan orang lain (Lampirkan bukti pembelian). BPKB bisa atas nama perusahaan dengan syarat melampirkan SPH (Surat Pelepasan Hak).

STNK / Pajak:

- Atas Nama Sendiri Masih Berlaku. Jika Pajak Mati, maksimal 2 tahun (akan dipotong ke jumlah pencairan);

- Atas Nama Orang Lain, pajak Hidup; jika Pajak Mati (Balik nama di BFI)

Plat Hitam (Tidak plat merah) dan Plat Kuning (Khusus Truck)

Kendaraan tidak pernah digunakan sebagai taksi atau ambulans

Jaminan BPKB Motor

Sama seperti jaminan mobil, BFI Finance juga menyediakan kredit dana tunai dengan jaminan BPKB motor. Konsumen menggadaikan BPKB motor untuk memperoleh kredit.

Pembiayaan pinjaman online dengan jaminan BPKB motor merupakan produk BFI Finance dalam memberikan solusi untuk kebutuhan dana langsung cair.

a. Fitur

Pinjaman mulai dari Rp 1 Juta dan tenor 6 - 18 bulan. Dana pencairan hingga 85% dari nilai kendaraan, dengan proses cepat 1 hari kerja.

Suku Bunga kredit per Tahun, mulai dari 27% (Sesuai kondisi aset & kelengkapan dokumen). BFI menerima domisili dari Seluruh Indonesia, kecuali Aceh.

Usia motor yang diterima maksimal 10 tahun (Min. Tahun Kendaraan 2011) dengan merk motor Jepang dan Italia.

b. Syarat Pinjaman

Warga Negara Indonesia (WNI), Berusia 21-60 tahun dan status perkawinan belum menikah, menikah dan cerai.

Status tempat tinggal rumah sendiri, pasangan, keluarga, kontrak tahunan

Profesi pekerjaan:

- Karyawan (Tetap/Kontrak)

- PNS

- Wiraswasta

Tidak bisa diterima apabila Jenis usaha/profesi melanggar hukum

Tidak melayani pengajuan BPKB atas nama orang lain. Harus BPKB atas nama peminjam.

c. Dokumen

KTP / SIM pemohon & Pasangan (jika sudah menikah), Kartu Keluarga, Akta nikah (jika sudah menikah)

PBB 2 tahun terakhir / rekening listrik 6 bulan terakhir (salah satu bulan saja)

Status tempat tinggal kontrak melampirkan kwitansi / perjanjian sewa. Status tempat tinggal rumah dinas melampirkan surat keterangan menempati rumah

ID Card (untuk Karyawan), NPWP (tidak wajib), BPKB, STNK

Foto usaha / izin usaha/ izin praktik

d. Ketentuan Jaminan Motor

Motor merupakan kendaraan milik sendiri dengan BPKB asli. BPKB bisa atas nama sendiri, pasangan dan orang lain (Lampirkan bukti pembelian).

STNK / Pajak, dengan ketentuan:

- Pajak Mati maksimal 4 tahun (Tanpa Potong Pencairan)

- Pajak mati lebih dari 4 tahun potong pencairan / wajib diurus oleh pihak BFI

Motor dengan Plat Hitam (Tidak plat merah)

Jaminan Sertifikat Rumah

Berbeda dengan umumnya perusahaan leasing, BFI Finance menawarkan jaminan sertifikat rumah. Leasing biasanya tidak menawarkan jaminan rumah, hanya mobil dan motor.

Produk BFI Finance menerima jaminan sertifikat rumah, ruko baru dan bekas siap huni. Konsumen yang membutuhkan dana pinjaman untuk modal usaha, pendidikan anak, kesehatan, dan kebutuhan lainnya, bisa memanfaatkan jaminan sertifikat rumah.

Apa bedanya dengan menjaminkan sertifikat rumah ke BFI dengan ke bank?

Pertama, persyaratan lebih mudah. Kemungkinan untuk disetujui lebih besar di leasing, seperti BFI Finance, dibandingkan di bank.

Kedua, Leasing lebih tinggi memberikan pinjaman berdasarkan nilai jaminan dibandingkan bank. Bank cukup konservatif dalam menilai rumah.

Ketiga, proses persetujuan dan pencairan pinjaman lebih cepat di leasing, seperti BFI. Butuh waktu persetujuan 2 sd 4 minggu di bank, sementara leasing hanya 7 sd 5 hari sudah pencairan.

a. Fitur

Pinjaman mulai dari Rp 70 Juta. Tenor kredit adalah 12-84 Bulan (karyawan) dan Tenor 12-60 Bulan (Wiraswasta).

Proses cepat 11 hari kerja dana cair. Lokasi di Jabodetabek, Sidoarjo dan Surabaya.

Suku Bunga per Tahun, Mulai dari 18% (Sesuai kondisi aset & kelengkapan dokumen).

b. Syarat Pinjaman

Warga Negara Indonesia (WNI), Berusia 21-60 tahun dan status perkawinan belum menikah, menikah dan cerai.

Status tempat tinggal rumah sendiri, pasangan, keluarga, kontrak tahunan

Profesi pekerjaan:

- Karyawan (minimal tetap 2 tahun)

- Wiraswasta (minimal berjalan 2 tahun)

Tidak bisa diterima apabila Jenis usaha/profesi melanggar hukum

Tidak melayani pengajuan Sertifikat atas nama orang lain. Harus atas nama peminjam.

c. Dokumen

KTP pemohon & Pasangan (jika sudah menikah), Kartu Keluarga / Akta nikah (jika sudah menikah)

PBB 2 tahun terakhir / rekening listrik 6 bulan terakhir (salah satu bulan saja)

Sertifikat, IMB, PBB

NPWP

Slip gaji 6 bulan terakhir & slip gaji pasangan 6 bulan terakhir (Jika sudah menikah)

Surat keterangan kerja pemohon

Rekening koran pribadi 6 Bulan terakhir & Rekening koran pasangan 6 Bulan terakhir (Jika sudah menikah)

d. Ketentuan Jaminan Rumah

Rumah ditempati atau dihuni dan bangunan permanen

Rumah yang dapat dibiayai harus berlokasi di cluster, komplek atau pemukiman. Rumah juga tidak berada dalam gang atau bisa dilewati 1 mobil.

Rumah tidak dekat dengan fasilitas umum, sutet, kuburan.

Rumah tidak dalam proses jual

Jaminan yang dapat dibiayai hanya sertifikat SHM/SHGB atas nama sendiri, pasangan dan keluarga

Lokasi di Jabodetabek, Sidoarjo, Surabaya

Cara Pengajuan Kredit

BFI Finance memberikan dua alternatif pengajuan kredit, yaitu:

- Online. Lewat aplikasi yang disediakan oleh BFI

- Cabang Marketing. Datang ke kantor cabang BFI.

Pengajuan online bisa dilakukan lewat aplikasi BFI Finance atau di situs BFI Finance.

Setelah mengisi form di website BFI, maka call center akan menghubungi dan membuatkan jadwal survey, Setelah itu data dikirim ke cabang terdekat dari domisili dan dilakukan survey.

Konsumen langsung datang ke Kantor Cabang BFI Finance bersama Pasangan/Penjamin dengan membawa persyaratan dokumen.

Bisa juga konsumen menghubungi sales BFI di dealer tempat penjualan mobil. Sales tersebut yang akan membantu konsumen mengajukan kredit, termasuk menunjukkan persyaratan dan dokumen yang harus konsumen lengkapi.

Proses Kredit Jaminan

Proses pengajuan kredit dengan jaminan di BFI Finance mengikuti langkah - langkah berikut:

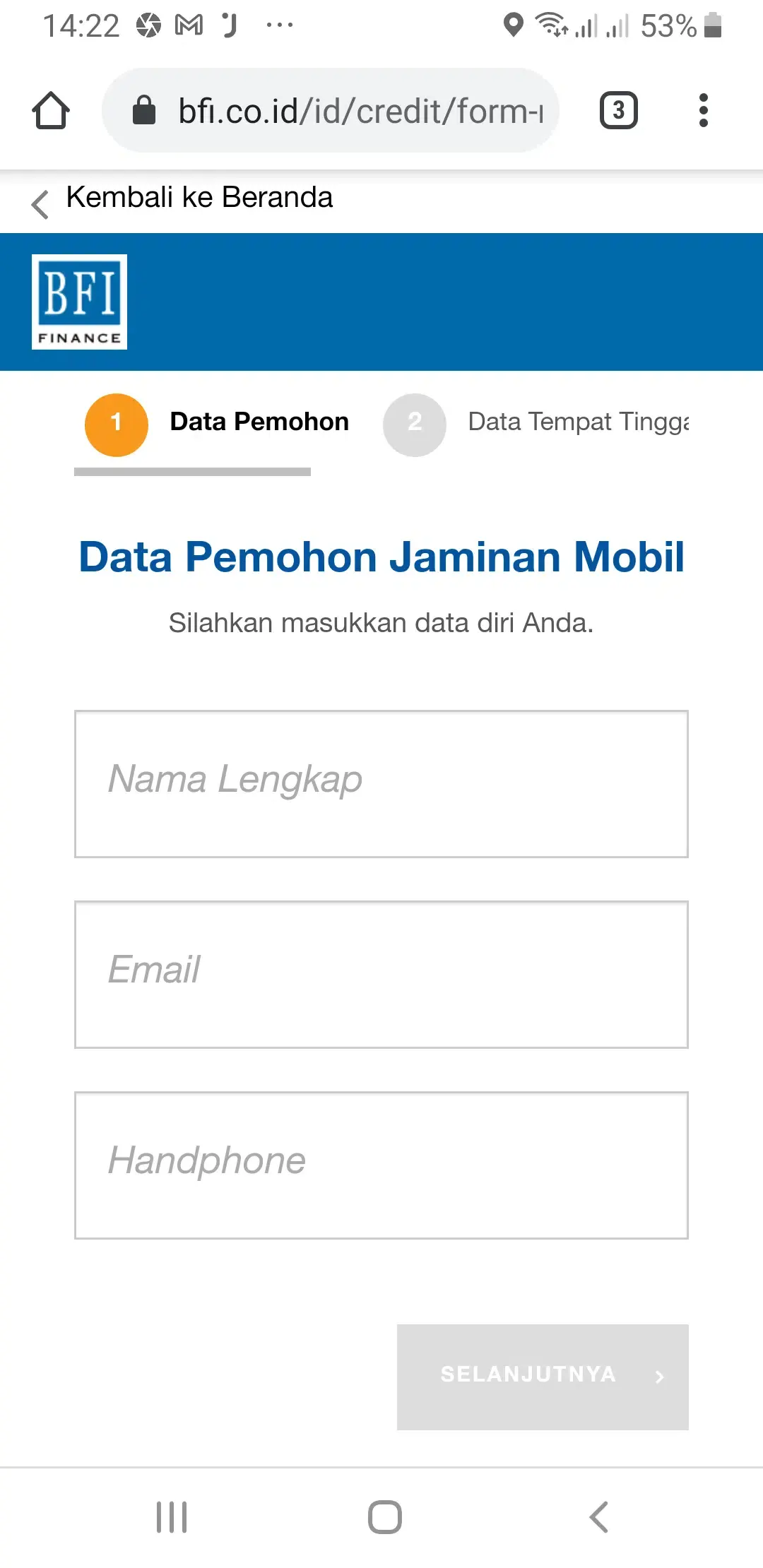

1. Proses Pengajuan Online

Konsumen perlu melengkapi formulir pengajuan online, sebagai berikut:

- Step Pertama. Isi nama lengkap, nomor handphone dan email

- Step Kedua. Isi data kendaraan & alamat tempat tinggal

- Step Ketiga. isi informasi tambahan & Simulasi pengajuan pembiayaan Anda

- Step OTP. Proses verifikasi dengan kode OTP

- Selesai. Data pengajuan anda diproses oleh tim BFI

2. Appraisal Jaminan

BFI akan melakukan penilaian jaminan (appraisal)untuk memastikan nilai pasar jaminan serta kondisi jaminan. Proses appraisal akan mengecek hal berikut:

- Kondisi mobil dengan surat kendaraan, seperti no mesin dan no rangka

- Kondisi dan lokasi rumah sesuai dengan dokumen sertifikat dan IMB

- Resiko-resiko yang terdapat pada objek yang akan dijaminkan

- Apakah obyek layak diterima sebagai jaminan.

- Mengetahui secara pasti letak dan kondisi objek yang akan dijaminkan.

- Mengetahui apakah objek jaminan mudah dijual dengan harga yang tidak merugikan, pada saat harus melakukan likuidasi jaminan.

3. Nilai Jaminan Dibiayai (Loan To Value - LTV)

Dari hasil appraisal, BFI mengetahui nilai pasar jaminan (mobil, motor dan rumah). Nilai ini menjadi dasar perhitungan LTV untuk menentukan jumlah maksimum plafon pinjaman yang bisa diberikan.

Loan To Value (LTV) adalah nilai pembiayaan yang diberikan oleh leasing. Dihitung berdasarkan persentase tertentu atas nilai pembelian kendaraan.

Nilai kredit yang diberikan oleh leasing tidak 100%. Nilai LTV lebih kecil dari 100%.

Misalnya, pembayaran uang muka 10% maka nilai kredit atau LTV adalah 90%. Nilai harga beli mobil Rp 200 juta maka pembiayaan maksimum 180 juta, sisanya dilunasi dengan uang muka.

Kebijakan soal LTV bisa berbeda - beda di setiap perusahaan pembiayaan, termasuk di BFI Finance. Secara umum, LTV dipengaruhi oleh:

- Jenis kendaraan

- Merk kendaraan

- Tahun kendaraan

- Wilayah kendaraan.

4. BI Checking dan Internal Blacklist

BFI Finance melakukan pengecekan blacklist terhadap konsumen. Pengecekan Blacklist dilakukan untuk mengetahui apakah konsumen tersebut punya catatan kredit yang buruk di masa lalu, misalnya pernah menunggak atau gagal bayar write-off.

Sumber informasi blacklist yang dicek oleh BFI adalah:

- Internal Blacklist. Pengecekan terhadap internal database BFI untuk melihat apakah konsumen pernah menjadi nasabah sebelumnya, pernah ditolak pengajuan sebelumnya (alasan) dan bagaimana catatan kredit di BFI.

- BI Checking SLIK OJK. Pengecekkan terhadap eksternal database yang meliputi catatan kredit di semua lembaga keuangan di Indonesia. Data ini disimpan di BI Checking atau SLIK OJK.

Hasil pengecekan blacklist menentukan proses pengajuan kredit selanjutnya. Oleh karena itu, penting buat konsumen untuk menjaga reputasi pembayaran kredit.

5. Proses Survey

Survei adalah proses penting dalam evaluasi pengajuan kredit di perusahaan leasing, termasuk BFI.

Setelah konsumen melengkapi form aplikasi dan dokumen pendukung, BFI segera melakukan survey yang dilakukan oleh petugas khusus (surveyor).

Survei dilakukan ke konsumen, tempat bekerja, dan rumah konsumen. Tujuan survey adalah:

- memastikan konsumen mengajukan pinjaman. Bukan fraud.

- memastikan informasi diberikan oleh peminjam, benar dan akurat

- menilai kemampuan keuangan peminjam untuk melunasi pinjaman.

Calon peminjam harus memastikan bahwa bisa dihubungi saat perusahaan leasing melakukan konfirmasi dan survei. Pastikan no ponsel yang diberikan bisa dikontak.

Kalau survei menghasilkan negatif info, biasanya pengajuan ditolak. Pengajuan masih mungkin diproses, jika DP dinaikkan lebih tinggi, meskipun juga tidak menjamin kredit akan disetujui.

6. Kemampuan Pembayaran

Analisa kredit leasing menilai kemampuan konsumen untuk membayar kewajiban angsuran kredit. Hal yang jadi perhatian adalah source of repayment (SOR).

Leasing umumnya menggunakan indikator debt-service ratio (DSR), yaitu cicilan kredit maksimum 35% dari penghasilan bersih per bulan (take-home pay). Asumsinya 65% gaji cukup untuk biaya hidup dan cicilan lainnya.

Kebijakan soal debt-service ratio bisa berbeda - beda di satu leasing dengan leasing lainnya. Namun, angka DSR 35% adalah batasan yang paling umum digunakan.

7. Jaminan

Karena ini adalah kredit dengan jaminan, leasing akan melakukan hal berikut:

- Memastikan kondisi jaminan dalam kondisi baik dan bisa dibiayai. Hal ini dilakukan lewat appraisal penilaian jaminan

- Melakukan penarikkan jaminan ketika kredit menunggak dan debitur tidak bisa melunasi pinjaman.

- BPKB dan Sertifikat yang merupakan dokumen bukti kepemilikan mobil akan ditahan oleh bank dan leasing, akan dikembalikkan jika kredit lunas.

Konsekuensi jaminan ini harus dipahami orang yang ingin mengambil kredit. Memastikan bahwa konsumen paham semua konsekuensinya sebelum memutuskan mengambil kredit.

Bunga Biaya Kredit Mobil

Suku bunga kredit dan sejumlah biaya wajib menjadi pertimbangan ketika mengajukan pinjaman. Berapa suku bunga di BFI Finance dan apa biaya yang harus ditanggung konsumen?

a. Bunga

Bunga pinjaman di BFI dimulai dari 0.95% flat per bulan untuk jaminan BPKB mobil, 2.25% flat per bulan untuk jaminan BPKB motor, dan 1.03% flat per bulan untuk jaminan SHM/SHGB rumah/ruko.

Suku bunga kredit di BFI Finance, sayangnya, bisa berbeda - beda tergantung sejumlah faktor. Tidak ada suku bunga tunggal untuk kredit di BFI.

Faktor yang menentukan suku bunga pinjaman di BFI adalah:

- Lokasi kredit diambil. Di setiap daerah, BFI menerapkan bunga yang berbeda

- Jenis Jaminan. Mobil baru, mobil bekas dan rumah punya suku bunga yang berbeda - beda.

- Nasabah baru vs lama. Ini juga mempengaruhi tingkat bunga. Repeat order nasabah lama biasanya mendapatkan bunga lebih rendah dibandingkan nasabah baru

- Promo. Di saat tertentu, BFI bisa melakukan promosi bunga.

Cara konsumen bisa mengetahui estimasi bunga kredit dan implikasinya ke cicilan, adalah:

Pertama, konsumen menghitung menggunakan simulasi kredit yang terdapat di situs BFI Finance. Konsumen bisa melakukan sendiri dengan mudah, cukup memasukkan data nilai harga mobil.

Namun, estimasi dari simulasi kredit ini seringkali tidak terlalu akurat. Karena angka yang diambil adalah gambaran umum.

Kedua, konsumen datang ke dealer atau kantor cabang BFI untuk minta simulasi cicilan berdasarkan jaminan yang digunakan. Sales biasanya sudah menyiapkan perhitungan cicilan berdasarkan jenis jaminan.

Informasi estimasi cicilan dari sales ini lebih akurat. Tapi, kita harus siap datang ke cabang atau bertemu sales, dan biasanya sales akan minta kontak kita untuk di follow-up.

b. Biaya

Konsumen harus mencermati bahwa sejumlah biaya harus ditanggung selama proses kredit di BFI Finance. Biaya terdiri dari berbagai jenis, yaitu:

(i) Biaya Kredit

Biaya ini terkait proses pengajuan kredit. Dibayar dimuka sebelum pencairan pinjaman.

- Biaya Asuransi Jaminan (kendaraan/rumah)

- Biaya Asuransi Jiwa

- Biaya Fasilitas

- Biaya Provisi

- Biaya Notaris (Pengikatan Agunan)

- Biaya Survey

Detail biaya akan tercantum dalam dokumen “Struktur Perjanjian Pembiayaan” yang dikeluarkan oleh BFI Finance saat menyetujui pinjaman kredit.

(ii) Denda Keterlambatan

BFI Finance menerapkan denda untuk nasabah yang terlambat membayar angsuran saat jatuh tempo. Besarnya denda biasanya adalah persentase tertentu dari jumlah angsuran tertunggak.

Contohnya, denda keterlambatan di BFI adalah 5% dari tunggakan angsuran.

(iii) Biaya Pelunasan Dipercepat

Konsumen yang melunasi pinjaman lebih cepat dari masa pinjaman diperbolehkan tetapi dikenakan denda oleh BFI. Besarnya denda pelunasan dipercepat adalah persentase dari nilai sisa pokok pinjaman.

Contohnya, biaya pelunasan dipercepat di BFI adalah 8% dari sisa pokok pinjaman.

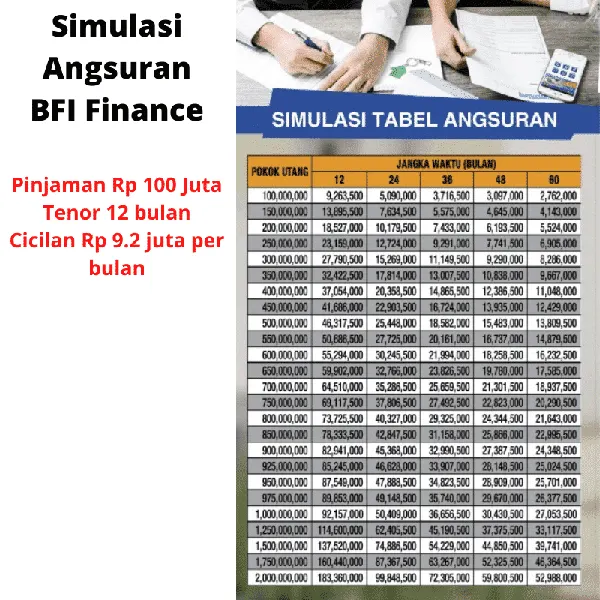

Simulasi Cicilan Kredit

BFI Finance menyediakan simulasi kredit di situs resmi BFI. Debitur sebaiknya memanfaatkan simulasi kredit ini sebelum mengajukan pinjaman.

Tujuan melakukan simulasi kredit adalah:

- Mengetahui jumlah cicilan per bulan sebesar plafon pinjaman yang rencananya akan diambil

- Menghitung kemampuan keuangan untuk membayar angsuran setiap bulan berdasarkan hasil simulasi

- Melakukan berbagai simulasi cicilan dengan mengubah Uang Muka dan tenor kredit.

Kewajiban Asuransi

Salah satu syarat pemberian kredit adalah konsumen harus mengambil asuransi. Tujuan asuransi adalah memberikan perlindungan jika terjadi hal yang tidak dikehendaki selama masa kredit.

Premi asuransi dibayar dimuka sampai masa tenor berakhir. Pembayaran premi bisa dibayar dalam uang muka atau dimasukkan sebagai pokok pinjaman (memperbesar hutang).

Dua jenis asuransi yang wajib adalah:

- Asuransi kendaraan / rumah

- Asuransi Jiwa

a. Asuransi Kendaraan

Jenis asuransi mobilmotor yang wajib di BFI Finance adalah Total Loss Only (TLO). Asuransi dibuat atas Banker’s clause, artinya jika terjadi sesuatu selama masa kredit maka penggantian asuransi dibayarkan ke pihak BFI.

Berikut ini ketentuan soal asuransi kendaraan:

- manfaat asuransi yang diberikan kepada Debitur apabila mengalami Kehilangan Total (TLS) atau Kecelakaan Total dengan kerusakan min. 75% (TLA).

- TLS adalah nilai kerugian secara keseluruhan atas objek pertanggungan yang diasuransikan yang terjadi karena kehilangan total sesuai dengan yang dijamin dalam PSAKBI (Polis Standar Asuransi Kendaraan Bermotor Indonesia)

- TLA adalah nilai kerugian secara keseluruhan atas objek pertanggungan yang diasuransikan, dimana nilai kerugian total mencapai minimal 75% dari harga pertanggungan yang terjadi karena tabrakan, sesuai dengan yang dijamin dalam PSAKBI (Polis Standar Asuransi Kendaraan Bermotor Indonesia).

- Pelaporan awal klaim asuransi Motor / Mobil maksimal 5 (lima) hari kalender dari tanggal kejadian

- Dana pencairan klaim asuransi akan digunakan untuk melunasi/menutupi kewajiban Konsumen di BFI Finance. Apabila kewajiban Konsumen telah dilunasi dan masih ada kelebihan dana pencairan klaim maka kelebihan dana tersebut akan dikembalikan kepada Konsumen

b. Asuransi Jiwa

Asuransi jiwa memberikan proteksi dalam hal debitur meninggal dunia maka kewajiban sisa pokok pinjaman dilunasi oleh pihak asuransi. Perlindungan asuransi jiwa ini diberikan selama masa tenor.

Pembayaran sisa pokok pinjaman dilakukan oleh perusahaan asuransi. Ahli waris debitur menjadi terproteksi dengan adanya asuransi jiwa.

Pengalaman Pinjaman Online BFI Finance

Estimate Cost : IDR

Time Needed : 01 hours 00 minutes

Pengalaman Mengajukan Pinjaman Kredit secara online di BFI Finance

Situs BFI Finance

Masuk ke situs resmi BFI Finance untuk memperoleh banyak informasi soal pengajuan pinjaman.

Ajukan Pinjaman

BFI menyediakan fasilitas untuk mengajukan pinjaman secara online di situs BFI Finance.

Jenis Pinjaman

BFI menyediakan pinjaman dengan jaminan BPKB Mobil, Motor dan Sertifikat Rumah.

Isi form kredit

Isi form aplikasi yang terdiri atas beberapa data.

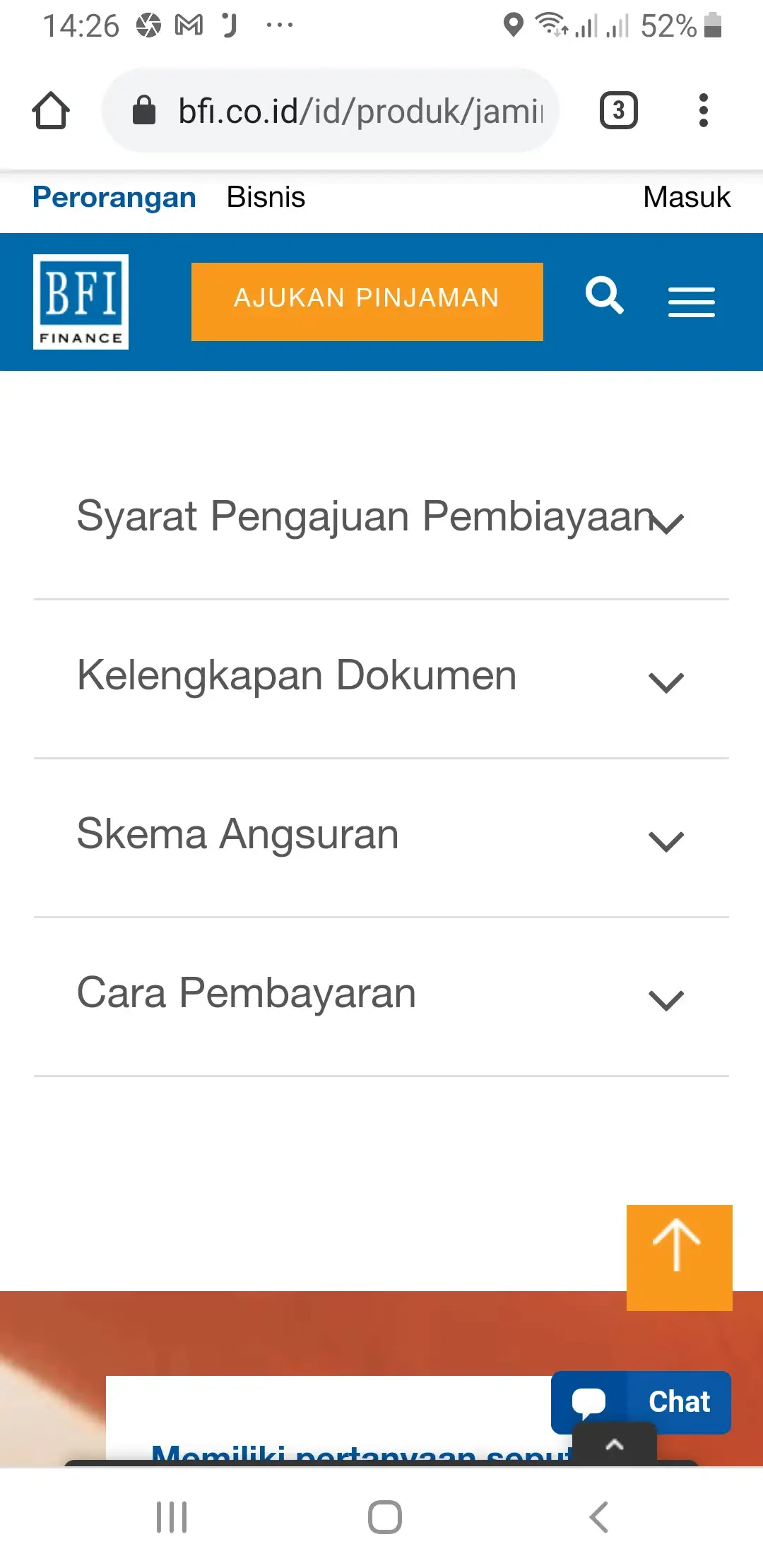

Syarat Pinjaman

Ketentuan dan persyaratan pinjaman di BFI tersedia lengkap.

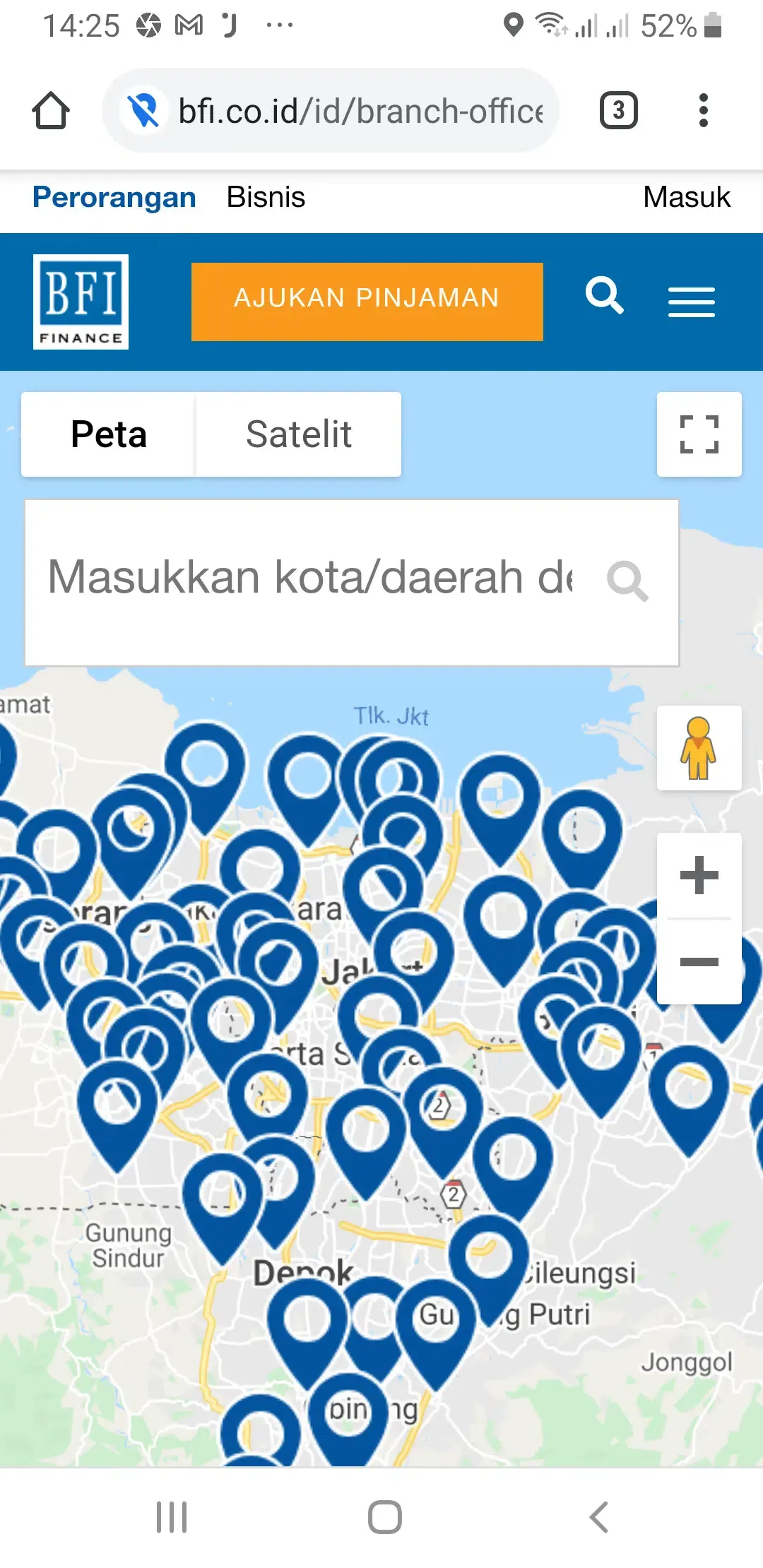

Alamat Kantor Cabang

Bisa mengecek kantor cabang BFI yang dekat dengan domisili kita.

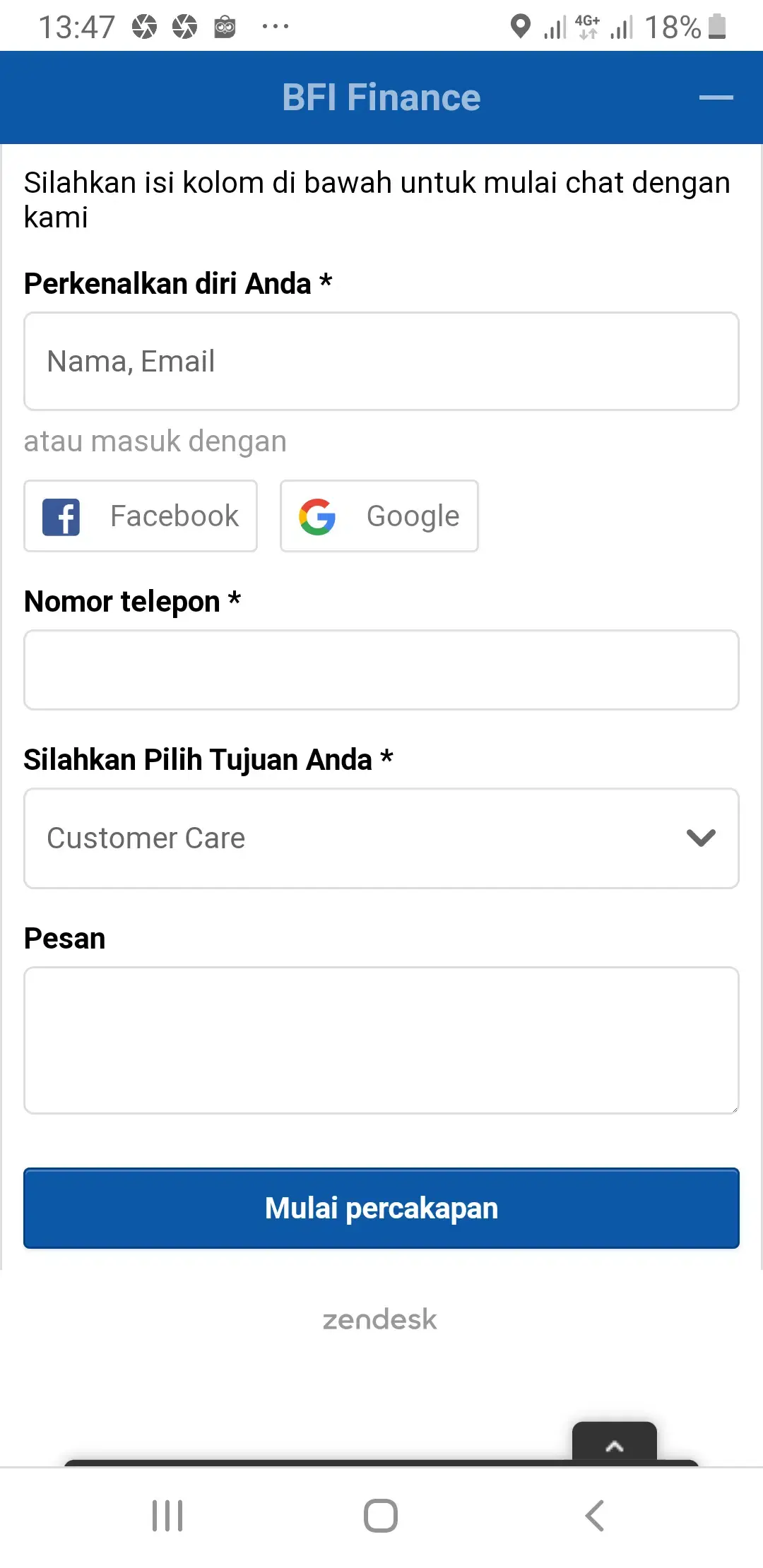

Kontak Chat CS

Tersedia layanan kontak chat ke CS BFI untuk komunikasi secara online.

Alamat dan Kontak BFI

Data dan kontak BFI Finance.

Tools

Materials

Restrukturisasi Kredit

Bagaimana jika tidak bisa membayar angsuran kredit? Salah satu solusinya adalah mengajukan restrukturisasi kredit.

Contohnya adalah saat pandemi Covid-19 yang memukul semua lapisan masyarakat. Banyak yang usahanya bangkrut, pekerjaannya hilang, yang ujungnya kemampuan untuk membayar kredit menurun.

Restrukturisasi merubah perjanjian kredit untuk meringankan beban peminjam yang sedang mengalami kesulitan keuangan sehingga tidak bisa membayar pinjaman sesuai jadwal.

a. Cara Restruktur

Ada beberapa pilihan cara restrukturisasi kredit, yaitu:

(i) Perpanjangan Tenor

Dari masa pinjaman yang 10 tahun, misalnya, diperpanjang menjadi 15 tahun. Masa kredit menjadi lebih lama.

Keuntungan cara ini adalah pembayaran cicilan kredit akan lebih rendah dibandingkan cicilan yang berjalan selama ini, dan, yang lebih penting, cicilan akan lebih rendah sepanjang tenor.

Perpanjangan tenor punya implikasi, yaitu:

- Dengan tenor yang lebih panjang beban bunga akan lebih besar. Sementara kemungkinan teman saya hanya butuh keringanan 6 bulan sampai 1 tahun.

- Turunnya cicilan tidak akan signifikan jika perpanjangan tenor tidak cukup panjang. Perlu penambahan tenor lebih dari 1 tahun supaya cicilan bisa lebih rendah secara cukup terasa

Jadi, pilihan restrukturisasi dengan perpanjangan tenor perlu dicermati dengan baik.

(ii) Grace Period

Grace period memberikan keringanan dengan membayar hanya bunga selama periode tertentu, maksimum 1 tahun. Cicilan untuk sementara waktu menjadi lebih kecil karena tidak membayar pokok pinjaman.

Keuntungan grace period adalah:

- memberikan pengurangan beban cicilan secara cukup signifikan, porsi pokok sekitar 40% sd 50% dari total cicilan

- dalam program ini tenor pinjaman tidak bertambah, artinya beban total bunga tidak akan meningkat meskipun ada libur pembayaran pokok.

Namun, konsekuensinya setelah masa grace period selesai, libur pembayaran pokok selesai, dan mulai membayar pinjaman pokok kembali, cicilan akan meningkat. Porsi pokok yang libur tadi dialihkan secara pro-rata ke sisa tenor sampai lunas.

(iii) Turun Suku Bunga

Sesuai namanya, cicilan akan turun karena bunga yang dibayar lebih rendah dengan turunnya angka suku bunga.

Skema penurunan suku bunga memberikan penurunan cicilan paling kecil dibandingkan kedua pilihan lainnya karena pokok masih harus dibayar sementara porsi pokok cukup besar dalam angsuran.

Tapi, skema turun bunga menurut saya adalah pilihan yang paling sehat secara keuangan.

Kenapa? karena tidak memberikan beban tambahan di kemudian hari, yang ada malah menurunkan beban cicilan secara keseluruhan.

Dengan turun bunga, peminjam memperoleh diskon kewajiban bunga.

Perhatikan di dua skema sebelumnya, yang terjadi adalah beban digeser, bukan dikurangi.

- Skema perpanjang tenor membuat beban total menjadi lebih besar dari sisi pembayaran bunga karena masa kredit lebih panjang.

- Skema grace period, meskipun tidak meningkatkan bunga, tetapi membuat cicilan menjadi lebih besar setelah masa bebas pokok selesai.

b. Pertimbangan Bank, Leasing

Dalam memberikan restruktur, leasing umumnya menetapkan ketentuan, antara lain:

- Debitur yang terkena dampak langsung Covid-19 dengan nilai kredit/leasing dibawah Rp 10 Miliar untuk pekerja informal, berpenghasilan harian, usaha mikro dan kecil.

- Tidak memiliki tunggakan atau jika ada tunggakan tidak lebih dari 30 hari terhitung sampai dengan 1 April 2020 (sampai diterbitkannya petunjuk teknis dari Regulator).

- Kepemilikan Kendaraan bermotor WAJIB dikuasai oleh debitur dan selama masa restrukturisasi tidak dilakukan penjualan objek leasing.

- Restrukturisasi dapat diberikan dalam periode waktu maksimal 1 tahun dalam bentuk penurunan besaran angsuran melalui perpanjangan jangka waktu, penundaan pembayaran atau hal lain yang ditetapkan oleh bank dan leasing.

- Untuk perusahaan yang terdampak, jika dilakukan secara kolektif, misalkan melalui perusahaan maka direksi perusahaan tersebut wajib memvalidasi data yang diberikan oleh bank serta leasing.

c. Regulasi OJK

OJK meminta perbankan dan perusahaan multifinance pembiayaan menjalankan kebijakan restrukturisasi pinjaman bagi masyarakat yang terdampak pandemi Covid-19, sesuai dengan:

- POJK 03 /POJK.03/2020 tentang Kebijakan Stimulus Perekonomian Nasional sebagai Kebijakan Countercyclical Dampak Penyebaran Coronavirus Disease 2019

- POJK 14 /POJK.05/2020 tentang Kebijakan Countercyclical Dampak Penyebaran Coronavirus Disease 2019 bagi Lembaga Jasa Keuangan Non Bank.

Berdasarkan kedua peraturan tersebut, OJK memberikan keleluasaan kepada perbankan dan lembaga pembiayaan untuk dapat melakukan restrukturisasi untuk seluruh kredit/pembiayaan kepada seluruh debitur, termasuk debitur UMKM, sepanjang debitur-debitur tersebut teridentifikasi terdampak COVID-19.

Bagaimana dengan status debitur di BI checking atau SLIK OJK jika dilakukan restrukturisasi terhadap pinjaman?

Concern ini muncul karena debitur khawatir setelah direstruktur statusnya menjadi macet di SLIK OJK yang nantinya menyulitkan pengajuan kredit di masa depan.

OJK dalam peraturannya menyatakan bahwa “Kualitas kredit/pembiayaan yang direstrukturisasi dapat ditetapkan lancar apabila diberikan kepada debitur yang teridentifikasi terkena dampak penyebaran COVID19.”

OJK menyerahkan skema restrukturisasi kepada bank dan lembaga pembiayaan non bank berdasarkan hasil identifikasi atas kinerja keuangan debitur maupun penilaian atas prospek usaha dan kapasitas membayar debitur yang terdampak COVID-19.

OJK menetapkan bahwa jangka waktu restrukturisasi maksimal 1 (satu) tahun.

Panduan OJK memberikan gambaran proses pelaksanaan restrukturisasi sebagai berikut:

- Debitur wajib mengajukan permohonan restrukturisasi melengkapi dengan data yang diminta oleh bank/leasing yang dapat disampaikan secara online (email/website yang ditetapkan oleh bank/leasing) tanpa harus datang bertatap muka.

- Bank/Leasing akan melakukan assesment antara lain terhadap apakah debitur termasuk yang terdampak langsung atau tidak langsung, historis pembayaran pokok/bunga, kejelasan penguasaan kendaraan (terutama untuk leasing).

- Bank/Leasing memberikan restrukturisasi berdasarkan profil debitur untuk menentukan pola restrukturisasi atau perpanjangan waktu, jumlah yang dapat direstrukturisasi termasuk jika masih ada kemampuan pembayaran cicilan yang nilainya melalui penilaian dan/atau diskusi antara debitur dengan bank/leasing. Hal ini tentu memperhatikan pendapatan debitur yang terdampak akibat COVID-19. Informasi persetujuan restrukturisasi dari bank/leasing disampaikan secara online atau via website bank/leasing yang terkait.

Kontrak Konsumen

Kontrak konsumen di BFI bisa langsung menghubungi Cabang yang memprosesnya atau menghubungi 1500018, [email protected] dan 088211500018.

Bandingkan Pinjaman Online Terbaik !

Perbandingan berbagai pinjaman online terbaik bnerdasarkan berbagai faktor pilihan

Bagikan Melalui

Daftar Isi