Silakan masukkan kata kunci pada kolom pencarian

Bunga, Simulasi Tabel Angsuran Gadai Sertifikat Rumah Tanah BRI

- Ditulis Oleh

- Rio Quiserto

- 28 Desember 2021

Daftar Isi

Bank BRI menyediakan pinjaman dengan gadai sertifikat rumah. Bagaimana cara pengajuan kredit dengan agunan ini ? Cek juga tabel angsuran dari kalkulator simulasi untuk mengetahui besarnya cicilan bulanan.

Pinjaman BRI dengan jaminan sertifikat rumah adalah kredit dengan agunan yang nilai plafon pinjaman ditentukan dari hasil appraisal penilaian atas gadai rumah dan tanah. Adanya gadai sertifikat membuat kredit di BRI lebih mudah diproses dengan bunga lebih rendah dibandingkan kredit tanpa agunan. Pinjaman berjaminan di BRI tersedia dalam beragam produk dengan fitur kredit yang berbeda - beda, tergantung kebutuhan nasabah.

Jenis Kredit BRI Gadai Sertifikat Tanah Rumah

Daftar Pinjaman Bank BRI gadai Sertifikat Rumah adalah berikut:

1. KUR Kredit Usaha Rakyat

KUR adalah Kredit Usaha Rakyat dari pemerintah yang disalurkan melalui Bank BRI. Tidak semua mewajibkan jaminan, tetapi KUR dengan plafon yang lebih besar membutuhkan jaminan.

KUR ditujukan untuk masyarakat yang ingin melakukan usaha mikro, atau usaha kecil yang memiliki bisnis produktif.

Salah satu keunggulan KUR, dibandingkan pinjaman modal, adalah:

- Bunganya sangat terjangkau, disubsidi pemerintah;

- Sangat men-support pengusaha mikro dan kecil yang sedang mulai merintis usaha, misalnya usaha baru berjalan 6 bulan sudah bisa mengajukan KUR.

Meskipun banyak bank menjadi penyalur KUR, tetapi penyaluran KUR di BRI termasuk paling besar dan punya beberapa kelebihan.

BRI sangat berpengalaman sebagai penyalur dan selalu menjadikannya pemberi pinjaman KUR terbesar.

Jaringan BRI yang luas sampai ke pelosok membuat bank ini lebih mudah dijangkau oleh pengusaha kecil, mikro dan menengah di pedesaan dan membutuhkan pinjaman KUR.

KUR BRI terdiri atas: Mikro, Kecil, TKI.

a) KUR Mikro

KUR Mikro Bank BRI merupakan kredit modal kerja atau investasi dengan plafon pinjaman sampai Rp 25 juta per debitur

Fitur BRI KUR Mikro adalah:

- Batas plafon kredit setiap debitur adalah Rp 25 juta

- Jenis kredit: Kredit Modal Kerja (KMK) jangka waktu tenor maksimal tiga tahun per debitur, dan Kredit investasi (KI) jangka waktu tenor maksimal lima tahun per debitur

- Suku bunga kredit KUR Mikro Bank BRI sebesar 7% efektif per tahun atau per bulannya 0,41% flat

- Tidak terdapat biaya administrasi dan provisi

Syarat KUR Mikro Bank BRI

- Individu atau perorangan yang memiliki usaha produktif yang layak

- Telah menjalankan usahanya secara aktif minimal selama 6 bulan

- Tidak sedang dalam proses penerimaan kredit dari perbankan lain kecuali kredit konsumtif seperti KKB, Kartu kredit, dan KPR.

- Persyaratan administrasi berupa identitas Kartu Tanda Penduduk (KTP), Surat Ijin Usaha, dan Kartu Keluarga (KK).

b) KUR Kecil

KUR Kecil Bank BRI adalah kredit investasi atau Kredit Modal Kerja yang diberikan kepada debitur yang memiliki usaha layak dan produktif dengan minimal plafon yaitu Rp 25 juta dan maksimal 500 juta per debitur.

Berbeda dengan jenis KUR lainnya, KUR kecil membutuhkan agunan. Hal ini terkait soal plafon pinjaman yang cukup besar.

Syarat dan Ketentuan adalah sbb:

- Plafon KUR Ritel Bank BRI minimal Rp 25 juta dan maksimal Rp.500 juta

- Jenis kredit; Kredit Modal Kerja (KMK) jangka waktu maksimal pinjaman selama empat tahun; Kredit Investasi (KI) jangka waktu maksimal pinjaman selama lima tahun

- Suku bunga efektif 7% per tahun

- Tidak terdapat biaya administrasi dan provisi serta agunan

- Agunan sesuai ketentuan bank.

Syarat KUR Ritel Bank BRI

- Telah memiliki dan menjalankan usaha yang layak dan produktif.

- Tidak sedang dalam proses penerimaan kredit dari perbankan lain kecuali kredit konsumtif seperti KKB, Kartu kredit, dan KPR.

- Telah menjalankan usahanya secara aktif minimal selama 6 bulan.

- Memiliki Surat Izin Usaha Mikro dan Kecil (IUMK), apabila tidak surat izin usaha lainnya yang sejenis dan dapat dipersamakan.

c) KUR TKI

KUR TKI adalah kredit yang diberikan untuk membiayai calon Tenaga Kerja Indonesia yang akan berangkat ke luar negeri untuk bekerja, dengan ketentuan:

- Besaran kredit maksimal Rp 25 juta

- Suku bunga efektif 7% per tahun atau per bulannya 0,41% flat

- Tidak terdapat biaya administrasi dan provisi

- Jangka waktu maksimal pelunasan pinjaman yaitu tiga tahun atau sesuai kontrak perjanjian kerja

- Untuk tujuan negara penempatan Hongkong, Singapura, Jepang, Taiwan, Korea Selatan, dan Malaysia.

Syarat KUR TKI

- Individu atau perorangan calon Tenaga Kerja Indonesia yang akan berangkat bekerja ke negara penempatan.

- Persyaratan administrasi: Kartu Tanda Penduduk (KTP) dan Kartu Keluarga (KK); Perjanjian penempatan kerja di negara yang telah ditetapkan; Bukti perjanjian kerja dengan calon pengguna jasa TKI; Paspor dan Visa.

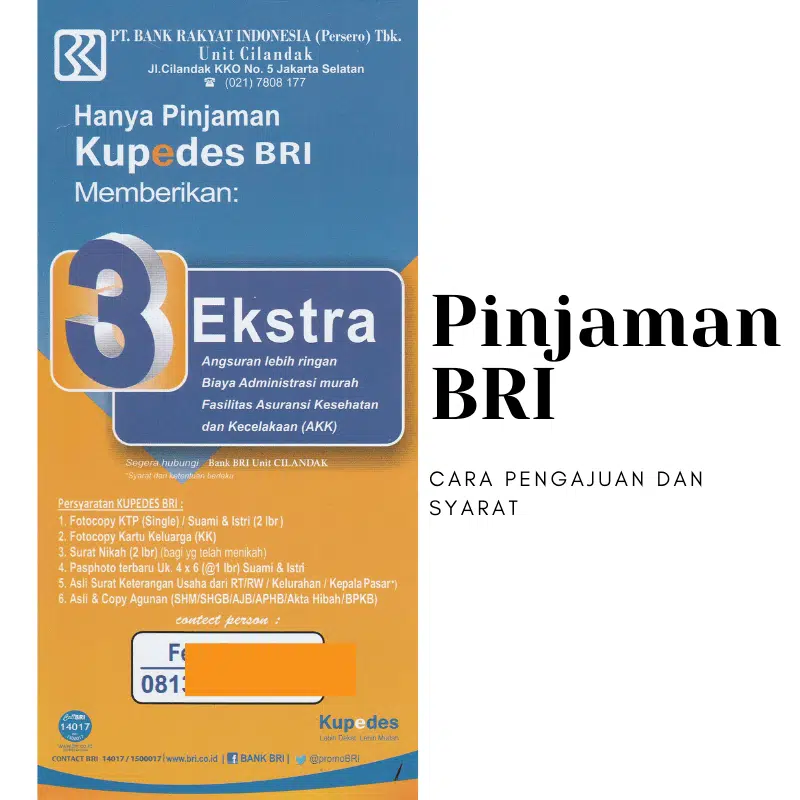

2. Kupedes

Kupedes adalah kredit usaha dari BRI yang bisa menerima jaminan agunan tanpa sertifikat. Jadi, pengusaha yang ingin mengajukan kredit namun punya tanah yang belum sertifikat, bisa mengajukan Kupedes.

Kupedes merupakan kredit dari BRI, yang bersifat umum yang dapat membiayai semua sektor ekonomi segmen mikro yang dapat digunakan untuk kebutuhan modal kerja dan/atau investasi kepada debitur individu/perorangan yang memenuhi persyaratan.

Tenor pinjaman Kupedes mulai dari 12 bulan sampai 60 bulan.

Kupedes ini bisa digunakan untuk pemenuhan berbagai kebutuhan seperti pembiayaan pendidikan, perbaikan rumah, pembelian kendaraan, dsb. Berlaku untuk semua sektor usaha, meliputi pertanian, perdagangan, perindustrian, maupun jasa lainnya.

Fleksibilitas menjadi keunggulan Kupedes, yang bisa digunakan untuk berbagai kebutuhan di berbagai sektor. Entah itu modal untuk mengembangkan bisnis, membuat bisnis baru hingga kegiatan yang bersifat konsumtif.

Biaya yang dibebankan juga relatif ringan. BRI hanya memberikan biaya administrasi Kupedes sebesar Rp10.000 tanpa pungutan biaya provisi.

Persyaratan Kupedes BRI:

- WNI terbukti dari identitas diri seperti KTP

- Usia minimal 18 tahun (sudah berkeluarga) atau 21 tahun (single). Dengan ketentuan lainnya telah berusia 65 tahun ketika Kupedes selesai

- Pengalaman Usaha. Pengalaman usaha minimal 1 tahun.

- Identitas Diri. Melampirkan dokumen identitas diri KTP / SIM

- Mempunyai agunan atau barang yang bisa jadi jaminan seperti SHM atau BPKB.

Dokumen

- KTP, khusus yang berkeluarga wajib melampirkan dua KTP (milik suami dan istri).

- KK terbaru dan buku nikah.

- Surat keterangan usaha dari kelurahan atau desa.

- Form registrasi aplikasi pinjaman Kupedes.

- Melampirkan pas foto berwarna ukuran 4×6.

3. Kredit Usaha UMKM

BRI memiliki sejumlah kredit berbasis jaminan rumah untuk usaha kecil dan menengah (UKM). Berikut ini daftar produk pinjaman UKM di BRI:

a. Kredit Modal Kerja

Kredit ini ditujukan untuk membiayai operasional usaha termasuk kebutuhan untuk pengadaan bahan baku, proses produksi, piutang dan persediaan.

Produk ini memiliki keunggulan di antaranya jangka waktu dan pengembalian kredit sesuai dengan karakter bisnis debitur; dan New Account Sweep.

b. Kredit Investasi

Kredit investasi adalah fasilitas kredit produktif dalam rangka pembelian, pembangunan, perluasan, renovasi, atau penggantian biaya perolehan (refinancing) barang modal. Produk ini memiliki sejumlah keunggulan seperti jangka waktu kredit sesuai dengan kemampuan arus kas debitur.

Plafon yang bisa disalurkan melalui kredit investasi mulai dari Rp 100 juta sd Rp 40 Miliar. Besarnya rentang plafon yang dapat diambil dengan jenis kredit ini memungkinkan debitur menggunakannya untuk berbagai tujuan.

c. Kredit Mitra/Supply Chain Financing

KMK Pre-Financing adalah fasilitas kredit modal kerja kepada vendor/pemasok untuk membiayai kebutuhan modal kerja dalam rangka pengerjaan proyek kepada Perusahaan Inti rekanan BRI.

KMK Post Financing adalah fasilitas kredit modal kerja kepada vendor/pemasok untuk membiayai pengambilalihan piutang atas tagihan penyelesaian proyek kepada Perusahaan Inti rekanan BRI.

KMK Distributor (Distributor Financing) adalah fasilitas kredit modal kerja kepada distributor/ agen, khusus untuk pembayaran pembelian produk kepada Perusahaan Inti rekanan BRI.

Kredit Investasi Mitra adalah fasilitas kredit investasi dalam rangka pembelian, pembangunan, perluasan, renovasi, termasuk refinancing aktiva tetap dalam rangka mendukung operasional bisnis mitra Perusahaan Inti rekanan BRI.

Produk-produk tersebut memiliki sejumlah keunggulan antara lain:

- Suku bunga dan biaya kredit menarik.

- Relaksasi agunan dan Sharing Dana Sendiri.

- Operasionalisasi secara digital melalui Modul Supply Chain pada Cash Management System.

d. Kredit Ritel Dengan Pola Angsuran Tetap

Jenis kredit ini adalah fasilitas kredit produktif untuk tujuan modal kerja maupun investasi yang diperuntukkan bagi debitur segmen ritel dengan sistem pembayaran angsuran berupa pokok dan bunga dengan jumlah tetap.

Keunggulan produk dengan pola angsuran tetap antara lain:

- Jangka waktu kredit hingga 5 tahun.

- Maksimal angsuran adalah 80% dari RPC.

e. Kredit Dinamis

Kredit Dinamis adalah Kredit Modal Kerja maupun Kredit Investasi dengan fitur berupa insentif suku bunga kredit yang berubah dinamis secara otomatis setiap bulan, berdasarkan penyaluran transaksi keuangan dan performance Giro BRI debitur pada bulan sebelumnya.

Keunggulannya memiliki suku bunga kredit yang lebih menarik dibanding kredit konvensional dan New Account Sweep.

4. KPR BRI

Mereka yang ingin punya rumah bisa mengajukan KPR di BRI. Rumah yang dibeli menjadi jaminan dari kredit KPR.

Salah satu keunggulan KPR BRI adalah jaringan cabang BRI yang luas di seluruh pelosok Indonesia. Hal ini membuat calon nasabah di berbagai daerah punya kesempatan untuk punya rumah dengan mengajukan KPR di BRI.

KPR BRI mewajibkan uang muka minimal 10% dan jangka waktu pinjaman paling lama 20 tahun untuk tujuan untuk rumah pembelian baru, bekas, refinancing, top up, pembangunan, renovasi, dan take over/ take over top up dari bank lain.

Persyaratan KPR adalah:

- mengisi formulir aplikasi;

- WNI cakap hukum;

- membuka rekening BRItama;

- Usia minimal 21 th/sudah menikah;

- lokasi tempat tinggal/lokasi bekerja/usaha/praktek debitur di kota dimana KC/KCP berada;

- melampirkan dokumen kredit (copy KTP, copy KK, NPWP, pas foto suami/istri terbaru, surat keterangan gaji dsb).

Simulasi di situs BRI menunjukkan perhitungan cicilan sebagai berikut:

- Harga Rumah Rp 500 juta

- Uang Muka Rp 50 juta

- Tenor masa pinjaman 10 tahun

- Cicilan per bulan Rp 5.3 juta

- Bunga Efektif 5% per tahun

Catatan: perhitungan ini adalah simulasi sesuai dengan informasi di situs BRI.

5. KPR Sejahtera FLPP

Buat mereka yang punya penghasilan terbatas bisa mengajukan fasilitas KPR khusus di BRI. Fasilitas ini memungkinan orang berpenghasilan rendah untuk mendapatkan kredit perumahan.

Kalau melalui KPR reguler, buat yang berpenghasilan rendah akan sulit mengajukan. Hal ini karena ketentuan penghasilan minimum yang wajib dipenuhi.

BRI menawarkan kredit KPR Sejahtera FLPP khusus untuk yang berpenghasilan rendah.

Selain bisa menerima masyarakat berpenghasilan rendah, KPR Sejahtera FLPP ini juga menawarkan manfaat lain, yaitu: suku bunga rendah. Suku bunganya adalah 5% per tahun selama jangka waktu kredit.

Tingkat bunga 5% ini rendah karena umumnya bunga KPR 10% keatas. Selain itu, bunga 5% berlaku selama tenor kredit.

Sementara, kredit KPR umumnya menerapkan bunga floating. Cicilan jadi bisa naik turun selama masa kredit.

KPR FLPP ini juga bebas biaya PPN dan bebas premi asuransi. Ini sangat membantu karena jumlah biaya cukup besar.

Untuk bisa mengajukan KPR Sejahtera FLPP, BRI menetapkan sejumlah persyaratan, yaitu:

- Rumah Baru. Rumah pertama/belum memiliki rumah sebelumnya

- Subsidi Perumahan Pertama. Belum pernah menerima subsidi perumahan

- Maksimal Gaji Rp 8 juta. Memiliki gaji/penghasilan tetap keluarga maksimal Rp8 juta

- Wajib dihuni. Tidak boleh dijual/disewakan/dikontrakkan selama 5 tahun pertama

Persyaratan ini penting diperhatikan karena jika tidak dipatuhi, nasabah dapat diminta untuk membayar subsidi bunga. Karena bunga yang rendah ini adalah hasil subsidi pemerintah.

Saya pernah melihat orang yang mengambil jenis kredit FLPP ini, lalu tidak menempati dan malah menyewakan rumah yang dibeli. Akibatnya, orang ini menerima surat peringatan dan jika tidak dipatuhi akan diwajibkan membayar ganti rugi subsidi bunga yang sudah diberikan.

Tabel Angsuran Gadai Sertifikat Rumah Tanah dan Kalkulator Simulasi Pinjaman BRI

BRI menyediakan tabel angsuran untuk nasabah bisa menghitung cicilan per bulan untuk setiap plafon kredit dan tenor pinjaman. Informasi ini penting agar konsumen bisa menakar kemampuan penghasilan atau gaji untuk membayar cicilan.

Berikut ini adalah contoh tabel angsuran pinjaman di BRI:

- Plafon kredit mulai dari Rp 5 juta sampai Rp 250 juta

- Jangka waktu pinjaman dari 12, 18, 24, 36, 48, 60 bulan. Dari 1 tahun sampai 5 tahun.

- Cicilan per bulan Rp 476 ribu untuk pinjaman 5 juta selama 1 tahun

- Cicilan per bulan Rp 952 ribu untuk pinjaman 10 juta selama 1 tahun

- Sisanya bisa dicek sendiri dalam tabel angsuran tersebut.

Tabel angsuran bisa berbeda - beda untuk setiap jenis kredit dan pinjaman di BRI. Ilustrasi diatas ini adalah Kupedes, yang merupakan kredit dengan jaminan agunan SHM, SHGB atau AJB. Nanti tabel angsuran untuk KUR akan berbeda lagi.

Konsumen bisa meminta tabel angsuran di kantor cabang BRI atau langsung menghubungi sales kredit.

Syarat Pinjaman

Syarat untuk bisa mengajukan kredit di BRI bisa berbeda - beda. Namun, secara umum, ketentuannya adalah sebagai berikut:

- WNI terbukti dari identitas diri seperti KTP

- Usia minimal 18 tahun (sudah berkeluarga) atau 21 tahun (single). Dengan ketentuan lainnya telah berusia 65 tahun ketika Kupedes selesai

- Pengalaman Usaha. Pengalaman usaha minimal 1 tahun.

- Identitas Diri. Melampirkan dokumen identitas diri KTP / SIM

- Mempunyai agunan atau barang yang bisa jadi jaminan seperti SHM atau BPKB.

Cara Mengajukan Pinjaman

Pengajuan pinjaman bisa dilakukan dengan berbagai cara saat ini. Berikut ini adalah tahap - tahap dalam proses kredit yang nasabah akan lewati.

A. Hubungi BRI

Datang ke kantor cabang BRI terdekat. Kantor cabang tersebar di banyak lokasi.

Bisa juga langsung menghubungi sales marketing yang nomor telepon tersedia di brosur pinjaman. Mereka menyediakan no yang bisa dihubungi untuk konsultasi.

B. Siapkan Dokumen Pendukung

Konsumen harus mempersiapkan dokumen pendukung. Bisa dilihat di persyaratan pinjaman.

Secara umum, jenis dokumen yang harus disiapkan adalah:

- Identitas. KTP, Kartu Keluarga

- Penghasilan. Surat Keterangan Usaha dari RT/RW, mutasi rekening

- Agunan. Asli dan Copy SHM, SHGB, AJB, BPKB

C. Survey Tempat Usaha

Surveyor BRI akan melakukan analisa dengan kunjungan ke tempat usaha. Dilakukan sejumlah pengecekan terhadap usaha yang diajukan.

Tujuan survei adalah untuk menilai skala bisnis yang diajukan, termasuk berapa lama usaha sudah berjalan. Lalu, memastikan pula bahwa usaha bukan fiktif dan usaha dimiliki oleh calon peminjam.

D. Keputusan Kredit

Setelah semua proses dijalankan dan dokumen lengkap, analis kredit BRI akan memberikan keputusan soal kredit. Keputusan kredit meliputi:

- Pengajuan pinjaman disetujui atau tidak

- Jumlah plafon kredit dan tenor yang diberikan

- Tambahan agunan atau dokumen jika diperlukan.

Baca juga - gadai sertifikat rumah 1 hari cair

Bandingkan KPR Rumah Terbaik !

Perbandingan KPR terbaik untuk pembiayaan rumah berdasarkan berbagai faktor dari berbagai bank.

Bagikan Melalui

Daftar Isi