Silakan masukkan kata kunci pada kolom pencarian

Cara Buat Kartu Kredit Online Virtual Tanpa Syarat

- Ditulis Oleh

- Rio Quiserto

- 27 Desember 2021

Daftar Isi

Apply kartu kredit secara online tanpa perlu syarat bisa dilakukan. Ikuti pengalaman saya melakukan pengajuan kartu kredit online. Bagaimana cara dan tips agar berhasil.

Kartu kredit adalah salah satu alat pembayaran yang penting. Banyak transaksi, baik online maupun offline, membutuhkan kartu yang satu ini.

Contoh, yang paling kerap saya temui adalah teman - teman banyak melakukan transaksi ke luar negeri, seperti freelancer, membutuhkan kartu kredit untuk melakukan pembayaran.

Masalahnya, pembuatan kartu kredit tidak mudah di Indonesia. Banyak persyaratan dan ketentuan regulasi dari Bank Indonesia.

Sulitnya pembuatan tercermin dari minimnya jumlah kartu kredit beredar di Indonesia saat ini. Jumlahnya tidak sampai 20 juta keping kartu.

Namun, menyadari hal ini, lembaga perbankan melakukan inovasi. Mereka menawarkan pembuatan kartu kredit Online Tanpa syarat.

Betul, tanpa syarat.

Saya mencoba beberapa diantaranya. Cukup menarik fitur - fiturnya.

Jenius

Saat membuka rekening tabungan dan kartu debit, nasabah otomatis mendapatkan kartu kredit oleh Jenius.

Tanpa proses yang ribet, nasabah langsung dapat kartu kredit dari Jenius.

Tapi, ini adalah kartu kredit virtual. Tidak ada kartunya, tapi bisa digunakan layaknya kartu kredit.

Kartu kredit virtual ini disebut e-Card.

Bagaimana cara kerjanya ?

- Buat E-card di aplikasi Jenius. Mudah, sekali klik langsung jadi.

- Lakukan top-up ke e-card tersebut dengan melakukan transfer dari kartu utama Anda.

- Dana harus tersedia di e-card untuk bisa melakukan transaksi kartu kredit dengan e-card.

- Gunakan no kartu, masa berlaku dan kode CVV yang ada di e-Card untuk melakukan transaksi kartu kredit.

Jadi, buat milenial jika ingin transaksi online yang mewajibkan punya kartu kredit, e-card virtual bisa jadi solusi yang mudah, cepat dan murah.

E-card virtual, jelas, diberikan approved dan tidak mungkin ditolak. Proses pemberian e-card di Jenius juga cepat dan mudah.

CIMB Niaga VCN

CIMB Niaga punya produk kartu kredit online. Disebutnya VCN atau Virtual Credit Number.

CIMB Niaga mengeluarkan kode VCN yang berperan layaknya no kartu kredit, tetapi hanya sementara, berlaku untuk jangka waktu tertentu.

Sewaktu, nasabah akan melakukan transaksi pembayaran dengan kartu kredit, maka cukup masukkan no VCN disertai dengan no CVV (yang akan disebutkan beserta VCN) dan masa berlaku kartu.

Pembayarannya nanti memotong kartu debit. Jadi, tidak ada tagihan bulanan, tetapi langsung potong saldo tabungan.

Proses pembuatan VCN sangat mudah. Cukup dilakukan lewat aplikasi mobile banking CIMB Niaga.

Berikut ini adalah cara pembuatan dan persyaratan VCN:

- Masuk aplikasi Go Mobile CIMB Niaga

- Di menu utama pilih menu “Isi Ulang Prabayar

- Pilih sumber dana yang ingin digunakan. Bisa melalui saldo rekening atau melalui Credit Card jika kalian mempunyai Credit Card dari CIMB NIAGA.

- Isikan nominal yang ingin kalian Top Up ke VCN CIMB NIAGA. Minimal Rp 10.000,- dan maksimal Rp 10.000.000,- . Pada saat Top Up jangan lupa untuk mengkonversi kurs dollar ke rupiah agar nantinya saldo yang di gunakan tidak kurang untuk transaksi. (Biasanya product yang dijual di merchant luar negeri menggunakan kurs US Dollar).

- Jika sudah klik Lanjut. Anda akan dikirimkan mPIN ke nomor ponsel anda yang terdaftar.

- Masukkan mPIN dan klik lanjut

- Selamat VCN CIMB NIAGA kalian sudah berhasil dibuat.

Syarat dan Ketentuan VCN Cimb Niaga:

- Virtual Card Number (VCN) dapat digunakan untuk belanja online di semua situs online yang menerima pembayaran dengan kartu MasterCard.

- Buatlah Kartu VCN sesuai dengan nilai belanja yang Anda inginkan, minimum Rp 10.000 dan maksimum Rp 10.000.000.

- VCN yang sudah dibuat dapat digunakan hingga 96 jam setelahnya.

- Setiap VCN hanya berlaku untuk 5 transaksi.

- Pembuatan VCN tidak dikenakan biaya dan tidak akan mengurangi saldo, sampai dengan VCN tersebut digunakan di situs online yang Anda inginkan.

- Setelah Anda membuat VCN, Anda akan menerima SMS yang berisikan nomor VCN, CVC2 dan tanggal kadaluarsa (expiry date).

- Untuk belanja menggunakan VCN, masukkan nomor VCN, CVC2 dan tanggal kadaluarsa (expiry date) yang telah Anda terima via SMS di situs online tempat Anda berbelanja. Saldo Anda akan dikurangi sesuai dengan nilai pembelanjaan di situs online tersebut.

- Transaksi menggunakan VCN akan tercatat di mutasi transaksi sebagai pembelanjaan menggunakan Kartu Debit MasterCard Anda.

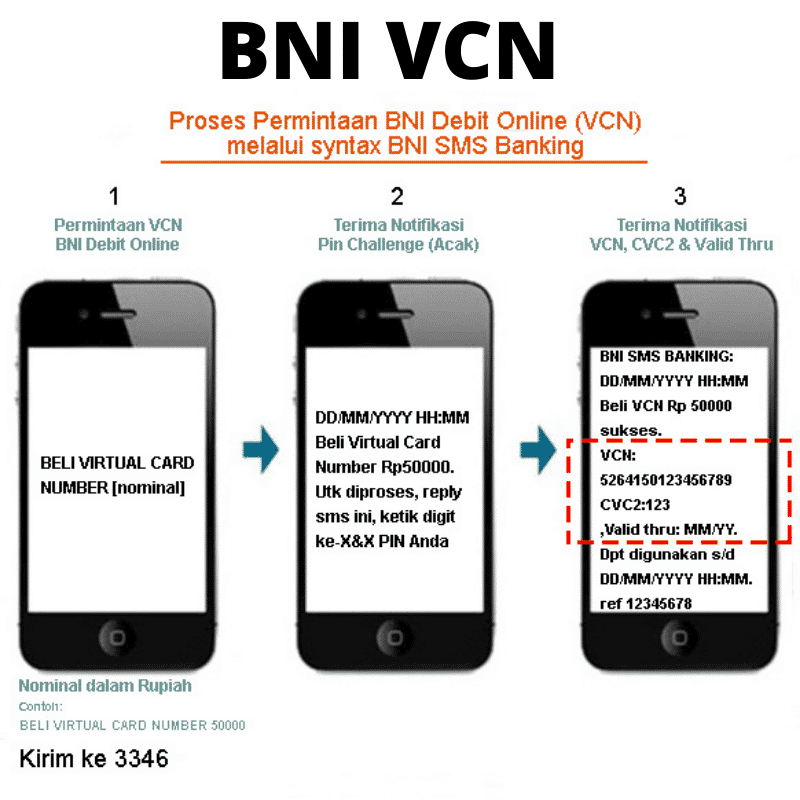

BNI VCN

Bank BNI menyediakan BNI Debit Online VCN, yaitu: alat pembayaran untuk transaksi belanja online di Merchant Online.

Mekanismenya dengan menggunakan Virtual Card Number (VCN) sebagai pengganti nomor asli Kartu Debit BNI berlogo MasterCard yang sumber dananya berasal dari rekening tabungan / giro perorangan BNI.

VCN dapat digunakan pada kolom yang tersedia pada halaman pembayaran merchant online yang terdapat logo MasterCard. Dengan cara ini, orang bisa melakukan transaksi online menggunakan kartu.

VCN (Virtual Card Number) adalah data informasi BNI Debit Online berupa nomor kartu virtual 16 digit, masa berlaku (mm/yy) dan nomor cvc 3 digit. Informasi tersebut didapat melalui SMS yang diterima Nasabah dari kegiatan Request VCN melalui channel BNI SMS Banking atau channel lain kedepannya.

Manfaat BNI Debit VCN adalah:

- Nasabah dapat melakukan transaksi online (e-commerce) dengan aman, tanpa cemas atas kemungkinan resiko kerugian yang diakibatkan oleh cyber fraud menggunakan BNI Debit Online VCN (dhi. nasabah tidak menggunakan nomor asli kartu debit saat bertransaksi online, serta nomor asli kartu debit Nasabah terjaga kerahasiaannya)

- VCN hanya berlaku dalam waktu terbatas, sehingga makin mengurangi resiko pencurian data Nasabah.

- VCN juga memudahkan nasabah mengatur finansial/budget transaksi belanja online karena saat kegiatan Request VCN, Nasabah dapat menentukan batas/limit maksimum nominal transaksi dari setiap VCN yang diterbitkan / yang di-request.

Persyaratan VCN di BNI adalah nasabah harus memiliki rekening tabungan/giro perorangan BNI untuk jenis berikut :

- BNI Taplus

- BNI Taplus Bisnis

- BNI Taplus Muda

- BNI Emerald Saving

- BNI Giro Perorangan

Serta Kartu Debit BNI yang berlogo MasterCard.

Prosesnya dimulai dengan Registrasi & Aktivasi BNI SMS Banking di kantor Cabang BNI terdekat. Kemudian meminta VCN melalui BNI SMS Banking.

Nasabah menyelesaikan pemilihan produk yang akan dibeli dan melakukan check out, Kemudian pilih metode pembayaran dengan menggunakan BNI Debit Online atau Kartu Kredit.

Setelah itu nasabah cukup memasukkan 16 angka nomor kartu VCN, bulan / tahun, dan 3 digit nomor CVC2 yang telah dimintakan melalui BNI SMS Banking.

Kartu Kredit Online Tanpa Syarat

Apakah bisa buat kartu kredit tanpa syarat?

Kebutuhan ini muncul karena sulitnya mendapatkan kartu kredit di Indonesia, sementara orang butuh kartu kredit, khususnya untuk transaksi online di luar negeri.

Bank menyadari kebutuhan ini. Dikeluarkan produk Virtual Credit Card (VCC) atau VCN, yang dijelaskan sebelumnya diatas.

Proses VCN ini jelas lebih mudah. Tidak butuh persyaratan dan dokumen seperti umumnya kartu kredit. Bahkan langsung di approved saat itu juga.

Namun, dari VCN dan VCC, kita bisa melihat bahwa terdapat fitur yang berbeda dibandingkan kartu kredit. Apa itu?

VCN atau VCC tidak memberikan kredit kepada nasabah. Tidak bisa hutang.

Nasabah harus mengisi atau top-up dana terlebih dahulu ke kartu kredit VCN VCC. Setelah top up dilakukan, nasabah baru bisa menggunakan kartu kredit VCC VCN untuk transaksi.

Dari sini, kita bisa paham kenapa kartu kredit online VCN bisa diajukan tanpa syarat. Praktis tidak ada resiko buat bank menerbitkan VCC VCN karena dana sudah tersedia terlebih dahulu sebelum nasabah menggunakan.

Jadi, VCN ini tidak bisa disebut punya semua fitur kartu kredit. Walaupun, kartu VCN bisa digunakan untuk transaksi online.

VCN menjadi jalan keluar buat mereka yang ingin punya alat pembayaran kartu kredit untuk transaksi online, tetapi belum memenuhi persyaratan untuk mengajukan kartu kredit normal.

Bandingkan Kartu Kredit Terbaik !

Bandingkan kartu kredit dan temukan sesuai kebutuhan Anda!

Bagikan Melalui

Daftar Isi