Silakan masukkan kata kunci pada kolom pencarian

Tips Bagaimana Daftar Kartu Kredit Online

- Ditulis Oleh

- Rio Quiserto

- 10 Januari 2022

Daftar Isi

Cara daftar kartu kredit saat ini sudah bisa secara online. Tidak perlu lagi konsumen harus repot-repot bertatap muka, datang ke kantor bank. Bagaimana tips melakukan pengajuan kartu kredit secara online?

Kartu kredit adalah salah satu alat pembayaran yang penting. Banyak transaksi, baik online maupun offline, membutuhkan kartu yang satu ini.

Contoh, saya kerap menemui teman - teman yang banyak melakukan transaksi ke luar negeri, seperti freelancer, membutuhkan kartu kredit untuk melakukan berbagai macam pembayaran. Belum lagi mereka yang suka belanja di toko online luar negeri, pasti butuh kartu kredit.

Di luar negeri, sedikit berbeda dengan di negara kita, kartu kredit menjadi alat pembayaran paling umum digunakan. Hampir semua tempat menerima kartu sebagai cara bayar.

Dulu, pengajuan kartu kredit dilakukan dengan bertemu fisik. Baik dengan marketing di mall atau pusat keramaian, ataupun datang ke kantor cabang untuk apply.

Namun, sekarang, seiring kemajuan teknologi perbankan, khususnya digitalisasi. Pengajuan kartu kredit bisa dilakukan secara online dan tidak harus melulu lewat bank.

Berikut ini review cara daftar kartu kredit secara online. Apa yang perlu dipersiapkan, bagaimana syaratnya dan tips agar pengajuan disetujui,

Tempat Apply Kartu Kredit Online

Dari mengamati, saya jadi tahu bahwa ternyata sekarang pengajuan pendaftaran kartu kredit tidak harus lewat bank. Sudah ada cara - cara alternatif daftar kartu kredit secara online.

1. Situs Aplikasi Bank

Bank menyediakan fasilitas untuk mengajukan kartu kredit secara online. Calon nasabah tinggal masuk ke situs bank tersebut, memilih bagian kartu kredit, mengisi formulir dan mengajukan secara online.

Dengan cara pengisian aplikasi ini, nasabah tidak perlu lagi bertemu muka dengan marketing kartu kredit. Semuanya bisa diselesaikan secara digital.

Bahkan, bank sekarang sudah kerjasama dengan beberapa lembaga untuk melakukan tanda tangan elektronik. Jadi, nasabah tidak perlu melakukan tanda tangan basah di formulir aplikasi kartu kredit.

2. E-commerce (Tokopedia, Bukalapak)

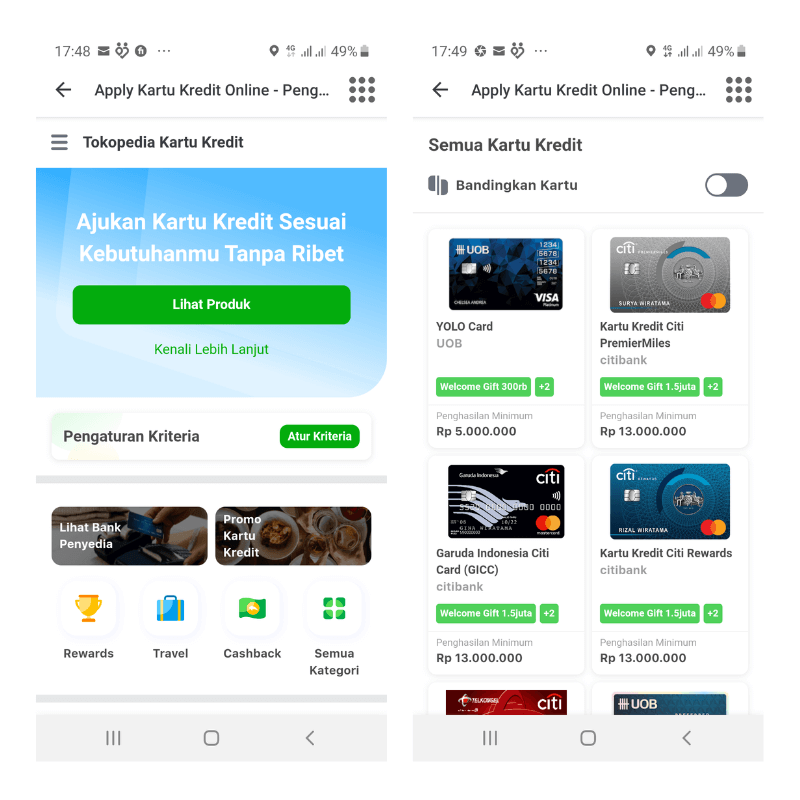

Saya lihat bahwa Tokopedia dan Bukalapak menyediakan fasilitas untuk konsumen apply kartu kredit melalui platform mereka. Tersedia banyak pilihan kartu yang bisa diajukan lewat platform ini.

Fasilitas pengajuan kartu kredit ini tidak hanya membantu bank mendapatkan nasabah baru, tetapi juga membantu konsumen yang ingin belanja online tetapi belum punya kartu kredit.

Konsumen bisa masuk ke bagian kartu kredit di situs atau aplikasi e-commerce, Tokopedia atau Bukalapak. Di bagian ini, platform e-commerce sudah menyediakan pilihan kartu kredit dari berbagai bank.

Platform menyediakan alat bantu untuk konsumen bisa menyeleksi jenis kartu dengan mudah. Misalnya kriteria berdasarkan fasilitas atau ketentuan minimum penghasilan.

Ditampilkan secara rinci kriteria dan persyaratan untuk setiap jenis kartu dari masing masing bank. Dari melihat kriteria ini, konsumen bisa mempertimbangkan kartu mana yang paling sesuai dan paling besar kemungkinan disetujui.

Pengajuan dilakukan secara online langsung di form aplikasi yang disediakan. Isi data secara lengkap dan unduh dokumen yang diminta.

Konsumen perlu paham bahwa pihak e-commerce hanya bertugas menerima pengajuan dan tidak berwenang memutuskan. Mereka akan meneruskan pengajuan tersebut ke pihak bank.

Pengajuan lewat platform e-commerce punya kelebihan dan kelemahan.

Kelebihan

- Konsumen bisa membanding - bandingkan antara kartu kredit. Tersedia banyak jenis kartu kredit yang bisa dipilih

- Konsumen bisa mengajukan beberapa kartu kredit dari penerbit yang berbeda secara bersamaan. Cara pengajuan ini lebih efisien dibandingkan mendatangi setiap bank penerbit satu persatu.

Kekurangan

- Keputusan persetujuan kartu kredit bukan di pihak e-commerce. E-commerce hanya meneruskan pengajuan ke bank penerbit

- E-commerce biasanya tidak bisa memberikan estimasi yang akurat soal kapan persetujuan dapat diberikan karena mereka bukan yang memproses pengajuan.

- Selalu ada risiko data pribadi bocor. Konsumen memberikan sejumlah data dan dokumen pribadi ke pihak ke-3, yang akan meneruskan ke bank penerbit kartu kredit.

3. Co Branding (Traveloka)

Bank penerbit melakukan kerjasama dengan pihak lain untuk menerbitkan kartu bersama. Dikenal sebagai co-branding.

Salah satu, yang saya tertarik, adalah co-branding Mandiri Card dengan Traveloka. Kartu kredit ini memberikan berbagai manfaat untuk para traveller yang suka jalan - jalan.

Pengajuan kartu kredit bisa dilakukan lewat aplikasi Traveloka. Ini tentu saja memudahkan buat konsumen Traveloka yang butuh kartu kredit.

Selain itu, berbeda dengan pengajuan lewat e-commerce, Traveloka memang pihak yang mengeluarkan kartu kredit. Jadi mereka tahu persis kapan pengajuan bisa selesai.

Cara Pengajuan Online

Dari pengalaman saya apply kartu kredit secara online, berikut ini gambaran umum langkah - langkah pengajuan. Langkah - langkah ini mungkin agak berbeda dengan pengajuan tatap muka atau offline.

1. Isi Data dan Dokumen

Calon peminjam perlu mengisi sejumlah data untuk mengajukan kartu kredit. Data bisa diisi di aplikasi atau situs penerbit.

Jenis data yang harus diisi secara garis besar adalah:

- Data Pribadi. Informasi soal pribadi, seperti nama, tanggal lahir dsb

- Data Pekerjaaan. Informasi soal pekerjaan, seperti nama kantor, alamat, penghasilan, status pekerjaan.

- Emergency Contact. Informasi soal kontak darurat yang bisa dihubungi oleh pihak bank, seperti no telepon dan status hubungan dengan aplikan.

- Persetujuan Perjanjian Kredit. Di akhir, aplikan harus menyetujui perjanjian kredit sebelum aplikasi diajukan.

Dalam proses pengisian data, calon peminjam juga harus menyampaikan sejumlah dokumen. Dokumen tersebut antara lain adalah e-KTP, selfie foto, dokumen penghasilan, NPWP dan dokumen lainnya.

2. Tanda Tangan Elektronik

Satu proses yang saya temui tidak ada di pengajuan kartu kredit umumnya, tetapi ada di pengajuan kartu kredit online, adalah tanda tangan elektronik.

Tanda tangan elektronik adalah proses untuk menggantikan tanda tangan basah dan secara ketentuan OJK sah.

Untuk bisa melakukan tanda tangan elektronik, konsumen harus melakukan beberapa langkah, yaitu:

- Daftar di lembaga penyedia tanda tangan elektronik yang sudah resmi terdaftar di OJK dan Kominfo. Pihak bank nanti akan memberikan panduan soal lembaga penyedia tanda tangan elektronik yang bekerjasama dengan bank.

- NIK dari e-KTP menjadi kunci untuk mendaftarkan tanda tangan elektronik di lembaga penyedia.

Pada saat konsumen memberikan persetujuan untuk pengajuan kartu kredit, yang dulu dengan tanda tangan, sekarang menggunakan tanda tangan elektronik yang sudah dikoneksi dengan email dan NIK konsumen.

Dengan adanya tanda tangan elektronik ini, konsumen jadi betul - betul tidak perlu bertemu saat apply kartu kredit. Semua prosesnya menjadi 100% online.

3. Analisa Kredit Pembayaran

Analis kredit di bank akan menilai apakah aplikan memiliki penghasilan dan apakah penghasilan tersebut cukup untuk membayar tagihan kartu kredit.

Formula standar dari bank adalah maksimum 30% dari penghasilan bulanan untuk membayar semua kewajiban per bulan.

Beban hutang aplikan dihitung dari akumulasi seluruh kewajiban kredit konsumsi (kartu kredit, PL konvensional dan syariah, kredit kendaraan, dan KPR) calon debitur baik dari internal bank maupun eksternal (BI Checking SID / SLIK OJK).

Kewajiban bulanan yang dihitung mengikuti ketentuan berikut:

- Fasilitas cicilan tetap: dihitung dari cicilan bulanan

- Kartu kredit: 10% dari baki debet

- KTA akan disetujui: dihitung dari cicilan bulanan KTA yang akan disetujui

Contoh:

Nasabah A memiliki penghasilan 15 juta dan sedang mengajukan KTA baru dengan limit yang akan disetujui Rp 10 juta dengan cicilan Rp 1 juta, memiliki 3 fasilitas kredit sebagai berikut:

- KTA Bank A, ditemukan di SLIK OJK, cicilan per bulan Rp 500 ribu

- Kartu kredit Bank B dengan limit 10 Rp juta dan balance Rp 5 juta

- Kartu kredit Bank Permata yang tercermin di database internal tetapi tidak tercermin di SID dengan limit Rp 25 juta dan balance Rp 10 juta.

Rasio hutang Nasabah A adalah: (Total cicilan dari produk cicilan di Bank A + 10% dari balance kartu kredit di Bank B + 10% dari balance kartu kredit di Bank Permata + cicilan dari KTA baru) / Penghasilan x 100%

= (Rp 500,000 + (10% x Rp 5,000,000) + (10% x Rp 10,000,000) + Rp 1,000,000) / Rp 15,000,000 x 100% = 20 %

Ada beberapa poin dari formula ini, yaitu:

- Semua kewajiban cicilan pinjaman akan dihitung oleh bank. Kata kuncinya ‘Semua’, bukan hanya cicilan KTA yang sedang diajukan

- Maksimum 30% adalah standar yang umum digunakan, meskipun untuk penghasilan yang lebih besar, bank bisa menggunakan rasio yang lebih tinggi, samping 35%.

Anda bisa menghitung sendiri apakah total kewajiban kredit yang ada sekarang plus tambahan penggunaan kartu kredit masih masuk dalam 30% penghasilan. Jika masuk, besar kemungkinan pengajuan kartu kredit disetujui.

Tetapi, jika tidak masuk, kemungkinan pengajuan disetujui akan kecil. Meskipun kemungkinan tersebut tetap ada karena keputusan akhir di tangan bank.

4. BI Checking SLIK OJK

Apa itu BI Checking atau sekarang dikenal sebagai SLIK OJK ?

Semua lembaga keuangan di Indonesia, termasuk, bank, leasing, BPR dan fintech wajib menyampaikan laporan status debitur yang mengambil pinjaman ke OJK (dulu ke BI).

Laporan tersebut disusun dalam satu sistem database yang umum mengenalnya sebagai SLIK OJK (dulu BI Checking). Dalam database tersebut terdapat credit history sampai lima tahun kebelakang yang menunjukkan performa pembayaran dan status terakhir.

Laporan ini digunakan bank untuk mengecek karakter peminjam. Apakah peminjam yang patuh, menyelesaikan kewajibannya atau yang tidak patuh, terlambat membayar kewajiban atau bahkan menunggak.

Umumnya, di hampir semua bank, hasil pengecekan di BI checking menjadi garda pertama sebelum suatu aplikasi pinjaman akan diproses. Jika tidak lolos garda pertama ini maka pengajuan langsung ditolak.

Jika ditemukan catatan kredit yang buruk di BI checking, pengajuan cenderung ditolak. Khususnya, kredit yang sedang menunggak atau dulu pernah kolek 5.

Bagaimana jika punya tunggakan kredit di bank lain ?

- Jika jumlahnya kecil, dibawah Rp 1 juta, bank akan mengabaikan. Dianggap bukan tunggakan yang material.

- Jika terlambat dibawah 3 hari, bank tidak akan memperhitungkan. Masih dalam masa grace period yang lumrah dalam pinjaman

- Jika terlambat diatas 3 hari sd 30 hari, bank masih akan mempertimbangkan. Ini rentang waktu yang masih abu - abu.

- Jika terlambat diatas 30 hari, kemungkinan besar akan ditolak pengajuannya.

- Pernah menunggak tapi sekarang sudah lunas maka bank akan melihat berapa lama dulu menunggaknya.

Disamping menunjukkan histori kredit, BI checking memberikan informasi soal alamat peminjam. Bank biasanya mencocokan alamat domisili di BI Checking dengan alamat yang disampaikan oleh peminjam.

5. Verifikasi Pinjaman

Bank akan melakukan verifikasi pengajuan pinjaman untuk memastikan bahwa data yang disampaikan peminjam benar. Verifikasi adalah proses krusial yang akan menentukan disetujui tidaknya pengajuan pinjaman.

Metode verifikasi, adalah:

- BI Checking (SLIK OJK). Mencocokan data aplikan dengan data di BI Checking.

- Phone Verification. Dilakukan melalui telepon menghubungi ke pihak - pihak terkait.

- Field Verification. Dilakukan melalui kunjungan ke lokasi pihak - pihak terkait.

A. Data SID

Semua pihak yang pernah atau sedang mengajukan pinjaman di Indonesia, maka data mereka pasti tercatat di BI checking atau SLIK OJK. Di dalam data peminjam tersebut terdapat alamat peminjam.

Di setiap pinjaman yang tercatat di SLIK OJK (BI Checking) terdapat alamat peminjam. Jika ada 5 pinjaman maka terdapat 5 alamat peminjam yang dicatat oleh setiap bank.

Data alamat ini yang dicocokan oleh bank dengan data yang diberikan aplikan. Jika cocok, kemungkinan bank akan menerima.

Asumsinya adalah data alamat di BI Checking tersebut valid karena sudah diverifikasi oleh lembaga keuangan yang sudah memberikan pinjaman sebelumnya. Apalagi jika semuanya menunjukkan alamat yang sama.

B. Telepon

Saat ini, verifikasi dilakukan lewat telepon. Hanya dalam kondisi khusus, bank mengirimkan orang untuk melakukan verifikasi dengan mendatangi lokasi.

Kemana verifikasi melalui telepon dilakukan ?

- Aplikan. Verifikasi ke ponsel peminjam wajib dilakukan untuk memastikan bahwa orang yang tercantum di aplikasi memang mengajukan kartu kredit

- Rumah. Verifikasi telepon ke rumah peminjam untuk memastikan peminjam tinggal di rumah tersebut.

- Kantor. Verifikasi telepon ke kantor untuk memastikan peminjam masih bekerja di kantor tersebut.

- Emergency Contact (Econ). Verifikasi telepon ke orang yang tidak tinggal serumah untuk memastikan bahwa orang yang diberikan namanya mengenal peminjam.

Jumlah usaha melakukan telepon adalah minimum sebanyak 3 (tiga) kali sehari, dan minimum 2 hari, untuk titik yang tidak bisa dihubungi.

Dari ke 4 kontak diatas, verifikasi ke aplikan atau peminjam adalah yang wajib, sisanya tergantung pada kondisi dan kebijakan analis kredit.

Terkait Kontak Darurat, calon peminjam harus memberikan nomor telepon dan informasi alamat dari pihak ketiga yang memiliki hubungan saudara dan tidak tinggal serumah dengan calon peminjam. Istri tidak bisa menjadi kontak darurat.

Hubungan pihak ketiga tersebut diatur sebagai berikut: Satu tingkat secara vertikal, horizontal, atau diagonal hubungan darah/pernikahan (misal. Orang tua, anak, saudara perempuan, saudara laki-laki, adik ipar, keponakan, paman, bibi dari pihak pasangan, dll.)

Kontak Darurat harus berdomisili di Indonesia.

C. Survey Lapangan

Survei lapangan adalah mendatangi lokasi untuk melakukan pengecekan secara langsung. Bisa dilakukan oleh surveyor internal atau pihak ketiga.

Tidak semua aplikan dilakukan survei lapangan. Hanya yang memenuhi kriteria tertentu.

Biasanya survei dilakukan untuk peminjam yang statusnya pengusaha. Survei dilakukan ke rumah dan kantor.

Sejumlah informasi yang biasanya digali dari survei lapangan adalah:

- Nama aplikan & alamat rumah, eksistensi aplikan

- Status rumah (milik sendiri, sewa, kost dll)

- Lokasi rumah (real estate/cluster, pemukiman, industri, kumuh)

- Tipe banguna (semi permanen, permanen)

- Luas tanah

- Kondisi jalan

- Status karyawan & lama bekerja

Dokumen Pengajuan

Meskipun proses pengajuan dilakukan secara online, konsumen diminta mengupload sejumlah dokumen. Kebijakan persyaratan dokumen bisa berbeda - beda di setiap bank.

Dokumen yang umum diminta adalah sebagai berikut:

a. e-KTP

e-KTP menjadi dokumen wajib dalam pengajuan kartu kredit secara online. Dokumen identitas ini harus diupload ke sistem atau diambil fotonya dengan kamera di ponsel yang digunakan untuk apply kartu kredit.

Pastikan pada saat mengambil foto KTP bahwa:

- Gambar jelas, cahaya cukup dan tidak buram.

- KTP diambil secara keseluruhan dalam jarak fokus kamera.

Hasil foto KTP akan dibaca oleh sistem. Foto KTP yang tidak jelas membuat sistem tidak bisa membaca dan itu artinya harus mengulang lagi pengambilan foto.

b. Penghasilan Slip Gaji

Kewajiban dari regulasi Bank Indonesia bahwa konsumen dengan penghasilan dibawah 10 juta wajib menyertakan bukti penghasilan atau slip gaji dalam pengajuan kartu kredit.

Slip gaji digunakan oleh bank untuk memastikan bahwa aplikan punya sumber penghasilan tetap. Orang yang punya penghasilan, tentu saja, kemungkinan menunggak lebih kecil dibandingkan yang tanpa penghasilan.

Isi slip gaji paling tidak harus meliputi:

- Jumlah penghasilan per bulan

- Nama dan Alamat Perusahaan

- Tanda Tangan pihak yang bertanggungjawab dalam mengeluarkan slip gaji

c. Foto Selfie

Konsumen diminta untuk mengambil foto selfie menggunakan kamera dari ponsel yang dipakai untuk apply kartu kredit.

Hasil foto selfie akan dibaca oleh sistem. Foto yang tidak jelas membuat sistem tidak bisa membaca dan itu artinya harus mengulang lagi pengambilan foto.

Untuk itu, pastikan bahwa:

- Gambar jelas, cahaya cukup dan tidak buram.

- Foto diambil dalam kotak yang sudah disediakan dan dalam jarak fokus kamera.

d. Kartu Kredit Bank Lain

Dokumen kartu kredit bank lain adalah salah satu hal yang suka tidak suka masih menjadi persyaratan utama pengajuan kartu kredit di bank. Meskipun sekarang, tidak semua bank mewajibkan, tetapi lebih banyak yang mewajibkan.

Implikasi dari ketentuan ini adalah orang belum punya kartu kredit tidak bisa mengajukan kartu kredit lain.

Bagaimana jika punya beberapa kartu kredit? Mana kartu kredit yang harus diserahkan ke bank.

Bank akan melakukan pengecekan kartu kredit atas hal berikut:

- Limit kartu kredit. Digunakan untuk menentukan plafon pinjaman KTA.

- Masa keanggotaan kartu kredit. Makin lama makin bagus, namun minimum masa keanggotaan kartu kredit yang diterima adalah 9 bulan.

Dengan dua ketentuan ini, calon peminjam sebaiknya menyampaikan 1 kartu kredit yang limitnya paling besar dan masa keanggotaan paling lama.

Kalau dua syarat ini tidak bisa dua - duanya dipenuhi, calon peminjam sebaiknya menyampaikan kartu kredit dengan limit paling besar, tapi yang memenuhi minimum masa keanggotaan 9 bulan.

Persyaratan Penting Kartu Kredit

Sejumlah persyaratan pendaftaran yang penting diperhatikan adalah:

a. Minimum Usia

Sesuai regulasi Bank Indonesia, bank harus menetapkan batasan usia untuk bisa seseorang mengajukan kartu kredit.

Ketentuan usia soal kepemilikan kartu kredit dari Bank Indonesia adalah:

- Kartu Kredit utama adalah 21 (dua puluh satu) tahun atau telah kawin;

- Kartu Kredit tambahan adalah 17 (tujuh belas) tahun atau telah kawin.

b. Minimum Penghasilan

Regulasi Bank Indonesia juga menetapkan soal minimum penghasilan. Konsumen yang memegang kartu kredit harus memiliki penghasilan sesuai ketentuan ini.

Penghasilan per bulan minimum dari pemegang kartu kredit adalah Rp3 juta. Konsumen dengan penghasilan dibawah Rp 3 juta tidak diperbolehkan memiliki kartu kredit.

Itu pula sebabnya bank mewajibkan dokumen penghasilan untuk menunjang ketentuan minimum penghasilan ini. Bank harus punya bukti penghasilan dari pemegang kartu kredit.

c. Lama Bekerja

Tidak hanya soal jumlah penghasilan, bank penerbit kartu kredit juga harus memastikan stabilitas penghasilan tersebut. Hal ini dilihat dari masa kerja.

Umumnya, bank menetapkan ketentuan soal masa kerja sbb:

- Minimum telah bekerja di perusahaan sekarang 1 tahun

- Status pegawai tetap. Bukan pegawai kontrak atau masa dalam masa percobaan.

Tips Pengajuan Kartu Kredit Disetujui

Apa kuncinya agar pengajuan kartu kredit secara online bisa disetujui ?

Secara umum, kunci pengajuan disetujui di pengajuan online, tidak jauh berbeda dengan pengajuan offline. Meskipun untuk pengajuan online, konsumen perlu memperhatikan beberapa hal penting.

1. Lengkapi Dokumen Persyaratan

Konsumen harus menyerahkan kelengkapan dokumen dan memenuhi persyaratan pendaftaran. Baca persyaratan dengan baik dan persiapkan kelengkapan dokumen.

Bank penerbit kartu kredit umumnya menyampaikan persyaratan dan dokumen secara jelas di situs atau aplikasi. Ikuti petunjuk tersebut.

2. Ikuti Situs Aplikasi

Pendaftaran kartu kredit secara online membutuhkan kedisiplinan dalam mengisi form aplikasi di situs atau aplikasi dari bank penerbit. Ikuti langkah dan petunjuk yang sudah disampaikan dalam proses pengisian form pengajuan.

Lakukan proses tanda tangan elektronik jika memang diwajibkan. Perlu mendaftar lewat lembaga penyedia tanda tangan elektronik yang disetujui OJK.

Upload ktp dan foto secara jelas dan tidak buram. Ikuti petunjuk soal kriteria foto dan dokumen agar sistem bisa membaca dan tidak menolak karena tidak jelas.

3. Penghasilan Memadai

Ketentuan Bank Indonesia soal pemegang kartu kredit adalah harus memiliki penghasilan bulanan minimum 3 juta. Bank penerbit akan menerapkan ketentuan ini.

Ada dua hal disini.

- Harus punya penghasilan, jadi yang belum punya penghasilan tidak bisa mengajukan kartu kredit, kecuali mengambil kartu kredit suplemen (tambahan) yang dijamin oleh pemegang kartu kredit utama.

- Buat yang punya penghasilan dibawah 3 juta, sebaiknya tidak membuang buang waktu untuk mengajukan permohonan kartu kredit, kecuali punya penghasilan tambahan yang bisa dibuktikan sehingga total penghasilan mencapai minimum Rp 3 juta.

Konsumen harus menyampaikan slip gaji atau dokumen penghasilan. Dokumen ini yang menjadi dasar bank memverifikasi penghasilan konsumen.

4. Catatan Kredit Clean

Bank akan mengecek apakah konsumen punya catatan kredit yang bagus di BI checking atau sekarang disebut SLIK OJK.

Kartu kredit adalah pinjaman dan untuk memastikan bahwa orang diberikan pinjaman, salah satu yang paling penting, adalah bank menilai karakter orang tersebut.

Caranya adalah melihat catatan kredit di BI checking. Apakah sebelumnya konsumen pernah menunggak pinjaman atau tidak.

Kalau berdasarkan pengecekan di BI checking, bank menemukan konsumen punya tunggakan pinjaman, maka sudah pasti bank tidak akan menyetujui permohonan kartu kredit.

Jika pernah punya tunggakan dan sekarang sudah lunas, itupun akan jadi catatan bank dan pasti akan mempengaruhi keputusan. Meskipun, case-nya tidak akan seburuk yang masih punya tunggakan dan belum lunas.

Bank biasanya akan melihat berapa lama tunggakan, 30 hari masih dianggap oke, lebih dari 30 hari sudah dianggap tidak baik.

Catatan kredit di BI checking tidak hanya dari laporan bank umum saja, tetapi juga BPR dan multifinance leasing. Laporannya komprehensif mencakup histori yang panjang dari semua jenis produk pinjaman.

Dulu, peminjam bisa mengakali dengan mengajukan pinjaman menggunakan KTP aspal, karena cara pengecekan BI checking melihat no KTP. Tetapi sekarang dengan e-KTP cara itu hampir mustahil karena NIK setiap orang unik dan tercatat di sistem Dukcapil yang bank bisa mengakses.

Dari sini, kita bisa lihat bahwa catatan kredit yang bagus itu penting sekali. Jangan menunggak, kalau terpaksa menunggak sebaiknya batasi maksimum 30 hari.

5. Lolos Verifikasi Bank

Bank akan melakukan pengecekan atas data - data di formulir pengajuan. Tujuannya untuk memastikan validitas informasi yang disampaikan konsumen.

Bank pertama tama biasanya menghubungi pemohon untuk memastikan betul ada pengajuan dan menghindari kartu kredit fiktif atau diberikan ke orang lain yang tidak berhak.

Karena itu, konsumen harus memastikan bahwa no ponsel yang dicantumkan di pengajuan bisa dihubungi. Bank akan mencoba menghubungi hanya dalam beberapa kali kesempatan.

Selain itu, bank kadangkala, tidak selalu, juga menghubungi tempat bekerja. Tujuannya untuk mengkonfirmasi bahwa aplikan bekerja disana dan menanyakan penghasilan.

Verifikasi ke kantor cukup tricky karena tidak mudah menghubungi apalagi berbicara dengan HRD kantor. Ada baiknya konsumen menyampaikan ke HRD bahwa sedang mengajukan kredit ke bank dan kemungkinan pihak bank akan mengontak ke kantor.

Biasanya, kalau kantornya jelas, ternama, bank akan cukup sampai menghubungi resepsionis.

Kalau punya no extension kantor itu akan membantu sehingga bank bisa langsung menghubungi ke nomor tersebut dan bisa memastikan status kerja.

Bank juga sudah hampir pasti akan menghubungi saudara dekat yang tidak serumah. Kontaknya wajib dicantumkan dalam form aplikasi.

Saudara tidak serumah menjadi kontak kedua buat bank, setelah pemohon, untuk dihubungi terutama saat ada tunggakan. Jadi posisi saudara tidak serumah untuk bisa dihubungi itu penting.

Masalahnya, dari banyak kejadian yang saya baca, saudara tidak serumah itu tidak mudah dihubungi oleh bank, terutama karena terima telpon masuk dari nomor yang tidak dikenal.

Karena ini penting, konsumen memberitahukan pada saudara tidak serumah yang dicantumkan di aplikasi. Agar siap - siap menerima telepon dari bank yang nomornya mungkin tidak dikenal.

Bandingkan Kartu Kredit Terbaik !

Bandingkan kartu kredit dan temukan sesuai kebutuhan Anda!

Bagikan Melalui

Daftar Isi