Silakan masukkan kata kunci pada kolom pencarian

Dana Pensiun: DPLK vs Reksadana (BRI, BNI Simponi, Mandiri)

- Ditulis Oleh

- Rio Quiserto

- 26 November 2015

Daftar Isi

Dana Pensiun, bagaimana mempersiapkannya? Reksadana dan DPLK bisa digunakan untuk persiapan pensiun. Namun, mana yang terbaik? Ikuti ulasan soal DPLK BRI, Mandiri, dan BNI Simponi sebagai institusi DPLK terbesar di Indonesia.

Belum lama ini, saya terima pertanyaan dari pengunjung blog. Dia sedang gundah menjelang masa pensiunnya yang tinggal hitungan bulan.

“Saya sudah lama ikut dana pensiun DPLK dari kantor. Iuran langsung dipotong dari gaji setiap bulan. Tapi, saya hitung hasil investasi di DPLK tampaknya tidak akan cukup untuk pensiun. Apa yang harus saya lakukan? Bagaimana dengan Reksadana, apakah itu aman dan bisa jadi pengganti?”

Agak ironis sebenarnya, karena menjelang pensiun seharusnya dihadapi dengan senang.

Namun, yang terjadi sebaliknya, muncul perasaaan khawatir, gundah, akan masa depan keuangan beliau.

Ini masalah klasik. Kerap dihadapi banyak karyawan di ujung masa kerjanya.

Dana Pensiun DPLK

Apa itu Dana Pensiun?

Dana Pensiun adalah uang yang kita persiapkan untuk masa pensiun nanti dimana kita sudah tidak bekerja lagi (tidak mungkin kita bekerja seumur hidup!).

Tidak peduli tingkat income atau jabatan. Mau gaji besar, gaji kecil, bawahan atau atasan, muncul perasaan khawatir saat mendekati masa pensiun.

Cukup tidak uang pensiun saya?

Karyawan sudah bekerja dan berasumsi bahwa potongan iuran tiap bulan akan cukup.

Jawabannya, tergantung. Tergantung bagaimana Anda mengelola dana pensiun selama ini.

Peran Dana Pensiun dan Kenapa Penting

Pertanyaan tentang peran Dana Pensiun, kenapa penting dan perlu?

Menurut Bulletin Mapan DPLK Manulife, beberapa alasan kenapa mempersiapkan dana pensiun itu penting:

- Tabungan tidak cukup. Banyak orang berpikir tabungannya cukup. Padahal, inflasi yang terjadi beberapa puluh tahun ke depan pasti membuat tabungan tidak akan cukup untuk memenuhi kebutuhan hidup. Misal tabungan Rp. 100 juta hari ini, mungkin hanya bernilai Rp10 juta di masa pensiun nanti. Apalagi tabungan punya suku bunga rendah dari angka inflasi.

- Tidak menyiapkan dana pensiun sejak muda. Tidak banyak orang kerja yang menyiapkan dana pensiun sejak muda. Kebanyakan orang kerja di usia muda lebih sibuk belanja kebutuhan, hingga lupa mempersiapkan masa pensiun.

- Tidak tahu target dana terkumpul saat pensiun. Orang kerja saat ini hanya bisa mencari uang. Tapi tidak tahu, berapa target dana yang cukup untuk masa pensiun? Padahal, setiap orang kerja pastinya membutuhkan 70%-80% dari gaji terakhirnya di masa pensiun. Itu artinya, bila gaji terakhir Rp. 10 juta maka saat pensiun dibutuhkan dana Rp. 7-8 juta untuk memenuhi kebutuhan hidupnya.

Maka solusinya, harus ada alokasi untuk dana pensiun dari sekarang.

Di samping memberikan "return" yang sesuai dengan piihan investasi yang dipilih, dana pensiun pun uangnya hanya dapat dicairkan saat pensiun tiba. Dana pensiun, bikin orang kerja disiplin dalam mempersiapkan masa pensiunnya

Ada dua pilihan cara mempersiapkan pensiun, yaitu DPLK dan Reksadana. Masing – masing memiliki kelebihan dan kekurangan.

Mari kita lihat bagaimana cara kerja keduanya. Supaya dari situ, Anda bisa memilih mana yang paling cocok dengan kondisi Anda.

Cara Perhitungan Dana Pensiun

Berapa dana pensiun yang Anda perlukan? Ini cara menghitung dana pensiun untuk karyawan.

Saat pensiun, kita berasumsi bahwa uang pensiun bisa ditempatkan di risk-free asset, yaitu deposito, dengan suku bunga 6% per tahun.

Dengan asumsi keuntungan 6% maka Anda perlu 200 x pengeluaran per bulan untuk bisa menjalankan pensiun.

Dari situ kemudian Anda hitung berapa investasi yang diperlukan untuk mencapai target 200 x pengeluaran per bulan tersebut.

Jenis Produk Dana Pensiun

Ada beberapa jenis dana pensiun, berdasarkan Program dan Pengelola.

Program Dana Pensiun

- Dana Pensiun Manfaat Pasti. Program pensiun yang manfaatnya ditetapkan dalam Peraturan Dana Pensiun, dimana besar manfaat pensiun ditetapkan dalam Peraturan Dana Pensiun dengan rumus tertentu dan iuran merupakan hasil estimasi kebutuhan biaya untuk merealisasikan manfaat pensiun berdasarkan perhitungan aktuaris

- Dana Pensiun Iuran Pasti. Program pensiun yang iurannya ditetapkan dalam Peraturan Dana Pensiun dan seluruh iuran serta hasil pengembangannya dibukukan pada rekening masing-masing Peserta sebagai Manfaat Pensiun. Manfaat pensiun berupa akumulasi iuran beserta hasil pengembangannya. Besar iuran ditetapkan dalam Peraturan Dana Pensiun, ditetapkan di awal dan lebih stabil.

Penyelenggara Dana Pensiun

- Dana Pensiun Pemberi Kerja (DPPK). Dana Pensiun yang dibentuk oleh orang atau badan yang mempekerjakan karyawan, selaku Pendiri, untuk menyelenggarakan Program Pensiun Manfaat Pasti atau Program Pensiun Iuran Pasti, bagi kepentingan sebagian atau seluruh karyawannya sebagai Peserta, dan yang menimbulkan kewajiban terhadap Pemberi Kerja.

- Dana Pensiun Lembaga Keuangan (DPLK). Dana Pensiun yang dibentuk oleh bank atau perusahaan asuransi jiwa untuk menyelenggarakan Program Pensiun Iuran Pasti bagi perorangan, baik karyawan maupun pekerja mandiri yang terpisah dari Dana Pensiun Pemberi Kerja bagi karyawan bank atau perusahaan asuransi jiwa yang bersangkutan.

Dana Pensiun Lembaga Keuangan

DPLK adalah Dana Pensiun Lembaga Keuangan.

Sesuai Undang – Undang, “Dana Pensiun Lembaga Keuangan adalah Dana Pensiun yang dibentuk oleh bank atau perusahaan asuransi jiwa untuk menyelenggarakan Program Pensiun Iuran Pasti bagi perorangan, baik karyawan maupun pekerja mandiri yang terpisah dari Dana Pensiun pemberi kerja bagi karyawan bank atau perusahaan asuransi jiwa yang bersangkutan”.

Program Pensiun Iuran Pasti (PPIP)

Produk DPLK adalah Program Pensiun Iuran Pasti (PPIP), yang sesuai namanya maka yang pasti adalah iurannya (bukan hasil pensiun), dimana iuran pensiun ditetapkan dalam peraturan Dana Pensiun dan seluruh iuran serta hasil pengembangannya dibukukan pada rekening masing-masing peserta sebagai manfaat pensiun.

Manfaat pensiun dalam PPIP berasal dari:

- Akumulasi pembayaran iuran pensiun,

- Hasil pengembangan / investasi sesuai pilihan produk yang dipilih,

- Hasil pengalihan dana atas nama Peserta dari Dana Pensiun lain.

Program Pensiun Iuran Pasti DPLK yang diperuntukan untuk peserta individu/perorangan dirancang untuk mengoptimalkan rencana pensiun Anda.

Keunggulan program iuran pasti DPLK adalah:

Iuran Terjangkau. Nilai setoran minimal Dana Pensiun mulai dari Rp100 ribu.

Mudah & Aman. Pembayaran iuran dilakukan dengan sistem auto debet dari rekening bank, sehingga lebih mudah dan aman.

Penarikan Dana Hingga 50%. Peserta dapat melakukan penarikan iuran dana pensiun lembaga keuangan sebagian 2 (dua) kali dalam 1 (satu) tahun dan setiap penarikan maksimal sebesar 50% dari akumulasi iuran sendiri.

Bebas Tentukan Pilihan. Peserta dapat melakukan perubahan pilihan investasi, maksimum 2 (dua) kali setahun, dan peserta dapat mempunyai lebih dari 1 (satu) rekening DPLK.

Untuk bisa mendaftar di DPLK, Anda harus memenuhi sejumlah persyaratan, yaitu:

- USIA MASUK. Usia masuk 18 tahun atau sudah menikah.

- USIA PENSIUN. Usia pensiun dipilih sekurang-kurangnya 40 tahun.

- PENARIKAN IURAN. Periode waktu penarikan iuran untuk selanjutnya adalah 6 (enam) bulan setelah penarikan sebelumnya.

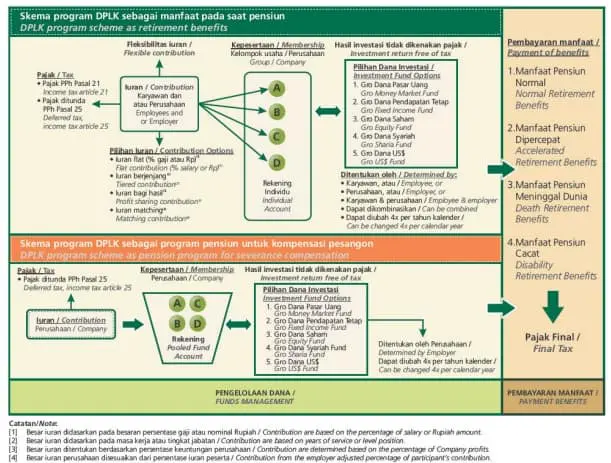

Cara Kerja Dana Pensiun Iuran Pasti

Dalam prakteknya, perusahaan mengikutsertakan karyawan ke dalam salah satu DPLK.

Mekanisme kerja DPLK Iuran Pasti adalah sebagai berikut:

- Perusahaan memotong gaji karyawan setiap bulan berdasarkan prosentase tertentu yang kemudian dibayarkan sebagai iuran pensiun ke DPLK.

- DPLK mengelola dan menginvestasikan iuran tersebut ke instrumen yang dipilih perusahaan.

- Saat pensiun, karyawan menerima pembayaran dari DPLK. Ada dua pilihan pembayaran, yaitu lump-sum (dibayar sekaligus) atau dibayar bertahap seumur hidup (disebut annuitas).

Dalam DPLK, Dana Pensiun Lembaga Keuangan, iuran pensiun bersumber dari: (1) potongan gaji karyawan dan (2) kontribusi perusahaan. Jadi perusahaan ikut menambahkan iuran pensiun.

Porsi perusahaan biasanya lebih tinggi dibandingkan karyawan. Sehingga ini merupakan manfaat tambahan di luar gaji.

Jika karyawan mengundurkan diri, uang pensiun bisa diambil atau dipindahkan ke DPLK lain.

Intinya, dana di DPLK adalah milik karyawan.

Jenis Investasi Produk Dana Pensiun

Dalam program DPLK, Anda sebagai peserta harus menentukan alokasi investasi iuran pensiun.

Keputusan soal pilihan investasi ditangan peserta dan bukan ditentukan . oleh DPLK.

Resiko investasi dalam dana pensiun menjadi tanggungan peserta. Karena itu, namanya Iuran Pasti, yang Pasti adalah iurannya sementara hasil pensiun tidak pasti tergantung kinerja investasi yang dipilih.

Apa jenis investasi dana pensiun yang peserta bisa pilih?

#1 Pasar Uang

Pada Paket Pasar Uang, dana peserta akan diinvestasikan 100% pada Instrumen Pasar Uang yaitu tabungan pada Bank, deposito berjangka pada Bank, deposito on call pada Bank, Sertifikat Bank Indonesia, Surat Berharga Negara dengan jangka waktu tidak lebih dari 1 (satu) tahun, dan Reksa Dana berorientasi Pasar Uang.

#2 Pendapatan Tetap

Dana peserta akan diinvestasikan min. 60% pada Instrumen Pendapatan Tetap, yaitu Surat Berharga Negara, Obligasi yang tercatat di Bursa Efek di Indonesia, Sukuk, Reksa Dana berorientasi Pendapatan Tetap. Dan dana maks. 40% akan diinvestasikan ke dalam Pasar Uang, terdiri dari tabungan Bank, deposito berjangka pada Bank, deposito on call pada Bank, Sertifikat Bank Indonesia, Surat Berharga Negara dengan jangka waktu tidak lebih dari 1 (satu) tahun, dan Reksa Dana berorientasi Pendapatan Uang

#3 Saham Pasar Uang (Kombinasi)

Dana peserta akan diinvestasikan min. 60% pada saham yang tercatat di Bursa Efek di Indonesia dan Reksadana Dana berorientasi saham, dan maks. 40% pada Instrument Pasar Uang yaitu tabungan pada Bank, deposito berjangka pada Bank, deposito on call pada Bank, Sertifikat Bank Indonesia, Surat Berharga Negara dengan jangka waktu tidak lebih dari 1 (satu) tahun, dan Reksa Dana berorientasi Pasar Uang

Paket investasi dikelola oleh Manajer Investasi di DPLK. Untuk memilih paket investasi yang paling sesuai bisa berkonsultasi dengan pengelola DPLK dan menentukan berdasarkan profil resiko yang dimiliki peserta dan pensiun.

Anda bisa merubah paket investasi dengan memberitahukan ke pengelola DPLK. Ada ketentuan maksimum berapa kali bisa merubah paket investasi.

Cara Menarik Manfaat Pensiun

Bagaimana bisa mengambil manfaat pensiun?

Ada beberapa jenis manfaat dana pensiun, yaitu:

- Manfaat Pensiun Normal, dibayarkan kepada Peserta apabila Peserta pensiun pada Usia Pensiun Normal.

- Manfaat Pensiun Dipercepat, dibayarkan kepada Peserta, apabila Peserta Pensiun pada usia sekurang-kurangnya 10 (sepuluh) tahun sebelum mencapai Usia Pensiun Normal.

- Pensiun Ditunda, merupakan hak peserta yang berhenti bekerja dari Pemberi Kerja atau hak peserta yang tidak mempunyai penghasilan lagi dan tidak dapat menyetor iuran kepada DPLK, maka pembayarannya ditunda sampai dengan peserta mencapai usia pensiun normal atau atas permintaan peserta, dimana hak atas pensiun ditunda tersebut dapat dibayarkan secepat-cepatnya apabila peserta telah mencapai usia pensiun dipercepat yaitu usia 10 tahun sebelum usia pensiun normal

- Manfaat Pensiun Cacat, dibayarkan kepada Peserta apabila Peserta pensiun karena cacat.

Manfaat pensiun akan dibayarkan oleh DPLK dengan ketentuan berikut:

- Manfaat pensiun

- Manfaat pensiun >500 juta: dibelikan anuitas di perusahaan Asuransi jiwa & manfaatnya akan diterima setiap bulan oleh peserta dan ahli waris.

Dalam hal jumlah dana Peserta yang berhenti bekerja kurang dari atau sama dengan 100 juta, manfaat pensiun dapat dibayarkan secara sekaligus pada saat Peserta berhenti bekerja.

DPLK dapat membayarkan manfaat pensiun secara sekaligus, apabila peserta atau pihak yang berhak:

- Dalam kondisi sakit parah dan mengalami kesulitan keuangan yang didukung dengan surat keterangan tidak mampu dari kelurahan setempat dan surat keterangan dokter yang menyatakan sakit parah

- Merupakan warga negara Indonesia yang berpindah warga negara

- Merupakan warga negara asing yang telah berakhir masa kerjanya dan tidak bekerja lagi di Indonesia.

Tata cara pembayaran manfaat pensiun normal dan pensiun dipercepat untuk Peserta Individu adalah:

- Usia pensiun telah jatuh tempo.

- Isi aplikasi pembayaran Manfaat Pensiun.

- Lampirkan e-Card DPLK, foto copy KTP, foto copy NPWP, foto copy Kartu Keluarga, foto copy cover buku tabungan sesuai dengan auto debet iuran bulanan.

- Formulir beserta dokumen pendukung lainnya disampaikan ke Cabang Bank Mandiri terdekat atau dapat disampaikan langsung ke kantor pusat DPLK.

Cara Tarik Iuran Sebelum Pensiun

Apakah bisa menarik iuran pensiun dari DPLK sebelum masa pensiun?

Meskipun idealnya, Anda mengambil Dana Pensiun ketika masuk masa pensiun, tetapi dalam kenyataannya Anda kadang perlu mengambil uang di DPLK sebelum pensiun.

Untungnya, DPLK memberikan hak kepada peserta untuk mengambil uang di Dana Pensiun sebelum masa pensiun, dengan ketentuan:

Peserta dapat melakukan penarikan iuran sebesar 50% dari akumulasi iuran peserta, setelah masa ke pesertaan 3 (tiga) bulan sebanyak 2 (dua) kali dalam setahun, dengan jangka waktu penarikan antara penarikan selanjutnya 6 (enam) bulan setelah penarikan sebelumnya. Dikenakan biaya penarikan 2% dan pajak progressive.

Mekanisme penarikan dana pensiun sebelum masa pensiun adalah:

- Isi aplikasi penarikan iuran.

- Lampirkan e-Card DPLK , foto copy KTP, foto copy NPWP, foto copy cover buku tabungan sesuai dengan auto debet iuran bulanan.

- Formulir beserta dokumen pendukung lainnya disampaikan ke kantor pusat DPLK.

Pindah Dana Pensiun

Dalam bekerja, karyawan pindah dari satu perusahaan ke perusahaan lain. Bagaimana dengan dana pensiunnya?

Bisa dipindahkan antar DPLK.

Pengalihan Dana dari Dana Pensiun lain

- Peserta telah terdaftar sebagai peserta DPLK. Jika belum terdaftar, maka melakukan pendaftaran sebagai kepesertaan Individu.

- Peserta mengisi formulir permintaan pengalihan dana pensiun.

- Lampirkan fotocopy dari KTP, NPWP, Buku Tabungan dan bukti kepesertaan di dana pensiun lainnya.

- Dana yang dikirimkan DPLK lain masuk ke DPLK peserta efektif apabila data dan dana telah dikirimkan ke DPLK oleh DPLK lain.

Pengalihan Dana ke Dana Pensiun lain

- Peserta telah terdaftar sebagai peserta di DPLK lain.

- Peserta mengisi formulir permintaan pengalihan dana pensiun.

- Lampirkan fotocopy dari KTP, NPWP, Buku Tabungan dan bukti kepesertaan di dana pensiun lainnya.

Reksadana

Blog ini membahas secara lengkap mengenai instrumen satu ini. Bahasan lengkapnya bisa dibaca di Panduan Investasi Reksadana.

Singkatnya, Reksadana adalah instrumen investasi dimana Anda bisa menempatkan uang disini yang akan dikelola oleh Manajer Investasi.

Manajer investasi adalah professional yang mengelola dana agar menghasilkan keuntungan (return) terbaik dengan risiko terukur.

Data menunjukkan bahwa Reksadana adalah jenis investasi yang menguntungkan yang direkomendasikan oleh banyak perencana keuangan untuk mewujudkan dana pensiun.

Reksadana vs DPLK

Perbandingan kedua instrumen ini perlu dilihat dalam beberapa aspek.

#1 Kecukupan Dana untuk Pensiun

Pertanyaan penting dalam persiapan pensiun adalah “apakah dana yang dikumpulkan dan diinvestasikan akan cukup untuk hidup selama masa pensiun”.

Dalam hal ini, DPLK tidak sebaik Reksadana. Kenapa?

Kita bahas dulu bagaimana cara supaya dana pensiun itu mencukupi.

Akumulasi dana pensiun ditentukan oleh besar kecilnya iuran. Untuk menentukan jumlah iuran yang tepat (supaya dananya cukup), perlu diestimasi dulu berapa biaya hidup saat pensiun nanti. Lalu, berdasarkan hitungan tersebut dikalkulasi ulang besarnya jumlah iuran untuk mencapai jumlah biaya hidup tersebut.

Jadi, penentuan jumlah iuran seharusnya berdasarkan berapa target kebutuhan hidup saat pensiun.

Masalahnya, iuran pensiun DPLK tidak dihitung berdasarkan cara ini. Tidak berdasarkan berapa kebutuhan biaya hidup pensiun nantinya.

Namun, iuran DPLK ditentukan berdasarkan prosentase dari gaji.

Dengan cara perhitungan seperti ini, kita tidak tahu dengan pasti apakah jumlah iuran DPLK akan mencukupi atau tidak.

Kondisi yang berbeda jika menggunakan Reksadana.

Dalam Reksadana, jumlah investasi bisa disesuaikan sejalan dengan kebutuhan biaya hidup pensiun nanti. Sehingga besarnya investasi di Reksadana bisa betul – betul sesuai dengan target dana pensiun yang seharusnya dikumpulkan.

Alhasil karyawan yang hanya mengandalkan DPLK punya risiko bahwa dana pensiunnya kurang, sementara investasi Reksadana lebih menjamin kecukupan dana pensiun.

#2 Kebebasan Memilih Investasi

Faktor lain yang penting adalah pemilihan jenis investasi. Kenapa penting?

Karena jenis investasi menentukan tingkat keuntungan ,yang akhirnya akan mempengaruhi jumlah dana yang dikumpulkan.

Jika return investasi di DPLK lebih rendah dibandingkan inflasi (kenaikan biaya hidup), hasil dana pensiun tidak akan mencukupi kebutuhan biaya hidup.

Untuk menghadapi risiko ini, seharusnya jenis investasi dipilih berdasarkan berapa lama target pencapaian pensiun. Contohnya sebagai berikut:

- Saham untuk Usia Pensiun > 15 tahun

- Campuran untuk Pensiun > 10 tahun

- Pendapatan Tetap untuk Pensiun > 5 tahun

- Pasar Uang untuk Pensiun

Misalnya saham, memberikan return tertinggi namun risikonya juga paling tinggi, sehingga dipilih untuk target usia pensiun yang paling lama. Lamanya waktu bisa meredam gejolak risiko.

Sebaliknya, pasar uang seperti deposito atau simpanan, aman tapi tidak cocok untuk usia pensiun yang masih lama karena return pasar uang tidak jauh berbeda dengan inflasi sehingga punya risiko dana yang terkumpul tidak mencukupi.

Pasar uang cocok untuk usia pensiun yang pendek. Karena butuh instrumen yang paling kecil risikonya.

Masalahnya, dalam DPLK, karyawan tidak bisa leluasa memilih jenis investasi karena harus mengikuti kebijakan yang dipilih oleh perusahaan.

Kami pernah mengalaminya sendiri menghadapi masalah ini.

Perusahaan tempat kami kerja punya kebijakan bahwa DPLK harus menempatkan investasi di campuran (saham digabung dengan obligasi) yang berlaku sama untuk semua karyawan berapun lamanya waktu pensiun. Mau 2 tahun lagi pensiun dengan yang 15 tahun lagi, penempatan investasi di DPLK sama semua.

Tidak ada pilihan buat karyawan yang ikut DPLK untuk memilih instrumen yang paling cocok. Yang paling sesuai dengan profil risiko mereka.

Sementara, kecenderungannya perusahaan memilih instrumen yang konservatif, misalnya pendapatan tetap atau campuran. Mungkin lebih mudah mempertanggungjawabkan return yang stabil dibandingkan return yang fluktuatif (misalnya saham).

Masalahnya, pilihan instrumen yang konservatif belum tentu tepat. Meskipun aman, namun instrumen yang konservatif belum tentu return-nya cukup untuk mengejar kenaikan harga (inflasi).

Dalam reksadana, Anda bebas memilih instrumen. Tidak ada kebijakan perusahaan yang membatasi.

Karena investasi Reksadana adalah inisiatif sendiri maka pemilihan diserahkan sepenuhnya kepada pemilik dana.

Ini membuat pilihan jenis investasi bisa sejalan dengan target pensiun.

#3 Penarikan Dana Pensiun

Berapa jumlah dana yang ditarik ketika pensiun tiba? Semuanya. Mungkin itu asumsi banyak orang. Bahwa dana pensiun bisa ditarik seluruhnya.

Kenyataannya tidak.

Tidak bisa semua dana di DPLK bisa diambil seluruhnya ketika pensiun tiba. Ada aturan pemerintah yang membatasi.

Apakah ini aturan yang bagus atau tidak nanti kita lihat.

Ketentuannya sebagai berikut:

- Untuk jumlah akumulasi dana (terdiri dari iuran, pengalihan dana serta hasil pengembangan) dibawah

- Untuk jumlah akumulasi dana > Rp 100 juta (setelah dipotong pajak), peserta hanya bisa mengambil max 20% dananya, sisanya (80%) wajib dibelikan Anuitas dari perusahaan Asuransi Jiwa.

Dengan annuitas tersebut, peserta mendapatkan pembayaran setiap bulan (layaknya gaji) sampai seumur hidup.

Jadi, dengan DPLK. Peserta akan menerima ‘gaji’ setiap bulan dari dana pensiunnya sampai seumur hidup.

Misalnya, akumulasi dana pensiun di usia 55 tahun Rp 1.610.000.000. Penerimaan adalah sebagai berikut:

- Dana dipotong terlebih dahulu pajak Pph 21 sebesar 78 juta; sisanya Rp1.532.000.000.

- Sebesar 20%, yaitu Rp.306.400.000 dibayarkan sekaligus (lump-sum) ke peserta;

- Sisanya 80%, yaitu Rp. 1.225.600.000 wajib dibelikan annuitas yang memberikan uang bulanan seumur hidup. Pembelian premi tunggal annuitas Rp. 1.225.600.000 menghasilkan Rp 12.256.000 per bulan selama seumur hidup.

Jadi, dana yang akan diterima saat pensiun adalah: (1) Rp 306 juta diterima sekaligus dan (2) Rp 12.256.000 diterima bulanan seumur hidup.

Apakah annuitas memberikan return yang menguntungkan? Not Bad.

Karena uang Rp. 1.225.600.000 menghasilkan gaji bulanan Rp 12.256.000 selama seumur hidup, itu artinya 12% setahun. Ini guaranteed return, pasti diterima sebesar itu, meskipun bunga di pasar naik turun.

Namun, berapa tepatnya jumlah pembayaran dari annuitas setiap bulan tidak bisa diketahui karena itu nanti tergantung penawaran perusahaan asuransi yang mengeluarkan annuitas ketika peserta pensiun.

Buat sebagian orang, kewajiban membeli annuitas memberatkan karena harapannya bisa menarik semua uangnya. Apalagi jumlah yang wajib dibelikan sangat besar, 80 persen.

Namun kita perlu melihat apa keuntungan annuitas dan kenapa pemerintah mewajibkan nya.

Pertama, jaminan bahwa peserta mendapatkan penghasilan rutin sampai akhir hayat. Karena risiko kekurangan dana menjadi tanggungan pihak yang mengeluarkan annuitas, yaitu perusahaan asuransi.

Kedua, buat pemerintah, hadirnya annuitas menjamin bahwa pensiunan punya jaminan keuangan selama masih hidup.

Dalam Reksadana tidak ada kewajiban pembelian annuitas. Saat pensiun seluruh dana bisa ditarik sekaligus.

Apakah ini lebih menguntungkan? Belum tentu.

Ada risiko dana yang tersedia saat pensiun tersebut tidak mencukupi membiayai seumur hidup . Karena tidak ada jaminan bahwa dana yang bisa ditarik semua saat pensiun tersebut akan bisa dikelola dengan baik.

Ada risiko bahwa dana tersebut bisa habis karena salah kelola. Risiko ini yang dikelola oleh annuitas.

Tentu saja, dana yang ditarik dari Reksadana bisa dibelikan annuitas. Sehingga risiko kehabisan dana selama pensiun bisa diminimalisir.

Apakah dana pensiun di DPLK bisa ditarik sebelum masa pensiun?

Ini pertanyaan yang kurang tepat sebenarnya karena seharusnya dana pensiun tidak ditarik sampai masuk usia pensiun.

Namun dalam kondisi tertentu kita kadangkala terpaksa harus mengambil dana ini. Karena itu, akses atas dana ini juga penting.

DPLK tidak memperbolehkan peserta menarik dana kecuali, mengundurkan diri dari perusahaan tempat bekerja atau pensiun. Untuk penarikan karena alasan pengunduran diri, prosesnya juga tidak mudah karena ada sejumlah persyaratan administrasi yang wajib dipenuhi.

Di Reksadana, dana pensiun bisa ditarik kapan saja dan berapa saja, at anytime and at any amount.

#4 DPLK Lebih Mudah

Kenapa DPLK lebih mudah dilaksanakan.

Peserta mendapatkan potongan secara langsung dari gajinya setiap bulan. Tidak perlu melakukan penyetoran sendiri. Tidak perlu mendaftar.

Biasanya, perusahaan menawarkan skema pensiun sejak awal karyawan masuk. Pensiun adalah salah satu fasilitas non-gaji.

Proses di Reksadana tidak semudah itu.

Untuk mendaftar Reksadana, peserta harus melalui agen penjual. Ini bisa dilakukan dengan datang ke kantor cabang bank atau membeli lewat fasilitas online.

Kemudian, peserta Reksadana harus melakukan investasi secara rutin. Bisa dengan menyetor, bisa via atm.

Ada fasilitas baru di Reksadana yang disebut ‘auto-invest’.

Dengan fasilitas ini, Anda dapat dengan leluasa menentukan sendiri tanggal pendebetan dana dari rekening secara otomatis dan rutin setiap bulan untuk diinvestasikan ke dalam produk Reksadana pilihan Anda.

Pilih Mana

Dari perbandingan diatas, Anda bisa menentukan mana yang paling sesuai, paling cocok.

Keikutsertaan di program pensiun perusahaan dalam DPLK sebaiknya tetap dipertahankan.

Jangan pernah tidak ikut dalam DPLK. Kenapa?

Pertama, dalam iuran DPLK, perusahaan ikut berkontribusi, selain iuran dari karyawan. Itu artinya perusahaan sebenarnya memberikan gaji tambahan lewat dana pensiun.

Jika tidak ikut DPLK, kehilangan kesempatan mendapatkan tambahan penghasilan dari perusahaan.

Kedua, proses ikut DPLK sangat mudah. Itu merupakan bagian dari kompensasi karyawan.

Seandainya, belum punya dana pensiun lain, ikut DPLK sangat mudah.

Bagaimana dengan Reksadana?

Anda harus ikut juga Reksadana. Kenapa? Bukannya sudah ada DPLK.

Ada dua alasan:

Pertama, bisa dipastikan jumlah dana pensiun yang dihasilkan oleh DPLK tidak akan mencukupi. Kami sudah beberapa kali melakukan simulasi dan hasilnya menunjukkan kekurangan dana pensiun jika hanya mengandalkan DPLK.

Ini karena penghitungan iuran pensiun DPLK berdasarkan gaji. Bukan berdasarkan kebutuhan biaya hidup pensiun.

Kedua, banyak keterbatasan dalam DPLK.

Misalnya, karyawan tidak bisa meningkatkan iuran. Iuran sudah fixed sesuai gaji.

Lalu, jenis investasi tidak bisa diganti – ganti sesuai ‘selera’ risiko karyawan.

Keterbatasan ini bisa diatasi oleh Reksadana.

Ini sebabnya punya Reksadana untuk persiapan pensiun adalah wajib, meskipun sudah punya DPLK dari kantor.

Perusahaan Dana Pensiun BRI, Mandiri, BNI Simponi

Seiring waktu program dana pensiun DPLK menjadi sesuatu yang penting, terutama bagi karyawan di perusahaan di 2019 2020.

Kenapa saya perlu membahas DPLK di 2019 2020 ini?

Karena trend di perusahaan saat ini untuk mengelola pensiun karyawan adalah menggunakan DPLK. Disamping itu, karyawan bisa ikut partisipasi pensiun melalui DPLK sebagai peserta individual, tanpa harus lewat perusahaan.

Misalnya, Anda kerja pada perusahaan tertentu yang karena satu dan lain hal tidak memberikan fasilitas dana pensiun ke karyawan, maka Anda tidak perlu khawatir soal masa pensiun karena Anda bisa ikut DPLK sendiri (tanpa perusahaan harus ikut) untuk mempersiapkan masa pensiun.

Tentu saja, akan lebih baik sekali jika perusahaan memiliki program pensiun DPLK untuk karyawan karena dalam program dana pensiun yang dibuat perusahaan tersebut, perusahaan akan ikut berkontribusi dalam iuran dana pensiun. Dengan kata lain, tambahan penghasilan buat karyawan yang diberikan dalam bentuk uang pensiun.

Namun, daripada tidak ada sama sekali program pensiun (buat Anda yang perusahaan tidak ikut program DPLK), DPLK menyediakan layanan karyawan sebagai individu untuk ikut program pensiun.

Apa Itu DPLK

Apakah itu DPLK - Dana Pensiun Lembaga Keuangan?

DPLK adalah suatu badan hukum yang didirikan untuk mengelola program yang menjanjikan manfaat pensiun dan kompensasi pesangon dengan menyelenggarakan Program Pensiun Iuran Pasti (PPIP).

Landasan hukum DPLK adalah Undang-undang Nomor 11 Tahun 1992 tentang Dana Pensiun dan Peraturan Pemerintah Nomor 77 Tahun 1992 tentang Dana Pensiun Lembaga Keuangan, berikut dengan peraturan pelaksanaannya.

Hal yang penting dipahami dalam DPLK adalah yang namanya Program Pensiun Iuran Pasti (PPIP).

Karena ini adalah inti dari dana pensiun DPLK.

Program Pensiun Iuran Pasti (PPIP) adalah penyelenggaraan dan pengelolaan program pensiun dimana besarnya iuran baik dari perusahaan / pemberi kerja maupun dari Peserta ditetapkan dalam Peraturan Dana Pensiun dan manfaat pensiun yang akan diterima Peserta tergantung dari:

- akumulasi pembayaran iuran pensiun,

- hasil pengembangan / investasi sesuai pilihan produk yang dipilih,

- hasil pengalihan dana atas nama Peserta dari Dana Pensiun lain.

Singkatnya, peserta DPLK membayar iuran pensiun dalam jumlah tertentu, sementara manfaat pensiun ditentukan return keuntungan dari instrumen investasi yang dipilih dimana iuran tersebut ditempatkan. Makanya yang disebut ‘pasti’ adalah iuran, sedangkan manfaat pensiun disebut 'tidak pasti’ karena memang hasil dari investasi iuran pensiun tidak pasti.

Dalam PPIP besarnya manfaat pensiun jumlahnya adalah tidak pasti dan besarnya manfaat pensiun tersebut tergantung dari akumulasi iuran/setoran selama menjadi Peserta DPLK dan setoran tambahan Peserta yang tidak terjadwal (Top-Up) serta pilihan Paket Investasi Kepesertaan yang telah dipilih oleh masing-masing Peserta berikut dengan hasil pengembangannya.

Jadi dalam DPLK, ada beberapa faktor penting yang menentukan besar kecilnya manfaat yang diterima peserta saat pensiun, yaitu:

- Jumlah iuran yang ditempatkan ke DPLK setiap bulan dan top-up yang dilakukan selama masa iuran pensiun. Semakin besar dana iuran yang disetorkan, kemungkinan hasil pensiun semakin besar

- Return atau pengembalian instrumen yang dipilih untuk investasi iuran DPLK. Semakin tinggi return, semakin besar manfaat pensiun yang akan diterima.

- Periode investasi DPLK. Semakin lama period investasi DPLK, kemungkinan hasil manfaat pensiun semakin besar.

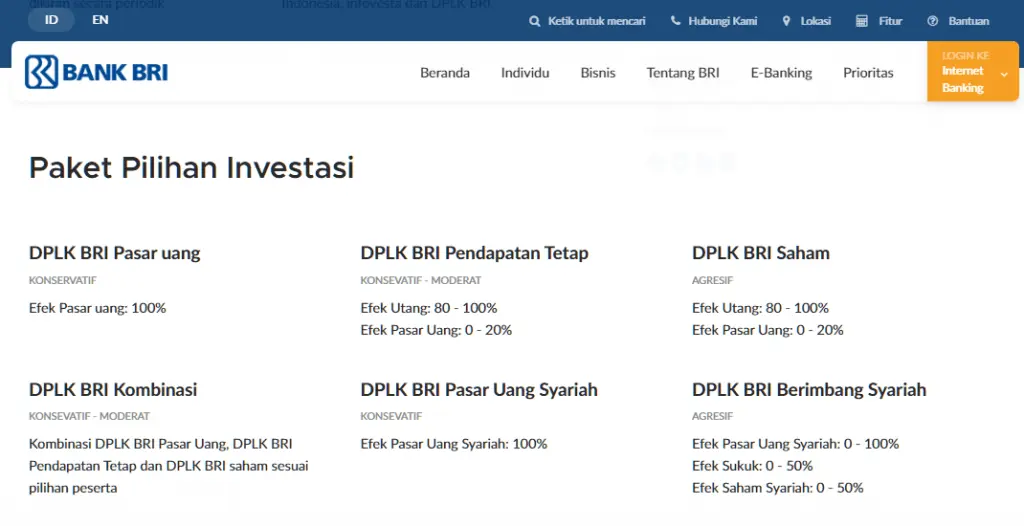

DPLK Dana Pensiun BRI

Dana Pensiun Lembaga Keuangan Bank Rakyat Indonesia (DPLK BRI) menyelenggarakan Program Pensiun Iuran Pasti (PPIP) bagi peserta Individu maupun Korporasi, serta Program Pensiun Untuk Kompensasi Pesangon (PPUKP) bagi peserta Korporasi.

DPLK BRI menawarkan berbagai pilihan investasi kepada peserta, yaitu:

- DPLK BRI Pasar uang, KONSERVATIF, Efek Pasar uang: 100%

- DPLK BRI Pendapatan Tetap, KONSERVATIF - MODERAT, Efek Utang: 80 - 100% dan Efek Pasar Uang: 0 - 20%

- DPLK BRI Saham, AGRESIF, Efek Utang: 80 - 100% dan Efek Pasar Uang: 0 - 20%

- DPLK BRI Kombinasi, KONSERVATIF - MODERAT, Kombinasi DPLK BRI Pasar Uang, DPLK BRI Pendapatan Tetap dan DPLK BRI saham sesuai pilihan peserta

- DPLK BRI Pasar Uang Syariah, KONSERVATIF, Efek Pasar Uang Syariah: 100%

- DPLK BRI Berimbang Syariah, AGRESIF, Efek Pasar Uang Syariah: 0 - 100%; Efek Sukuk: 0 - 50%; Efek Saham Syariah: 0 - 50

Pilihan jenis instrumen yang tersedia di DPLK BRI cukup beragam. Mulai jenis konvensional sampai dengan Syariah. Mulai resiko yang konservatif sampai agresif.

Banyaknya pilihan ini membuat calon peserta bisa memilih sesuai tingkat resiko dan keyakinan. Disamping itu, peserta pensiun dengan usia berbeda bisa memilih berdasarkan risk appetite masing -masing, sesuai tingkat agresivitas dalam investasi.

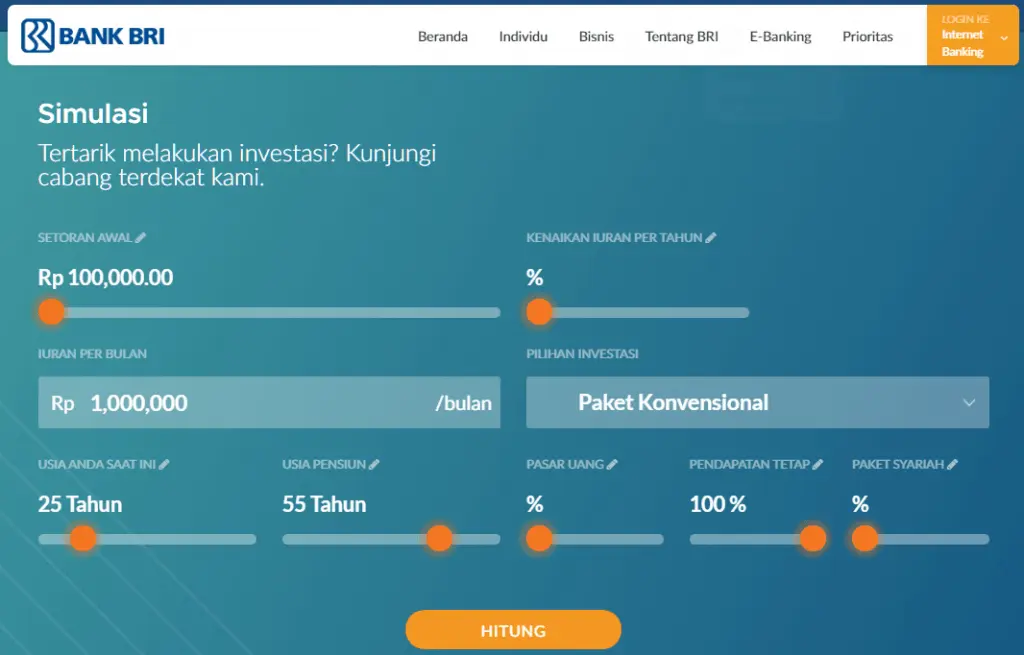

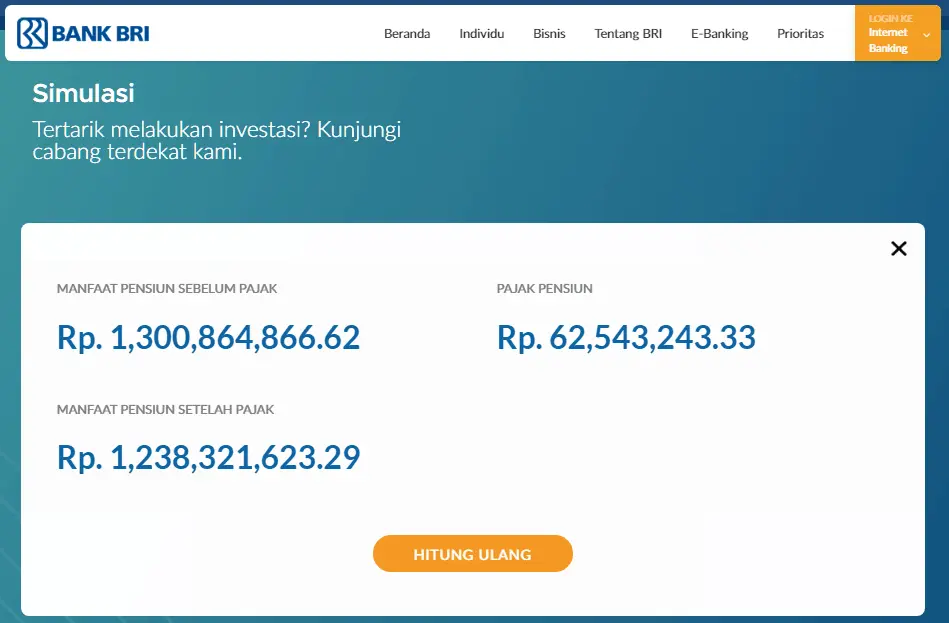

DPLK BRI menyediakan simulasi manfaat pensiun.

Contohnya, iuran pensiun per bulan Rp1,000,000 dengan setoran awal Rp100 ribu mulai usia 25 tahun sampai usia pensiun 55 tahun, dengan penempatan dana pensiun di Reksadana Pendapatan Tetap.

Hasilnya adalah: Rp 1.2 M bersih setelah potong pajak di usia pensiun.

DPLK Mandiri

Dana Pensiun Lembaga Keuangan (DPLK) PT Bank Mandiri (Persero) Tbk. yang selanjutnya disingkat Mandiri DPLK adalah badan hukum yang yang mengelola dan menjalankan program yang menjanjikan manfaat pensiun.

Mandiri DPLK merupakan Dana Pensiun Lembaga Keuangan yang menyelenggarakan Program Pensiun Iuran Pasti (PPIP) yang dibentuk dan didirikan berdasarkan Hukum Republik Indonesia, berkedudukan di Jakarta Selatan dan berkantor pusat di Menara Mandiri II Jl. Jend. Sudirman Kav. 54-55 Jakarta 12190.

Mandiri DPLK sebagai Lembaga Keuangan Non Bank, salah satu tugasnya adalah turut menjamin kesinambungan penghasilan bagi Peserta dan/atau Pihak yang berhak, sehingga diharapkan dapat memberikan rasa aman dan nyaman bagi Peserta ketika menjalani masa purna bhakti.

Fitur Produk DPLK Mandiri Program Pensiun Iuran Pasti (kepesertaan individu) sebagai berikut:

- Usia masuk 18 tahun atau sudah menikah. Usia pensiun yang dipilih sekurang-kurangnya 40 tahun; untuk peserta group/perusahaan berdasarkan ketentuan Perusahaan

- Nilai setoran minimal: Rp. 100.000,- atau dapat berupa persentase dari gaji per bulan

- Penarikan Dana: Peserta dapat melakukan penarikan iuran sebagian 2 (dua) kali dalam 1 (satu) tahun dan setiap penarikan maksimal sebesar 50% dari akumulasi iuran sendiri dengan periode waktu penarikan untuk selanjutnya adalah 6 (enam) bulan setelah penarikan sebelumnya.

- Sistem iuran berupa autodebet dari rekening Bank Mandiri; untuk peserta group/perusahaan, iuran akan dibayarkan oleh PIC Perusahaan ke rekening Mandiri Virtual Account dari perusahaan.

DPLK Mandiri menawarkan instrumen investasi sebagai berikut:

- Komposisi: Pasar Uang 100%. Pada Paket Pasar Uang, dana peserta akan diinvestasikan 100% pada Instrumen Pasar Uang yaitu tabungan pada Bank, deposito berjangka pada Bank, deposito on call pada Bank, Sertifikat Bank Indonesia, Surat Berharga Negara dengan jangka waktu tidak lebih dari 1 (satu) tahun, dan Reksa Dana berorientasi Pasar Uang

- Komposisi: Pendapatan Tetap 80% + Pasar Uang 20%. Pada Paket Pendapatan Tetap, dana peserta akan diinvestasikan 80% pada Instrumen Pendapatan Tetap, yaitu Surat Berharga Negara, Obligasi yang tercatat di Bursa Efek di Indonesia, Sukuk, Reksadana berorientasi Pendapatan Tetap dan 20% Pasar Uang dapat terdiri dari tabungan pada Bank, deposito berjangka pada Bank, deposito on call pada Bank, Sertifikat Bank Indonesia, Surat Berharga Negara dengan jangka waktu tidak lebih dari 1 (satu) tahun, dan Reksa Dana berorientasi Pendapatan Uang

- Komposisi: Syariah Pendapatan Tetap 80% + Pasar Uang Syariah 20%. Pada Paket Syariah Pendapatan Tetap, dana peserta akan diinvestasikan 80% pada Instrumen Pendapatan Tetap berbasis syariah, yaitu Sukuk, Obligasi yang tercatat di Bursa Efek di Indonesia, Reksa Dana syariah berorientasi Pendapatan Tetap dan 20% Pasar Uang berbasis syariah terdiri dari tabungan, deposito berjangka pada Bank syariah

DPLK BNI Simponi

DPLK BNI adalah BNI Simponi yang merupakan layanan program pensiun yang diselenggarakan oleh Dana Pensiun Lembaga Keuangan PT. Bank Negara Indonesia (Persero) Tbk (DPLK BNI) sejak tahun 1994 berdasarkan Undang-Undang Nomor 11 Tahun 1992 tentang Dana Pensiun.

DPLK BNI Simponi menawarkan instrumen investasi sebagai berikut:

- SIMPONI LIKUID = 100% Deposito dan/atau Pasar Uang

- SIMPONI LIKUID PLUS = 75% Deposito dan/atau Pasar Uang & 25% Obligasi

- SIMPONI LIKUID SYARIAH = 100% Deposito Syariah, Pasar Uang Syariah dan/atau Obligasi Syariah

- SIMPONI MODERAT = 50% Deposito dan/atau Pasar Uang & 50% Obligasi

- SIMPONI BERIMBANG = 50% Deposito dan/atau Pasar Uang & 50% Reksadana dan/atau Saham

- SIMPONI BERIMBANG SYARIAH = 50% Deposito Syariah, Pasar Uang Syariah dan/atau Obligasi Syariah & 50% Reksadana syariah

- SIMPONI PROGRESIF = 50% Obligasi & 50% Reksadana dan/atau Saham

Fitur Produk DPLK BNI Simponi:

- Datanglah ke Kantor Cabang BNI terdekat dengan membawa fotocopy KTP dan mengisi aplikasi sesuai dengan identitas diri serta menyetor iuran awal minimal sebesar Rp 250.000 maka Anda bisa langsung menjadi peserta BNI Simponi.

- Usia: Usia masuk 25 tahun atau sudah menikah.

- Usia pensiun yang dipilih sekurang-kurangnya 40 tahun

- Nilai setoran minimal: Rp. 50.000,- atau dapat berupa persentase dari gaji perbulan

- Setoran iuran BNI Simponi dapat dilakukan dengan 4 (empat) cara, yaitu: Tunai di seluruh Kantor Cabang BNI terdekat; Transfer dari bank lain; Melalui fasilitas autodebet dari rekening tabungan atau giro di BNI; Melalui layanan fasilitas Phone Banking BNI

DPLK Manulife

Dana Pensiun Lembaga Keuangan (DPLK) Manulife Indonesia adalah mengelola dan menjalankan program yang menjanjikan manfaat pensiun.

Program DPLK manulife dirancang untuk memenuhi kebutuhan akan kesejahteraan di hari tua sehingga kehidupan di masa pensiun tetap terjamin.

Manfaat Perusahaan

- Memberikan solusi atas masalah arus kas yang mungkin dihadapi oleh perusahaan dikemudian hari.

- Dapat mengurangi pajak penghasilan badan (PPh 25/29).

- Dapat mempertahankan karyawan berkualitas.

- Menjadi nilai tambah bagi perusahaan.

- Iuran bersifat fleksibel dan dapat disesuaikan dengan kondisi perusahaan.

Manfaat Karyawan

- Jaminan kesinambungan penghasilan di usia pensiun.

- Dapat mengurangi pajak penghasilan pribadi (PPh 21).

- Pendanaan yang "sudah pasti" dari Pemberi Kerja.

- Hasil investasi bebas pajak sampai dengan manfaat program dibayarkan.

- Terpisah dari kekayaan perusahaan.

DPLK Muamalat (Dana Pensiun Syariah)

Seiring tuntutan dan kebutuhan, Dana Pensiun Syariah mulai tumbuh dengan mengembangkan pensiun yang dikelola dengan prinsip Syariah.

Dana Pensiun Syariah adalah dana pensiun yang seluruh kegiatannya diselenggarakan berdasarkan Prinsip Syariah.

Majelis Ulama Indonesia (MUI) telah mengeluarkan fatwa yang membuka peluang dana pensiun syariah menyelenggarakan program yang mirip dengan produk anuitas.

Karena menghapus unsur riba dan gharar, dana pensiun wajib memisahkan aset dan liabilitas unit syariah dari aset dan liabilitas DPPK non-unit syariah.

Nama nama Pengelola Dana Pensiun Syariah adalah:

- Dana Pensiun Muhammadiyah;

- Dana Pensiun Universitas Islam Indonesia;

- Dana Pensiun Bank Muamalat;

- Dana Pensiun Lembaga Keuangan (DPLK) Muamalat.

Dana Pensiun Syariah wajib memiliki Dewan Pengawas Syariah (DPS) yang bertugas:

- mengawasi penyelenggaraan Program Pensiun Berdasarkan Prinsip Syariah terhadap kesesuaian dengan Prinsip Syariah;

- memberikan nasihat terkait aspek syariah dari penyelenggaraan Program Pensiun Berdasarkan Prinsip Syariah; dan

- membuat laporan yang paling sedikit memuat kepatuhan penyelenggaraan Program Pensiun Berdasarkan Prinsip Syariah terhadap Prinsip Syariah.

Tanya Jawab

- Apa itu Dana Pensiun

Dana Pensiun adalah uang yang kita persiapkan untuk masa pensiun nanti dimana kita sudah tidak bekerja lagi (tidak mungkin kita bekerja seumur hidup !).

- Kenapa perlu mengelola Dana Pensiun

(1) Tabungan tidak cukup; (2) Tidak menyiapkan dana pensiun sejak muda; (3) Tidak tahu target dana terkumpul saat pensiun.

- Bagaimana mempersiapkan Dana Pensiun

Ada 2 cara: (a) menjadi peserta DPLK atau (b) investasi lewat Reksadana.

- Apa itu DPLK

Dana Pensiun Lembaga Keuangan adalah Dana Pensiun yang dibentuk oleh bank atau perusahaan asuransi jiwa untuk menyelenggarakan Program Pensiun Iuran Pasti bagi perorangan, baik karyawan maupun pekerja mandiri yang terpisah dari Dana Pensiun pemberi kerja bagi karyawan bank atau perusahaan asuransi jiwa yang bersangkutan.

- Apa itu Program Iuran Pasti

Produk DPLK adalah Program Pensiun Iuran Pasti (PPIP), yang sesuai namanya maka yang pasti adalah iurannya (bukan hasil pensiun), dimana iuran pensiun ditetapkan dalam peraturan Dana Pensiun dan seluruh iuran serta hasil pengembangannya dibukukan pada rekening masing-masing peserta sebagai manfaat pensiun.

Kesimpulan

Kesiapan pensiun masyarakat di Indonesia masih sangat rendah. Menurut laporan Bapepam-LK (sekarang OJK) tahun 2011, hanya 5.06% pekerja yang siap dengan dana pensiunnya.

Saatnya Anda membangun program pensiun untuk masa depan keluarga. Baik Reksadana dan DPLK bisa menjadi pilihan terbaik.

Silahkan memilih yang paling cocok diantara keduanya. Meskipun, kesimpulan saya keduanya sama penting. Ingin tahu lebih jauh soal Pilihan Investasi yang Tepat untuk Masa Depan.

Bagikan Melalui

Daftar Isi

Komentar (26 Komentar)