Silakan masukkan kata kunci pada kolom pencarian

Pengalaman Pengajuan KTA CTBC Bank Ditolak

- Ditulis Oleh

- Rio Quiserto

- 20 Agustus 2022

Daftar Isi

Poin-poin Penting

- Punya galbay di SLIK OJK

- Tidak memenuhi syarat minimum KTA

- Masuk Internal Blacklist (Daftar Hitam) Bank CTBC

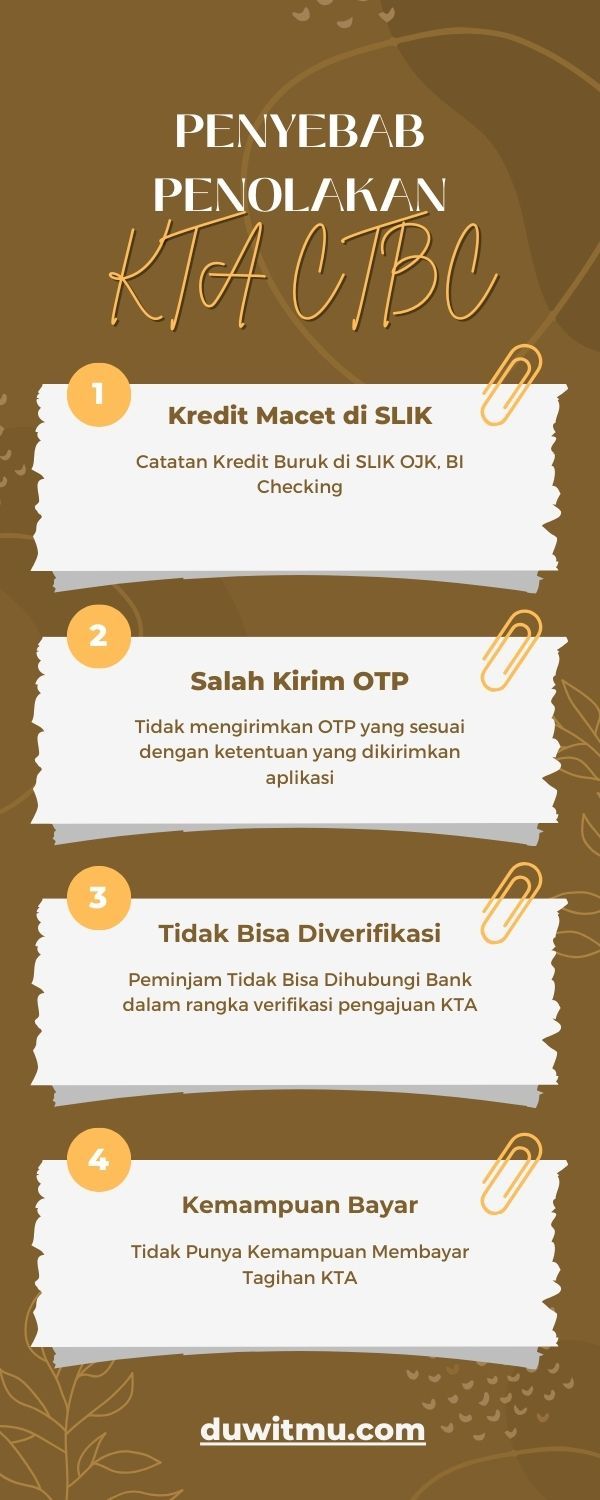

Kenapa pengajuan KTA Bank CTBC ditolak ? Apa alasannya di 2024 ?

Dari tahu alasan - alasan ini, kita bisa mempersiapkan diri agar pengajuan KTA bisa disetujui.

Belajar dari pengalaman pengajuan KTA, diskusi dengan teman - teman yang bekerja di KTA, berikut ini daftar alasan penolakan pengajuan KTA CTBC:

1. Tidak Memenuhi Persyaratan KTA CTBC

Bank CTBC menetapkan persyaratan minimum seseorang bisa melakukan pengajuan KTA.

Secara umum, penolakan karena alasan ini adalah sebagai berikut:

- Gaji dibawah ketentuan. Misalnya, peminjam memiliki gaji Rp 2 juta/bulan sementara ketentuan minimum gaji Rp3 juta/bulan.

- Usia tidak masuk dalam rentang usia minimum dan maksimum yang ditentukan. Ketentuan usia minimum terkait legalitas (bisa bertindak secara hukum) , sementara usia maksimum terkait kepastian penghasilan (belum pensiun).

- Calon pemegang KTA berdomisili di luar wilayah operasional KTA CTBC. Sehingga Bank CTBC tidak bisa memproses pengajuan di lokasi diluar wilayah operasional.

Pastikan sudah memenuhi persyaratan ini ketika mengajukan KTA. Persyaratan ini bisa dilihat di aplikasi form KTA.

2. Catatan Kredit Buruk di SLIK OJK, BI Checking

Semua pinjaman di perbankan Indonesia dicatat di OJK dan Bank Indonesia. Pencatatannya disebut SLIK OJK atau BI Checking.

Di dalam BI Checking terlihat track record seseorang dalam melakukan peminjaman. Karakter nasabah dalam pembayaran kredit tergambar dengan jelas.

Bagaimana jika punya tunggakan kredit di bank lain ?

- Jika jumlahnya kecil, dibawah Rp 1 juta, bank akan mengabaikan. Dianggap bukan tunggakan yang material.

- Jika terlambat dibawah 3 hari, bank tidak akan memperhitungkan. Masih masuk masa grace period yang lumrah dalam pinjaman

- Jika terlambat diatas 3 hari sd 30 hari, bank masih akan mempertimbangkan. Ini rentang waktu yang masih abu - abu.

- Jika terlambat diatas 30 hari, kemungkinan besar akan ditolak pengajuannya.

- Pernah menunggak tapi sekarang sudah lunas maka bank akan melihat berapa lama menunggaknya.

Berdasarkan kriteria diatas, jika hasil SLIK menunjukkan perilaku pembayaran yang buruk, Bank CTBC tidak akan memberikan KTA.

Itu sebabnya dalam melakukan setiap pinjaman, kita harus menyelesaikan dengan baik. Karena ketidakpatuhan dalam pembayaran akan tercatat di sistem perbankan, yang akan mempengaruhi pengajuan pinjaman di masa depan.

Jika memang merasa terdapat kesalahan dalam pencatatan data di SID, misalnya pinjaman yang sudah lunas tapi masih dianggap punya tunggakan pinjaman, kita bisa melaporkan dengan bukti – bukti kepada SLIK OJK dan BI untuk koreksi.

3. Masuk Internal Blacklist (Daftar Hitam) Bank CTBC

Bank CTBC memiliki daftar blacklist nasabah. Blacklist disusun dari berbagai faktor dan dikumpulkan dari berbagai sumber.

Jika seseorang sebelumnya pernah mengajukan pinjaman di Bank CTBC dan catatan pembayaran buruk, maka ketika mengajukan pinjaman lagi akan ditolak karena masuk ke daftar hitam (blacklist).

4. Memberikan Data dan Informasi Palsu

Bank CTBC akan mengecek dan memverifikasi Informasi dan dokumen yang disampaikan dalam pengajuan untuk memastikan kebenaran dan validitasnya.

Jika dalam proses pengecekan tersebut ditemukan bahwa peminjam menyampaikan data yang tidak akurat atau palsu, Bank CTBC akan langsung menolak pengajuan KTA.

Bank menerapkan proses verifikasi untuk mengidentifikasi calon peminjam nakal yang berupaya mengelabui dengan memberikan data palsu.

Jika sudah pernah tertangkap memasukkan data atau informasi palsu, calon peminjam akan masuk dalam daftar black-list. Siapa yang masuk dalam daftar blacklist akan cenderung tidak diterima pengajuannya karena dianggap punya karakter kurang baik.

Oleh karena itu, jangan sesekali berupaya menggunakan informasi, dokumen atau data palsu. Kecuali jika memang niatnya sudah jelek. Tapi kecanggihan teknologi saat ini membuat upaya pemalsuan data dan informasi bisa dengan lebih mudah dideteksi oleh bank.

5. Peminjam Tidak Bisa Dihubungi Bank CTBC

Setelah data dan dokumen lengkap, selanjutnya Bank CTBC akan menghubungi pihak yang mengajukan KTA.

Tujuan menghubungi ini adalah verifikasi untuk memastikan bahwa pihak tersebut memang mengajukan KTA.

Bank perlu menghindari pengajuan fiktif, yaitu pengajuan bukan dilakukan oleh pihak yang tercantum dalam dokumen.

Oleh sebab itu, Bank CTBC akan menolak calon debitur yang tidak bisa dihubungi.

Selain untuk menghindari pengajuan kredit fiktif, Bank ingin juga memastikan bahwa nasabah bisa dihubungi sejak awal.

6. Jumlah Penghasilan Hasil Verifikasi Di Bawah Ketentuan Minimum

Bank CTBC menganalisis dan memverifikasi penghasilan. Karena validitas penghasilan sangat penting untuk menentukan kemampuan pembayaran calon pemegang KTA.

Jika setelah diverifikasi, Bank menemukan bahwa jumlah penghasilan di bawah ketentuan minimum, pengajuan akan ditolak.

7. Telepon Rumah Tidak Bisa Dihubungi

Nomor telpon rumah merupakan salah satu kontak yang diminta untuk proses verifikasi.

Nomor telepon rumah yang dicantumkan harus bisa dihubungi oleh Bank CTBC. Apabila tidak bisa, kemungkinan aplikasi ditolak dan tidak lanjut ke tahap berikutnya.

8. Lokasi Rumah Tidak Ditemukan

Lokasi rumah domisili calon pemegang KTA akan dicek. Karena semua surat menyurat dan pemberitahuan dilakukan melalui alamat domisili.

Jika pengecekan tidak berhasil menemukan lokasi tempat tinggal calon pemegang KTA, Bank CTBC akan menolak aplikasi pinjaman.

9. Informasi Negatif dari Lingkungan

Dalam proses verifikasi, banyak sumber informasi yang dimintai keterangan. Ini bagian dari evaluasi karakter peminjam.

Sumber informasi itu bisa teman, saudara, atau keluarga yang ditemui oleh pihak Bank dalam proses verifikasi.

Jika ditemukan informasi negatif mengenai calon peminjam, Bank CTBC sangat mungkin menolak. Misalnya, informasi bahwa peminjam pernah punya catatan yang buruk dalam hal hutang atau dikejar – kejar penagih hutang.

10. Tidak Punya Kemampuan Membayar Tagihan KTA

Dari verifikasi jumlah penghasilan, Bank CTBC menghitung dan mengevaluasi apakah pemegang KTA memiliki sumber pembayaran yang cukup untuk melunasi pinjaman tepat waktu.

Lembaga keuangan biasanya punya kebijakan bahwa maksimum cicilan pinjaman tidak boleh melebihi prosentase tertentu, misalnya 30%, dari penghasilan bulanan.

Jika berdasarkan analisa ditemukan bahwa porsi cicilan terhadap penghasilan diatas batas yang ditentukan, maka pengajuan kemungkinan besar ditolak.

11. Keluarga Dekat Tidak Bisa Dihubungi

Salah satu info yang dicantumkan adalah informasi soal keluarga dekat. Disebut sebagai keluarga yang tidak tinggal serumah dalam lembar pengisian aplikasi pinjaman.

Keluarga dekat adalah kontak penting yang diperlukan oleh bank pada saat – saat tertentu.

Jika keluarga dekat yang disebutkan tidak bisa dihubungi, kemungkinan besar pengajuan ditolak.

Untuk itu memilih pencantuman keluarga dekat harus dipertimbangkan dengan baik. Jangan memberikan teman sebagai keluarga terdekat karena akan ditolak oleh bank dalam proses verifikasi.

Pastikan info keluarga dekat adalah valid.

12. Dokumen Pendukung Tidak Lengkap dan Tidak Valid

Dalam pengajuan wajib menyampaikan dokumen seperti KTP, slip gaji dan KTA.

Jika dokumen tersebut tidak disampaikan, Bank akan menolak pengajuan KTA.

Tidak hanya dokumen saja tetapi validitasnya juga akan dilihat.

Bank CTBC juga akan menolak nasabah dengan dokumen yang diduga palsu atau sudah habis masa berlakunya. Contohnya KTP yang sudah tidak berlaku lagi, slip gaji bukan dari perusahaan tempat bekerja saat ini.

13. Usaha Tidak Bisa Diverifikasi

Buat yang statusnya pengusaha, peminjam wajib memiliki usaha yang jelas.

Jika berdasarkan verifikasi, lokasi usaha tidak ditemukan atau ditemukan tapi bukan milik calon peminjam, pengajuan KTA ditolak.

Pastikan memberikan alamat usaha yang jelas dan bisa ditemukan oleh pihak surveyor. Jangan memberikan alamat yang kurang jelas.

14. Tempat Bekerja Tidak Bisa Diverifikasi

Bank CTBC akan melakukan verifikasi tempat bekerja. Bisa dilakukan via telepon atau online.

Ini dalam rangka memastikan bahwa peminjam punya pekerjaan sebagai sumber penghasilan untuk membayar tagihan KTA.

Apabila pekerjaan dan tempat bekerja tidak bisa diverifikasi, pengajuan akan ditolak.

Untuk itu, pastikan bahwa memiliki pekerjaan saat mengajukan sebagai source of repayment (SOR) untuk membayar pinjaman. Pastikan pula bahwa no telpon tempat bekerja memang bisa dihubungi.

15. Hasil Credit Score Rendah

Bank CTBC menggunakan credit scoring untuk menilai pengajuan dari calon peminjam. Berdasarkan berbagai variabel dan informasi, credit scoring akan memberikan rekomendasi pinjaman disetujui atau tidak.

Jika hasil credit score dibawah nilai minimum maka pengajuan akan ditolak. Sebaliknya jika memenuhi minimum score, maka pengajuan akan bisa diproses lebih lanjut.

Apa variabel yang menentukan credit score ? Masalahnya, isi credit score adalah rahasia. Tidak dibuka ke umum.

16. Pernah Ditolak Sebelumnya Dibawah 3 Bulan

Bank CTBC biasanya akan menolak pengajuan pinjaman yang sudah pernah ditolak dan belum 3 bulan lamanya.

Hal ini karena dianggap dalam 3 bulan, data peminjam belum banyak berubah.

Bagikan Melalui

Daftar Isi

Komentar (1 Komentar)