Silakan masukkan kata kunci pada kolom pencarian

Apa Itu SUKUK: Cara Investasi, Syariah, Aman, Return Terbaik

- Ditulis Oleh

- Rio Quiserto

- 1 September 2016

Daftar Isi

SUKUK adalah investasi sesuai syariah yang aman dana menawarkan return menarik. Kenapa tidak mencoba SUKUK. Apa itu SUKUK dan kenapa memberikan keuntungan terbaik? Apa resiko SUKUK? Update terbaru 2019 2020.

Data 2022 di update untuk memberikan gaambar terkini soal investasi SUKUK. Masih menguntungkan atau tidak, dan apa resikonya.

Salah satu masalah dalam investasi adalah keinginan melakukan yang sesuai dengan Syariah. Kita tahu bahwa di Indonesia sebagai negara muslim terbesar banyak masyarakat membutuhkan instrumen investasi yang dijalankan sesuai syariat.

Namun, nyatanya tidak mudah menemukan instrumen tersebut. Itu mungkin sebabnya kenapa pemerintah, selain karena ingin menghimpun dana dari masyarakat, juga bermaksud menyediakan alternatif instrumen investasi berbasis syariah sehingga menghadirkan Sukuk.

Apa itu SUKUK

Sukuk adalah instrumen berpendapatan tetap yang diterbitkan berdasarkan prinsip syariah sesuai ketentuan Otoritas Jasa Keuangan (OJK) tentang Efek Syariah.

Secara lengkapnya bisa dibaca dalam ketentuan tersebut, namun esensi perbedaannya dengan obligasi konvensional adalah dalam perhitungan imbal hasil.

Perbedaan perhitungannya sebagai berikut:

Pertama, Obligasi Konvensional: obligasi yang diperhitungan dengan menggunakan sistem kupon bunga.

Kedua, Obligasi Syariah: obligasi yang perhitungan imbal hasil dengan menggunakan perhitungan bagi hasil. Dalam perhitungan ini dikenal dua macam obligasi syariah, yaitu:

Obligasi Syariah Mudharabah merupakan obligasi syariah yang menggunakan akad bagi hasil sedemikian sehingga pendapatan yang diperoleh investor atas obligasi tersebut diperoleh setelah mengetahui pendapatan emiten.

Obligasi Syariah Ijarah merupakan obligasi syariah yang menggunakan akad sewa sedemikian sehingga kupon (fee ijarah) bersifat tetap, dan bisa diketahui/diperhitungkan sejak awal obligasi diterbitkan.

Salah satu yang paling terkenal adalah Sukuk Negara, yang merupakan Surat Berharga Syariah Negara/SBSN yang diterbitkan oleh Pemerintah yang berdasarkan Syariah Islam sesuai dengan Undang-Undang No. 19 Tahun 2008 Tentang Surat Berharga Syariah Negara (SBSN).

Karena penekanannya pada aspek syariah, maka kita perlu memastikan perikatan Sukuk berdasarkan prinsip syariah sebagai berikut:

- Ada underlying asset berupa Barang Milik Negar, proyek APBN dan jasa layanan Haji. Underlying asset adalah aset yang dijadikan sebagai objek atau dasar transaksi dalam penerbitan Sukuk. Ini merupakan salah satu aspek utama yang menjadi pembeda antara sukuk dengan obligasi konvensional. Underlying Asset bukan merupakan jaminan/kolateral menggunakan akad Ijarah, isthisna, dll.

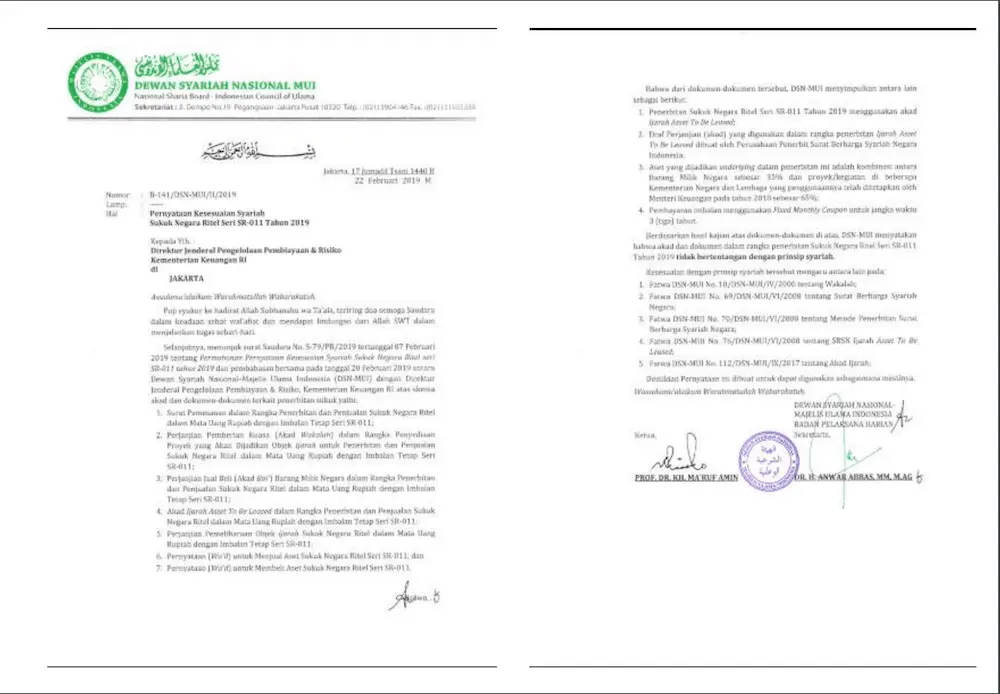

- Ada fatwa dan opini syariah dari DSN-MUI, yaitu Fatwa dan Pernyataan Kesesuaian Syariah (Opini Syariah) dari Dewan Syariah Nasional – Majelis Ulama Indonesia (Fatwa DSN MUI Nomor 76/DSN-MUI/VI/2010 tentang SBSN Ijarah Asset to be Leased).

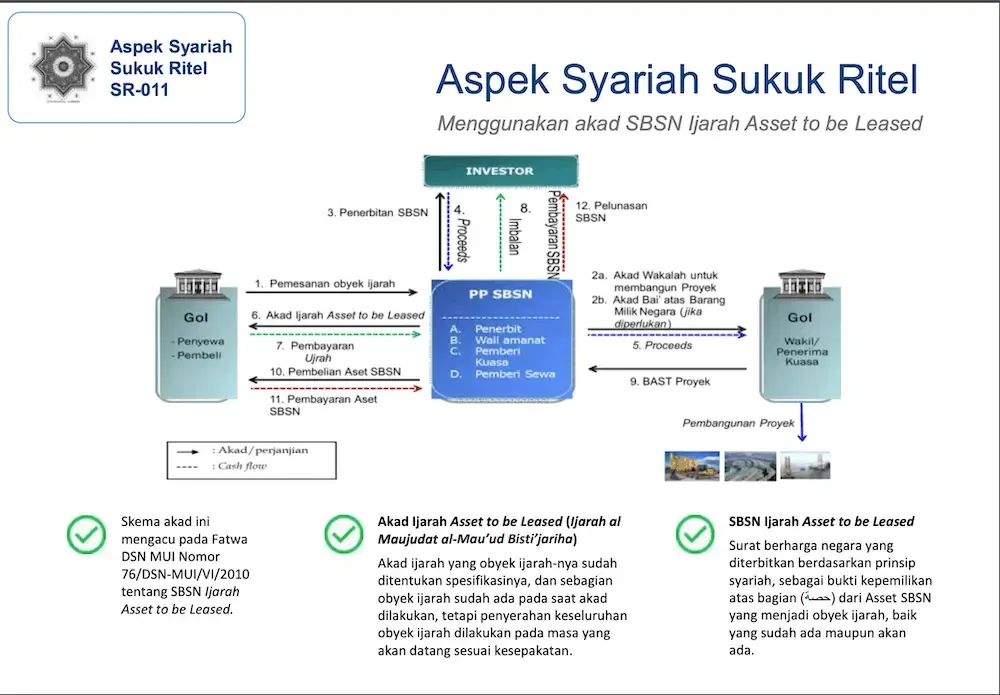

Aspek Syariah Sukuk Ritel

Untuk lebih jelasnya soal unsur Syariah dalam penerbitan SUKUK Ritel, berikut ini adalah penjelasan yang saya kutip dari Kementerian Keuangan sebagai pihak yang mewakili pemerintah Indonesia dalam penerbitan SUKUK.

Penerbitan SUKUK menggunakan akad SBSN Ijarah Asset to be Leased, dengan 3 aspek penting, yaitu:

- Fatwa DSN MUI Nomor 76/DSN-MUI/VI/2010 tentang SBSN Ijarah Asset to be Leased. Akad SUKUK mengacu pada fatwa ini.

- Akad Ijarah Asset to be Leased (Ijarah al Maujudat al-Mau’ud Bisti’jariha). Akad ijarah yang obyek ijarah-nya sudah ditentukan spesifikasinya, dan sebagian obyek ijarah sudah ada pada saat akad dilakukan, tetapi penyerahan keseluruhan obyek ijarah dilakukan pada masa yang akan datang sesuai kesepakatan.

- SBSN Ijarah Asset to be Leased. Surat berharga negara yang diterbitkan berdasarkan prinsip syariah, sebagai bukti kepemilikan atas bagian )??? )dari Asset SBSN yang menjadi obyek ijarah, baik yang sudah ada maupun akan ada.

Berikut ini adalah surat Fatwa DSN MUI

Cara Kerja SUKUK - Obligasi Syariah

Apa itu Obligasi Syariah?

Obligasi Syariah adalah obligasi yang diterbitkan sesuai dengan prinsip Syariah. Salah satunya adalah SUKUK.

Pemerintah Indonesia mulai menerbitkan Sukuk Negara (Sovereign Sukuk) di 2008. Sejak itu Sukuk Negara diterbitkan secara reguler setiap tahun.

Sejak 2008, jumlah penerbitan Sukuk Negara sampai dengan 19 Oktober 2015 telah mencapai Rp370,93 triliun dengan outstanding sebesar Rp281,32 triliun. Sebesar 34% dari total outstanding tersebut merupakan Sukuk Negara yang diterbitkan di pasar keuangan internasional dalam mata uang USD (Global Sukuk).

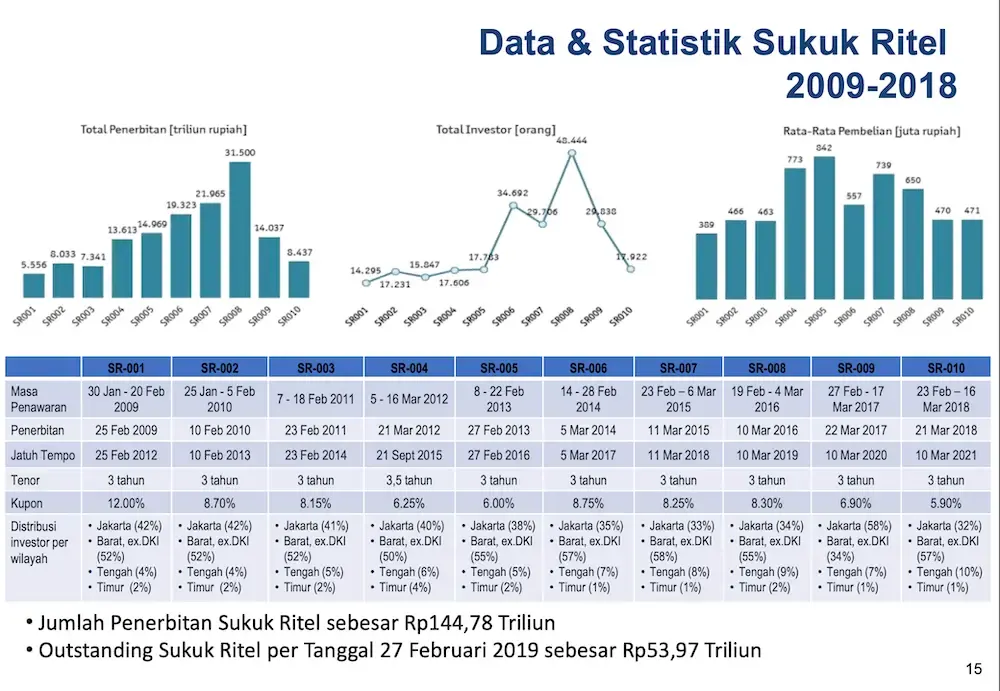

Sejak 2009, Pemerintah mengembangkan SUKUK Ritel untuk nasabah Ritel dengan minimum investasi yang lebih terjangkau.

Jumlah penerbitan SUKUK Ritel mencapai Rp 144 Tr sejak 2009 sd 2018 dengan sudah 10 SUKUK Ritel yang diterbitkan dan SUKUK Ritel ke 11 dilakukan di 2019.

Kontribusi SUKUK dalam APBN Indonesia terlihat Akumulasi Project Financing Sukuk 2013 s.d 2019, yang meliputi

- Rel, Stasiun, Persinyalan, & Fasilitas KA lain di Sumatera, Jawa, dan Sulawesi Rp24,62 Triliun

- Jalan dan jembatan di seluruh Indonesia Rp25,67 Triliun

- Drainase, Bendungan, Pengendali banjir & Penyediaan air baku di seluruh Indonesia Rp8,01 Triliun

- Sarana pendidikan & Pelayanan umum (asrama haji, balai nikah/KUA) di seluruh Indonesia Rp6,88 triliun.

SUKUK Ritel

Tujuan utama penerbitan Sukuk Ritel adalah untuk membiayai APBN dan membiayai pembangunan proyek infrastruktur di Indonesia.

Kebutuhan dana pemerintah Indonesia, salah satunya, dilakukan dengan menerbitkan SUKUK Ritel.

Syarat dan Ketentuan Sukuk Negara Ritel seri SR-011 adalah:

- Akad: Ijarah Asset to be Leased

- Underlying Asset: Proyek/Kegiatan APBN Tahun 2019 dan Barang Milik Negara

- Masa Penawaran: 1 s.d. 21 Maret 2019; Tanggal Penerbitan: 28 Maret 2019 Jatuh Tempo: 10 Maret 2022 (tenor 3 tahun, bullet payment)

- Tingkat Imbalan: 8,05% per tahun

- Pembayaran Imbalan: Dibayarkan bulanan (pada tanggal 10 setiap bulan)

- Minimum Pemesanan: Rp1.000.000,- (satu juta rupiah) dan Maksimum Pemesanan: Rp3.000.000.000,- (tiga miliar rupiah)

- Sifat Perdagangan: Dapat diperdagangkan di pasar sekunder (tradable) setelah dua periode imbalan (sejak tanggal 11 Juni 2019) dan hanya dapat diperdagangkan antar Investor Domestik

- Penerbit: Pemerintah melalui Perusahaan Penerbit SBSN Indonesia

- Pembayaran Kupon Pertama: 10 Mei 2019

Sukuk Tabungan

Sukuk Tabungan dikelola berdasarkan prinsip syariah, tidak mengandung unsur maysir (judi) gharar (ketidakjelasan) dan riba (usury), serta telah dinyatakan sesuai syariah oleh Dewan Syariah Nasional – Majelis Ulama Indonesia (DSN-MUI).

Keunggulan Sukuk Tabungan adalah:

- Pokok dan Imbalan dijamin oleh negara. Ini membuatnya menjadi investasi yang sangat aman,

- Tingkat imbalan kompetitif, lebih tinggi dari rata-rata tingkat bunga deposito Bank BUMN. Selain aman, Sukuk Tabungan mengalahkan 'inflasi'.

- Imbalan mengambang mengikuti perkembangan BI 7-Day Reverse Repo Rate dengan jaminan imbalan minimal (floor).

- Imbalan dibayar tiap bulan. Menjadi sumber penghasilan yang rutin.

- Early redemption tanpa dikenakan redemption cost oleh pemerintah. Jika butuh dana mendadak, uang di Sukuk Tabungan bisa ditebus.

- Kemudahan akses transaksi Sistem Elektronik (online).

- Berpartisipasi langsung membangun negeriProduk sesuai prinsip syariah.

Keunggulan Sukuk

Sebagai instrumen investasi, Sukuk Negara memiliki sejumlah keunggulan, yaitu:

- Aman sebagai Investasi

- Menawarkan Fixed Return

- Dapat Diperjualbelikan sebelum Jatuh Tempo

Pertama, aman, karena default risk tidak ada.Pembayaran Nominal and Imbalan dijamin oleh Negara.

Karena surat berharga ini diterbitkan oleh negara, maka yang menjamin pembayarannya adalah negara Indonesia. Resikonya boleh dikatakan menjadi nihil.

Kedua, memberikan Imbalan tetap (fixed return) yang dibayarkan secara periodik. Sejak awal sudah ditentukan imbalan yang akan diterima oleh pembeli Sukuk.

Imbalan ini akan dibayarkan setiap bulan dan jumlahnya tetap. Sehingga hasilnya ini memberikan kepastian bagi yang menanamkan modal di instrumen ini.

Salah satu keunggulannya dibandingkan deposito. Pajak terhadap Suku lebih kecil (15%) dibandingkan terhadap deposito (20%) sehingga imbal hasil yang diterima dari Sukuk lebih besar.

Ketiga, dapat diperjualbelikan di pasar sekunder untuk mencairkan Sukuk sebelum jatuh tempo.

Jika ingin mencairkan sebelum jatuh tempo, maka pemilik Sukuk bisa menjual ke pasar sekunder. Dari hasil penjualan itu, pemilik bisa mendapatkan kembali modalnya.

Namun, perlu diingat penjualan di pasar sekunder mengandung kemungkinan untung atau resiko kerugian karena dijual sebelum jatuh tempo. Kemungkinannya bisa dilihat dalam simulasi penjualan berikut ini.

Baca Juga: Promo Bunga KPR Rendah, Apa Betul Menguntungkan?

Simulasi Investasi

Ada beberapa kemungkinan skenario investasi di Sukuk yang dihadapi oleh pemilik dana. Perlu diperhatikan implikasi dari masing - masing kejadian.

#1 Dipegang Sampai Jatuh Tempo

Investor Budi membeli Sukuk sebesar Rp10 juta dengan tingkat imbalan 10% per tahun dan tidak dijual sampai dengan jatuh tempo.

Hasil yang diperoleh adalah:

Imbalan = Rp10.000.000 x 10% x 1/12 = Rp83.000 diterima setiap bulan sampai dengan jatuh tempo. Pada saat jatuh tempo, nominal yang diterima adalah Rp10 juta.

#2 Dijual di Pasar Sekunder - Untung

Investor Budi yang membeli Sukuk di pasar perdana sebesar Rp10 juta dengan tingkat imbalan 10% per tahun dan dijual di pasar sekunder dengan harga 105%.

Hasil yang diperoleh adalah:

Imbalan = Rp10.000.000 x 10% x 1/12 = Rp83.000 diterima setiap bulan sampai dengan saat dijual

Capital gain = Rp10.000.000 x (105-100)% = Rp500.000. Pada saat dijual, nominal yang diterima adalah Rp10.500.000, yang berasal dari pokok Sukuk Ritel ditambah dengan capital gain.

#3 Dijual di Pasar Sekunder - Rugi

Investor Budi membeli Sukuk di pasar perdana sebesar Rp10 juta dengan tingkat imbalan 10% per tahun dan dijual di pasar sekunder dengan harga 95%.

Hasil yang diperoleh adalah:

- Imbalan = Rp10.000.000 x 10% x 1/12 = Rp83.000 diterima setiap bulan sampai dengan saat dijual

- Capital loss = Rp10.000.000 x (95-100)% = - Rp500.000. Pada saat dijual, nominal yang diterima adalah Rp9.500.000, yang berasal dari pokok Sukuk Ritel dikurangi dengan capital loss.

Resiko dan Kelemahan SUKUK

Terlepas dari SUKUK diterbitkan oleh Pemerintah Indonesia, SUKUK memiliki sejumlah resiko dan investor yang ingin membeli SUKUK wajib paham resiko tersebut.

Jenis resiko SUKUK adalah:

- Risiko Gagal Bayar (Default Risk). Risiko ini hampir tidak ada di Sukuk Ritel. Karena pembayaran pokok dan imbalan Sukuk Ritel dijamin penuh oleh negara (berdasarkan UU Nomor 19 Tahun 2008).

- Risiko Likuiditas (Liquidity Risk). Risiko likuiditas adalah potensi kerugian apabila sebelum jatuh tempo Pemilik Sukuk Ritel yang memerlukan dana tunai mengalami kesulitan dalam menjual Sukuk Ritel di pasar sekunder pada tingkat harga (pasar) yang wajar. Mitigasi: Investor dapat menjual Sukuk Ritel kepada Agen Penjual, karena Agen Penjual menjadi standby buyer.

- Risiko Pasar (Market Risk). Risiko pasar adalah potensi kerugian bagi investor apabila terjadi kenaikan tingkat suku bunga yang menyebabkan penurunan harga Sukuk Ritel di pasar sekunder. Kerugian (capital loss) dapat terjadi apabila investor menjual Sukuk Ritel di pasar sekunder sebelum jatuh tempo pada harga jual yang lebih rendah dari harga belinya. Mitigasi: Apabila harga Sukuk Ritel di pasar sekunder sedang mengalami penurunan, sebaiknya tidak dijual terlebih dahulu.

Cara Investasi SUKUK

Anda perlu mengikuti langkah berikut untuk investasi di SUKUK, yaitu:

- Buka Rekening. Rekening dana bank umum dan Rekening surat berharga

- Sediakan Dana. Sesuai jumlah pesanan pembelian.

- Isi Formulir. Form pemesanan, menyampaikan fotocopy KTP, dan bukti setor

- Penjatahan & Setelmen. Menunggu hasil penjatahan dari Pemerintah.

Proses investasi bisa dilakukan di sejumlah agen penjualan SUKUK sebagai berikut:

- Bank BRISyariah

- Bank Central Asia

- Bank Commonwealth

- Bank Danamon Indonesia

- Bank DBS Indonesia

- Bank HSBC Indonesia

- Bank Mandiri

- Bank Maybank Indonesia

- Bank Mega

- Bank Muamalat Indonesia

- Bank Negara Indonesia

- Bank OCBC NISP

- Bank Panin

- Bank Permata

- Bank Rakyat Indonesia

- Bank Syariah Mandiri

- Bank Tabungan Negara

- CIMB Niaga

- Citibank N.A. Indonesia

- Standard Chartered Bank

- Bahana Sekuritas

- Trimegah Sekuritas Indonesia

A. Jika Pembelian Obligasi dilakukan di Pasar Perdana

- Nasabah harus memiliki rekening di Bank. Apabila belum memiliki rekening, nasabah harus membuka rekening terlebih dahulu dengan mengisi formulir pembukaan rekening (ROF) dan Formulir Deklarasi FATCA (FDF) dengan mengacu pada Prosedur Pembukaan Rekening yang berlaku di Bank

- Mengisi Formulir Data Investor, Formulir MID, Formulir Profil Risiko Nasabah apabila nasabah baru pertama kali melakukan pembelian. Apabila penilaian profil risiko sudah lebih dari 1 tahun maka nasabah wajib mengisi kembali Formulir Profil Risiko.

- Mengisi dan menandatangani Formulir Pemesanan Pembelian Sukuk Negara Ritel dari Departemen Keuangan, Formulir pembelian Surat Berharga Negara dan Formulir Permohonan Pembukaan Rekening Surat Berharga dan SKU (jika nasabah belum memiliki rekening surat berharga)

- Melampirkan KTP yang masih berlaku.

B. Jika Pembelian Obligasi dilakukan di Pasar Sekunder

- Nasabah harus memiliki rekening di PermataBank. Apabila belum memiliki rekening, nasabah harus membuka rekening terlebih dahulu dengan mengisi formulir pembukaan rekening (ROF) dan Formulir Deklarasi FATCA (FDF) dengan mengacu pada Prosedur Pembukaan Rekening yang berlaku di PermataBank.

- Mengisi Formulir Profil Risiko Nasabah apabila nasabah tersebut baru pertama kali melakukan pembelian. Apabila penilaian profil risiko sudah lebih dari 1 tahun maka nasabah wajib mengisi kembali Formulir Profil Risiko.

- Mengisi dan menandatangani Formulir Pembelian Surat Berharga Negara, dan Formulir Permohonan Pembukaan Rekening Surat Berharga dan SKU (jika nasabah belum memiliki rekening surat berharga).

- Melampirkan KTP ( WNI) atau Passport ( WNA) yang masih berlaku.

C. Penjualan Obligasi di Pasar Sekunder

Nasabah mengisi dan menandatangani Formulir Penjualan Kembali SBN, dan melampirkan KTP/Passport asli untuk dilakukan verifikasi oleh Bank

Jadwal Sukuk 2020

Pemerintah mengeluarkan jadwal peluncuran selama 1 tahun. Jika tertarik berinvestasi di Sukuk, jadwal ini bisa dijadikan acuan.

Jadwal Sukuk di 2020 adalah:

| Serie | Masa Penawaran | Settlement |

|---|---|---|

| SBR009 | 27 Jan - 13 Feb 2020 | 19 Feb 2020 |

| SR-012 | 24 Feb - 19 Maret 2020 | 26 Maret 2020 |

| SBR010 | 23 Jun - 9 Jul 2020 | 15 Jul 2020 |

| ST007 | 28 Agus - 23 Sept 2020 | 30 Sept 2020 |

| ORI017 | 1 - 22 Oktober 2020 | 28 Oktober 2020 |

| ST008 | 26 Okt - 12 Nov 2020 | 19 Nov 2020 |

Pertanyaan dan Saran

Pertanyaan dan Saran soal SUKUK bisa menghubungi:

Kementerian Keuangan Republik Indonesia Direktorat Jenderal Pengelolaan Pembiayaan dan Risiko Direktorat Pembiayaan Syariah

- Website: www.djppr.kemenkeu.go.id

- Email: [email protected]

- [email protected]

- Twitter: @DJPPRkemenkeu

- Telepon: (021) 3516296

- Fax: (021) 3510728

Tanya Jawab SUKUK

- Apa Itu Sukuk

Sukuk adalah produk investasi syariah yang diterbitkan oleh Pemerintah kepada individu Warga Negara Indonesia yang aman, mudah, terjangkau, menguntungkan, dan sesuai syariah.

- Apa Sukuk sesuai prinsip Syariah

Sukuk Tabungan dikelola berdasarkan prinsip syariah, tidak mengandung unsur maysir (judi) gharar (ketidakjelasan) dan riba (usury), serta telah dinyatakan sesuai syariah oleh Dewan Syariah Nasional – Majelis Ulama Indonesia (DSN-MUI).

- Bagaimana imbalan Sukuk

Imbalan Mengambang artinya besaran imbalan Sukuk Tabungan akan disesuaikan dengan perubahan BI 7-Day Reverse Repo Rate setiap tiga bulan sekali. Imbalan Minimal, artinya tingkat imbalan pertama yang ditetapkan akan menjadi imbalan minimal yang berlaku sampai dengan jatuh tempo.

- Apakah Sukuk bisa dicairkan sebelum jatuh tempo

Bisa. Namanya early redemption, yang merupakan fasilitas yang memungkinkan investor menerima sebagian pelunasan pokok ST006 oleh Pemerintah sebelum jatuh tempo.

- Apakah Sukuk aman

Sangat aman. Pokok dan Imbalan dijamin oleh negara.

- Kapan imbalan Sukuk dibayarkan

Imbalan dibayar tiap bulan.

- Kenapa investasi di Sukuk

Tingkat imbalan Sukuk kompetitif, lebih tinggi dari rata-rata tingkat bunga deposito Bank BUMN.

- Apa tujuan pemerintah Indonesia menerbitkan Sukuk

Melalui penerbitan Sukuk Ritel, Pemerintah akan membiayai proyek ramah lingkungan di lima sektor yakni energi yang terjangkau dan bersih; kerja yang layak dan pertumbuhan ekonomi; industri, inovasi dan infrastruktur; kota dan komunitas yang berkelanjutan; dan aksi iklim.

Kesimpulan

Sukuk adalah instrumen obligasi syariah yang selayaknya jadi perhatian para keluarga di Indonesia. Bisa menjadi alternatif untuk deposito karena menawarkan imbal hasil lebih baik.

Disamping itu, karena diterbitkan oleh pemerintah negara Indonesia, maka sudah pasti sangat aman. Penerbitannya yang berdasarkan konsep Syariah membuat lebih afdol bagi sebagian besar masyarakat di Indonesia.

Sukuk adalah investasi yang aman, return cukup tinggi dan berasaskan Syariah. Cocok buat para keluarga di Indonesia.

Bagikan Melalui

Daftar Isi

Komentar (1 Komentar)