Silakan masukkan kata kunci pada kolom pencarian

Review Kelebihan Kekurangan Investasi Jangka Pendek

- Ditulis Oleh

- Rio Quiserto

- 23 Desember 2021

Daftar Isi

Investasi jangka pendek adalah instrumen keuangan yang aman, resiko rendah serta likuid mudah ditarik, bertujuan untuk memenuhi tujuan keuangan dalam waktu dekat, seperti dana darurat, uang sekolah anak, uang muka rumah. Apa manfaat dan contoh produk investasi jangka pendek?

Tujuan keuangan setiap orang bisa berbeda - beda. Namun, satu yang jelas adalah terdapat tujuan keuangan yang dibutuhkan segera dalam jangka waktu sebentar lagi.

Dalam kondisi tersebut, instrumen keuangan investasi jangka pendek dibutuhkan. Masalahnya, tidak sedikit orang yang melakukan kesalahan dalam memilih jenis investasi untuk mencapai tujuan keuangan ini.

Kita akan bahas apa esensi instrumen keuangan jangka pendek, lalu contoh produk keuangan terkait yang bisa digunakan, serta tips agar investasi bisa memenuhi tujuannya.

Apa itu Investasi Jangka Pendek

Investasi jangka pendek adalah instrumen keuangan yang aman dengan resiko rendah dan punya likuiditas tinggi yang mudah untuk dicairkan, sementara masih memberikan tingkat keuntungan.

Apa sebenarnya perbedaan dengan jenis instrumen lain?

Kita perlu kembali, melihat tujuan dari investasinya. Tujuan umumnya adalah untuk dana darurat, uang muka rumah atau uang masuk anak sekolah.

Tujuan ini membutuhkan jenis investasi yang aman dan likuid. Return tidak menjadi fokus utama.

Contohnya, untuk dana darurat, kita butuh investasi yang bisa sewaktu - waktu dicairkan saat kondisi darurat dan nilai investasi aman. Bahaya sekali kalau saat dibutuhkan, investasi sedang anjlok atau tidak mudah ditarik.

Hal yang sama dengan uang masuk sekolah anak. Jumlah target dan tanggal dibutuhkan dari uang masuk sekolah sudah jelas, serta biasanya dibutuhkan dalam waktu relatif singkat.

Dalam kondisi ini, kita jelas butuh instrumen yang aman dan gampang diambil.

Apa Investasi Jangka Pendek Aman

Investasi jangka pendek aman, dengan syarat bahwa Anda sudah memahami risiko dan mengetahui izin dan regulasi yang diberikan oleh Otoritas Jasa Keuangan (OJK) dan Bank Indonesia (BI).

OJK dan BI bertindak sebagai pengawas yang melindungi kepentingan investor dan menjaga kestabilan pasar keuangan.

Dalam upaya melindungi masyarakat dari praktik investasi ilegal atau penipuan, OJK dan BI secara ketat mengatur dan mengawasi kegiatan investasi jangka pendek di Indonesia.

Pastikan Anda hanya berinvestasi melalui lembaga atau perusahaan yang terdaftar dan diawasi oleh OJK atau BI.

Tujuan dan Manfaat

Tujuan investasi jangka pendek adalah memenuhi tujuan keuangan jangka pendek dengan menyediakan instrumen yang aman, resiko investasi rendah serta gampang diambil, serta tetap bisa memberikan tingkat keuntungan. Fokus instrumen jangka pendek di keamanan dan resiko rendah dan bukan di tingkat keuntungan.

Manfaat investasi jangka pendek adalah sebagai berikut:

- Resiko Rendah. Investasi aman dengan return yang stabil dan tidak berfluktuasi.

- Likuiditas Tinggi. Investasi mudah diambil dan dicairkan setiap saat ketika dibutuhkan.

- Return Di Atas Inflasi. Keuntungan bukan menjadi faktor utama namun diharapkan bisa memberikan tingkat keuntungan diatas inflasi tahunan. Return di atas inflasi penting untuk memastikan nilai riil investasi tidak turun gara gara inflasi.

- Minimum investasi terjangkau. Rata - rata instrumen investasi jangka pendek menetapkan minimum jumlah setoran yang relatif kecil dan terjangkau. Bisa mulai dari Rp 100 ribu.

Contoh Produk

Kita sekarang masuk pada contoh produk keuangan yang masuk kategori investasi jangka pendek. Seperti yang sudah disampaikan sebelumnya bahwa fokusnya adalah resiko yang rendah dan bukaan tingkat keuntungan.

Jadi, untuk jenis investasi ini, kita rela mendapatkan return yang relatif kecil, selama resikonya rendah. Berikut ini adalah contoh produk tersebut:

1. Tabungan Rencana

Bank memiliki produk tabungan rencana atau tabungan berjangka. Jenis tabungan ini memiliki tingkat keamanan yang sama (dijamin LPS) dengan tabungan reguler, tapi menawarkan bunga lebih tinggi dari bunga tabungan reguler.

Dalam tabungan rencana, nasabah membuat kontrak dengan bank untuk menyetor secara rutin dalam jumlah tertentu selama masa yang disepakati.

Jika selama masa kontrak menabung, nasabah meninggal dunia, bank akan melanjutkan menyetor sampai masa kontrak berakhir. Ini karena ada proteksi asuransi yang diberikan secara gratis oleh bank.

Namun, dalam tabungan rencana, nasabah tidak bisa mencairkan setiap saat, tetapi harus menyelesaikan periode rencana tabungan yang sudah ditetapkan di awal saat kontrak dengan bank.

Jika tabungan rencana di break sebelum jatuh tempo, nasabah harus membayar denda.

Salah satu contoh produk ini adalah Tabungan Rencana Mandiri.

Setoran awal terjangkau, hanya Rp 100 ribu dan harus memiliki tabungan Mandiri. Tabungan rencana menerapkan jangka waktu menabung minimum 1 tahun. Tidak dilakukan setoran selama 3 bulan berturut –turut otomatis tabungan ditutup dan saldo dicairkan ke rekening awal.

Ketentuan bunga adalah Suku Bunga Mandiri Tabungan Tertinggi (SBMT) plus persentase tertentu (tergantung masa kontrak tabungan rencana). Misalnya, kontrak 1 sampai 4 tahun, bunga adalah SBMT + 0.50%. Pada saat tulisan ini dibuat, SBMT adalah 2.25%, sehingga bunga untuk tabungan rencana kontrak 1 sampai 4 tahun adalah 2.75% per tahun.

Penarikkan dana diperbolehkan setelah 1 tahun dan dibatasi paling banyak 30%. Biayanya Rp 100 ribu. Pengambilan diatas 30% dianggap berhenti.

Perlindungan asuransi diberikan gratis, tanpa pemeriksaan kesehatan, dengan pertanggungan maksimum setoran bulanan Rp 5 juta. Misalnya, nasabah memiliki setoran bulanan Rp 5.1 juta, maka hanya mendapat perlindungan sampai Rp 5 juta, sedangkan sisanya Rp 100 rb tidak ditanggung oleh asuransi.

2. Deposito Berjangka

Deposito adalah simpanan di bank selama jangka waktu tertentu untuk memperoleh bunga sebagai imbal hasil.

Bedanya dengan tabungan, deposito tidak bisa ditarik setiap saat. Ada jangka waktu penempatan uang di deposito yang disepakati deposan dengan bank sejak awal.

Itu sebabnya deposito kerap disebut juga sebagai Deposito Berjangka.

Fitur Deposito Berjangka yang umum, antara lain adalah:

- Jangka waktu deposito mulai 1 bulan sampai paling lama 12 bulan

- Bunga saat ini di 2.5% sampai 3% setahun

- Bunga deposito dikenakan pajak 20%

- Mata uang deposito bisa Rupiah atau valuta asing

Riset Manulife Investasi selama beberapa tahun menunjukkan bahwa masyarakat di Indonesia masih memilih deposito sebagai instrumen utama untuk menempatkan uang mereka.

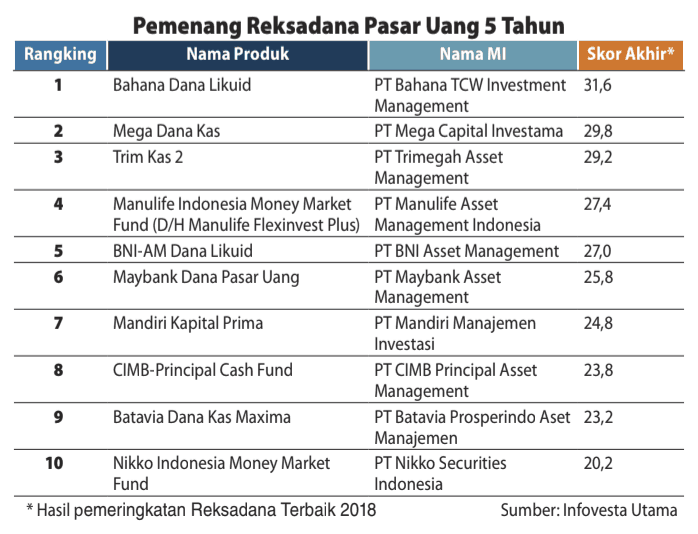

3. Reksadana Pasar Uang

Reksadana Pasar Uang bertujuan memberikan keuntungan yang menarik melalui investasi pada instrumen pasar uang serta menurunkan tingkat risiko melalui diversifikasi penempatan di instrumen pasar uang yang dipilih secara selektif. Dan juga bertujuan memberikan tingkat likuiditas yang tinggi untuk memenuhi kebutuhan dana dalam waktu yang singkat.

Reksadana pasar uang melakukan investasi 100% (seratus persen) pada instrumen Pasar Uang. Jenis instrumen yang sangat aman.

Portofolio Instrumen Pasar Uang terdiri atas Deposito Berjangka, Sertifikat Deposito (Negotiable certificates of Deposit), Surat Berharga Pasar Uang, Surat Pengakuan Hutang, Sertifikat Bank Indonesia, Surat Berharga Komersial (Commercial Paper) yang telah diperingkat oleh perusahaan pemeringkat efek, Obligasi yang jatuh temponya kurang dari 1 (satu) tahun dan instrumen pasar uang lainnya.

Reksadana ini cocok untuk pemodal yang menginginkan keuntungan stabil karena resikonya kecil tapi hasil yang diperoleh bisa lebih tinggi ketimbang deposito.

Minimum investasi di Reksadana Pasar Uang sangat terjangkau. Bisa mulai dari Rp 100 ribu.

4. Obligasi Negara ORI

ORI kepanjangan Obligasi Ritel Indonesia adalah salah satu jenis Surat Berharga Negara (SBN) yang diterbitkan Pemerintah Indonesia. Bunga ORI tinggi diatas rata rata bunga deposito dan return Reksadana pasar uang, serta sangat aman karena diterbitkan oleh Pemerintah Republik Indonesia.

Ritel itu dimaksudkan untuk menunjukkan bahwa sasaran pemerintah atas pembeli ORI adalah masyarakat umum, masyarakat kebanyakkan, yang membutuhkan alternatif investasi.

Minimum investasi ORI ditetapkan pemerintah sebesar Rp 1,000,000 sd Rp 5,000,000 dan selanjutnya kelipatan dari Rp 1 juta sd Rp 5 juta.

Dari tenor ORI yang selama ini sudah diterbitkan pemerintah, tenor tercepat adalah 3 tahun dan paling lama 5 tahun.

Informasi tenor menjadi sangat penting karena investasi ORI paling bagus Anda pegang sampai jatuh tempo dan tidak menjual sebelumnya, agar bisa menikmati bunga kupon yang sudah ditetapkan di depan.

Bunga obligasi ini bisa berbeda - beda tergantung seri obligasi yang diterbitkan oleh pemerintah. Yang jelas kupon ORI lebih tinggi dari bunga deposito.

Pajak yang dikenakan atas kupon ORI adalah Pajak Penghasilan (PPh) final sebesar 15%. Tingkat pajak ini lebih rendah dibandingkan dengan pajak atas deposito sebesar 20%

Setiap bulan, Pemerintah Republik Indonesia akan membayar bunga kepada pemegang ORI.

Jadi, ORI bisa menjadi sumber passive income. Paling tidak 3 tahun atau lebih, tergantung tenor obligasi pemerintah.

5. Tabungan dan Deposito Valas

Tabungan Dollar adalah investasi dollar yang paling dikenal dan paling aman. Mudah sekali membukanya lewat aplikasi mobile banking atau datang langsung ke kantor cabang bank.

Tidak hanya dollar, valuta asing lain, seperti SGD, AUD, EUR, JPY, CAD, HKD, GBP, CHF, CNY, NZD, bisa dibuka tabungan.

Minimum saldo saat pembukaan rekening tabungan adalah US$ 100 dengan saldo minimum US$ 50.

Namun, return tabungan dollar dibandingkan instrumen investasi dollar lainnya adalah paling rendah. Hal ini sejalan dengan resiko tabungan dollar yang sangat rendah.

Tabungan dollar cocok buat kita yang butuh likuiditas dollar cukup tinggi. Bisa menyimpan dan menarik dollar dimana saja secara mudah dan cepat.

Disamping itu, resiko tabungan dollar juga sangat rendah. Pas buat kita yang memprioritaskan keamanan dalam berinvestasi.

Sementara, deposito dollar adalah deposito dalam valas. Sekarang buka deposito dollar cukup dilakukan lewat aplikasi mobile banking. Tidak harus lagi datang ke cabang bank.

Pilihannya juga bukan hanya dollar, tetapi juga mata uang lain.

Deposito dollar menawarkan bunga lebih tinggi dibandingkan tabungan dollar. Meskipun deposito tidak bisa ditarik setiap saat.

Minimum penempatan: setara dengan US$2.000 dengan Tenor: 1, 2, 3, 6, dan 12 bulan.

Deposito dollar cocok buat mereka yang ingin menikmati return lebih tinggi dari tabungan dengan resiko yang rendah, tetapi siap menempatkan uang dollarnya selama beberapa lama di bank.

Disamping itu, nilai minimum penempatan di deposito dollar lebih tinggi dibandingkan di tabungan dollar.

Kelebihan Investasi Jangka Pendek

Investasi jangka pendek memiliki beberapa kelebihan yang dapat menjadi alasan mengapa orang memilih jenis investasi ini, yaitu:

1. Likuiditas yang Tinggi

Investasi jangka pendek cenderung memiliki likuiditas yang tinggi, artinya Anda dapat menarik dana kapan saja tanpa dikenakan biaya atau sanksi.

2. Potensi Keuntungan yang Cepat

Tujuan utama dari investasi jangka pendek adalah untuk menghasilkan keuntungan dalam waktu yang relatif singkat.

Ini berarti bahwa Anda dapat melihat pengembalian dalam waktu yang relatif cepat, biasanya dalam beberapa bulan hingga satu tahun.

3. Risiko yang Lebih Rendah

Investasi jangka pendek cenderung memiliki risiko yang lebih rendah daripada investasi jangka panjang.

Hal ini disebabkan oleh jangka waktu investasi yang singkat, sehingga Anda memiliki waktu yang lebih sedikit untuk terkena fluktuasi harga yang signifikan.

Kekurangan Investasi Jangka Pendek

Selain kelebihan, investasi jangka pendek juga memiliki kekurangan yang perlu diperhatikan, yaitu:

1. Potensi Keuntungan yang Lebih Rendah

Jika dibandingkan dengan investasi jangka panjang, investasi jangka pendek cenderung memberikan potensi keuntungan lebih rendah.

Ini disebabkan oleh jangka waktu investasi yang singkat, sehingga potensi pengembalian yang dihasilkan cenderung lebih rendah.

2. Biaya Transaksi yang Lebih Tinggi

Biaya transaksi untuk investasi jangka pendek cenderung lebih tinggi dibandingkan dengan investasi jangka panjang.

Hal ini disebabkan oleh frekuensi transaksi yang lebih tinggi dalam investasi jangka pendek.

3. Tidak Cocok untuk Tujuan Keuangan Jangka Panjang

Investasi jangka pendek cenderung tidak cocok untuk tujuan keuangan jangka panjang, seperti pensiun atau pendidikan anak.

Untuk tujuan tersebut, investasi jangka panjang seperti reksa dana atau saham bluechip dapat menjadi pilihan yang lebih baik.

Bagikan Melalui

Daftar Isi