Silakan masukkan kata kunci pada kolom pencarian

Resiko Gagal Bayar Gadai BPKB, Penarikan Motor, BI Checking SLIK OJK

- Ditulis Oleh

- Rio Quiserto

- 31 Desember 2024

Daftar Isi

Bagaimana penagihan nasabah gagal bayar cicilan gadai BPKB motor mobil ? Kapan motor atau mobil akan ditarik oleh debt collector lapangan ?

Penagihan dan khususnya eksekusi penarikan kendaraan menjadi bagian penting dalam proses gadai BPKB di leasing dan multifinance.

Semua orang yang mengambil pinjaman dengan gadai BPKB wajib paham soal ini. Karena jika nanti punya tunggakan, pasti akan menghadapi proses penagihan.

Penagihan Gadai BPKB

Proses collection nasabah pinjaman gadai BPKB dilakukan dengan proses berikut ini:

| Langkah Collection Penagihan Gadai BPKB | Kapan Dilakukan |

|---|---|

| SMS Blast ke Nasabah | Telat Bayar 1 Hari ( OD 1) |

| Telepon Reminder oleh Desk Collection | Telat Bayar 1 Hari - 3 Hari ( OD 1 - 3) |

| Penagihan oleh Tim Internal Leasing | Telat Bayar 4 Hari - 30 Hari |

| Proses Penagihan dan atau Penarikan Motor, Barang oleh petugas internal Leasing (Remedial Officer) dengan menggunakan ST dan BASTB | Telat Bayar 31 Hari - 60 Hari (2 bulan) |

| Penagihan dan atau Penarikan oleh Eksternal dengan menggunakan SK dan BASTB | Telat Bayar 61 Hari - 120 Hari |

| Proses Pencetakan dan Pengiriman Surat Peringatan dan Cetak langsung oleh Kantor Cabang | Dikirim saat telat bayar 7, 14 dan 21 hari. Dikirim warning letter sebanyak 3 kali. |

| Proses Repo, pick-up, Somasi, dan ET | Dilakukan dalam proses penagihan, dengan waktu sesuai kebutuhan. |

| Program Restruktur dan Rehab Collection | Tersedia untuk case by case. |

Penagihan dimulai dengan reminder dan telepon ke nasabah. Secara bersamaan, leasing mengirimkan juga surat peringatan sebanyak 3 kali di hari keterlambatan 7, 14 dan 21 hari.

Surat peringatan ini penting sebagai dasar hukum ketika nanti leasing harus melakukan repo atau penarikkan kendaraan. Wajib pihak leasing memberikan peringatan tertulis terlebih dahulu sebelum dilakukan penarikan kendaraan.

Setelah proses telepon, leasing akan menggunakan tim internal untuk melakukan penagihan ke nasabah. Bisa lewat kunjungan ke rumah atau kantor nasabah.

Jika proses penagihan tidak berhasil, tim internal leasing akan pindah fokus pada penarikkan motor di hari 31 keterlambatan. Penagihan tetap dilakukan dalam tahap ini, namun jika motor ditemukan dan debitur tidak melunasi, maka kendaraan akan ditarik.

Penarikan kendaraan oleh tim internal leasing dilakukan dengan menggunakan Surat Tugas (ST) dan Berita Acara Serah Terima Barang (BASTB).

Sampai hari ke 30 keterlambatan, proses penagihan dan penarikan kendaraan dilakukan oleh tim internal di leasing.

Setelah lewat di hari ke 31 keterlambatan, proses penagihan dan penarikan diserahkan ke tim eksternal atau DC debt collector lapangan. Fokus eksternal pada penarikkan kendaraan.

Penarikan kendaraan oleh tim eksternal DC Debt Collector Lapangan dilakukan dengan menggunakan Surat SK dan Berita Acara Serah Terima Barang (BASTB).

Gagal Bayar Gadai BPKB dan Penarikan Motor Mobil

Satu hal yang membedakan pinjaman gadai BPKB dengan jaminan motor mobil di finance atau leasing dengan pinjaman KTA atau pinjol adalah adanya proses penarikkan kendaraan di leasing.

Di leasing, proses repossession atau penarikan kendaraan merupakan bagian krusial dalam proses pinjaman.

Karena dari hasil repo kendaraan atas tagihan yang menunggak, leasing bisa mengurangi kerugian karena kredit macet.

Kendaraan yang ditarik akan dijual secara lelang dan hasil lelang akan diambil oleh leasing untuk menutupi sisa pokok pinjaman.

Leasing mengambil segmen pasar yang lebih beresiko dari bank. Kredit dengan sistem Gadai BPKB di leasing diberikan dengan persyaratan lebih mudah, proses lebih cepat, dengan bunga lebih tinggi.

Untuk leasing bisa memitigasi risiko dengan optimal maka perlu melakukan penarikan kendaraan secara cepat saat nasabah menunggak, agar kendaraan bisa segera dijual untuk menutupi kerugian.

Itu sebabnya proses penagihan di leasing memfokuskan pada pencarian kendaraan, terutama saat nasabah dilihat sudah tidak kooperatif lagi.

Dasar hukum untuk leasing bisa melakukan eksekusi penarikan kendaraan adalah:

- UU No. 42 Tahun 1999 Tentang Fidusia

- PMK No. 130/PMK.010/2012 Tentang Pendaftaran Jaminan Fidusia Bagi Perusahaan Pembiayaan Yang Melakukan Pembiayaan Konsumen Untuk Kendaraan Bermotor Dengan Pembebanan Jaminan Fidusia

- Peraturan Kapolri No. 8 Tahun 2011 Tentang Pengamanan Eksekusi Jaminan Fidusia

Pasal 29 (1) UU No. 42/ 1999 Apabila Debitor atau Pemberi Fidusia cidera janji, eksekusi terhadap benda yang menjadi objek jaminan Fidusia dapat dilakukan dengan cara :

- Pelaksanaan titel Eksekutorial oleh Penerima Fidusia

- Penjualan Benda yang menjadi objek jaminan Fidusia

- Penjualan dibawah tangan yang dilakukan berdasarkan kesepakatan Pemberi dan Penerima

Pasal 30 UU No. 42/1999: Pemberi Fidusia wajib menyerahkan Benda yang menjadi objek jaminan Fidusia dalam rangka pelaksanaan eksekusi jaminan Fidusia

Lelang Tarikan Motor Mobil di Leasing

Apa yang leasing akan lakukan terhadap motor hasil tarikan ?

Seperti disebutkan diatas bahwa tujuan penarikkan motor adalah mengurangi kerugian akibat nasabah yang gagal bayar.

Jadi, kendaraan hasil tarikan akan dilelang oleh leasing.

Namun, sebelum di lelang, berlaku ketentuan bahwa leasing harus menunggu beberapa hari, biasanya 7 hari, untuk memberi kesempatan kepada debitur menebus kendaraan yang sudah ditarik.

Jika setelah 7 hari, debitur tidak menebus dengan melunasi tagihan, leasing akan melakukan penjualan lelang kendaraan tarikan tersebut.

Lelang dilakukan dengan kerjasama dengan balai lelang negara. Tujuannya agar proses lelang berjalan transparan.

Hasil penjualan lelang kendaraan yang ditarik akan digunakan untuk melunasi kewajiban debitur. Jika, ternyata ada kelebihan dari hasil lelang atas kewajiban hutang, sisanya dikembalikkan ke debitur.

Kelebihan Penjualan atas barang tarikan atau Kelebihan Klaim Asuransi, dibandingkan dengan jumlah Kewajiban Nasabah, sesuai ketentuan UU No 42 Tahun 1999 tentang Jaminan Fidusia Pasal 34, dan juga telah tercantum dalam Syarat-syarat Sahnya Perjanjian Pasal 14 butir h bahwa atas kelebihan hasil penjualan unit, wajib dikembalikan kepada konsumen.

Kapan Debt Collector DC Lapangan Gadai BPKB ke Rumah

Debt Collector DC atau eksternal jelas digunakan oleh perusahaan leasing. Hal ini khususnya setelah nasabah menunggak cukup lama dan diputuskan untuk menarik kendaraan.

DC lapangan ini wajib patuh pada kode etik yang telah ditentukan oleh APPI - Asosiasi Perusahaan Pembiayaan Indonesia, sebagai berikut:

- Setiap Collector memiliki Kewajiban untuk mentaati, menjunjung tinggi tata cara, mekanisme, prosedur dan kualitas pelaksanaan kegiatan kerja serta penagihan terhadap nasabah sesuai dengan ketentuan yang berlaku dari Pemberi Kerja/Tugas

- Menjaga nama baik dan citra Perusahaan Pemberi kerja/Tugas

- Mentaati seluruh Mekanisme dan Prosedur yang berlaku dari Perusahaan Pemberi Kerja/Tugas

- Mentaati seluruh Undang undang dan Hukum yang berlaku baik lingkup Nasional maupun Daerah

- Wajib memberikan pelayanan terbaik kepada Nasabah

- Bersikap hormat dan tidak menunjukkan sikap arogan karena kewenangan

- Melaporkan mengenai perkembangan pelaksanaan tugasnya

- Senantiasa menghindarkan diri dari perbuatan tercela yang dapat merusak citra perusahaan, dengan tidak melakukan tindakan-tindakan berupa:

- Bertutur kata kasar dan bernada kemarahan

- Menyalahi dan atau menyimpang dari prosedur kerja

- Merendahkan harkat dan martabat manusia

- Wajib menyerahkan Surat Kuasa/Tugas, apabila jangka waktunya telah berakhir, atau setelah Debitur yang menunggak telah melunasi tunggakannya, atau menyerahkan barang jaminan

- Menyerahkan barang jaminan secara utuh/lengkap yang berhasil diserah terimakan Maximal 1 x 24 jam

- Atas penyerahan barang jaminan yang berhasil diserahterimakan maka harus ditandatangani Berita Acara Serah Terima Kendaraan Bermotor (“BASTKB”) sebagaimana dilampirkan pada Perjanjian

- Harus mendapat persetujuan dari Pemberi Kerja/Tugas apabila Debitur yang menunggak mengajukan penawaran/Negosiasi

Syarat dan Ketentuan Fidusia

Fidusia penting dipahami karena menjadi dasar dalam proses penarikkan motor di leasing.

Apa itu Fidusia ?

Fidusia adalah pengalihan hak kepemilikan suatu benda atas dasar kepercayaan dengan ketentuan bahwa benda yang hak kepemilikannya dialihkan tersebut tetap dalam penguasaan pemilik benda.

Status kepemilikan barang sebelum didaftarkan jaminan fidusianya milik debitur, setelah didaftar fidusianya hak kepemilikannya beralih kepada kreditur.

Lahirnya Fidusia adalah bersamaan dengan pendaftaran pada buku daftar fidusia (juga bersamaan dengan tanggal terimanya permohonan pendaftaran).

Bab V Pasal 29-34 UU Jaminan Fidusia menetapkan bahwa Sertifikat Jaminan Fidusia mempunyai kekuatan eksekutorial yang sama dengan putusan pengadilan yang telah memperoleh kekuatan hukum tetap sehingga penerima fidusia dapat langsung melaksanakan eksekusi atas objek jaminan fidusia tanpa melalui pengadilan.

Fidusia diatur dalam UU Fidusia No 42 Tahun 1999 tentang Jaminan Fidusia.

Penjelasan Pasal 30 UU No 42 Tahun 1999 “ Dalam hal Pemberi Fidusia tidak menyerahkan Benda yang menjadi objek Jaminan Fidusia pada waktu eksekusi dilaksanakan. Penerima Fidusia berhak mengambil Benda yang menjadi objek Jaminan Fidusia dan apabila perlu dapat meminta bantuan pihak yang berwenang”.

Dalam implementasi, PERKAP NO 8 TAHUN 2011 “PENGAMANAN EKSEKUSI JAMINAN FIDUSIA” menjelaskan secara lebih operasional soal persyaratan saat kendaraan akan ditarik.

Persyaratan pengamanan adalah:

- ada pengajuan permohonan secara tertulis;

- permohonan memiliki akta jaminan fidusia;

- jaminan fidusia terdaftar di kantor pendaftaran fidusia;

- memiliki sertifikat jaminan fidusia;

- jaminan fidusia berada di wilayah negara republik indonesia

Keringanan Denda, Restrukturisasi Pinjaman Gadai BPKB

Dalam proses penagihan, leasing bisa memberikan keringanan denda atau restrukturisasi pinjaman.

Nasabah harus mengajukan permohonan keringanan denda atau restrukturisasi pinjaman untuk bisa mendapatkan keringanan dalam angsuran.

Umumnya, tidak semua pengajuan akan disetujui. Hal ini akan berjalan case by case basis.

Gadai BPKBMasuk BI Checking, SLIK OJK

Analisa kami menemukan bahwaGadai BPKB masuk dalam laporan BI Checking. Itu artinya kalau kita sedang dan pernah punya pinjaman disini, maka catatan pembayaran tercatat di BI Checking.

Jika menunggak cicilan pembayaran, laporan tersebut akan tampil di BI Checking. Pihak lain bisa melihat bagaimana kinerja pembayaran kita selama ini.

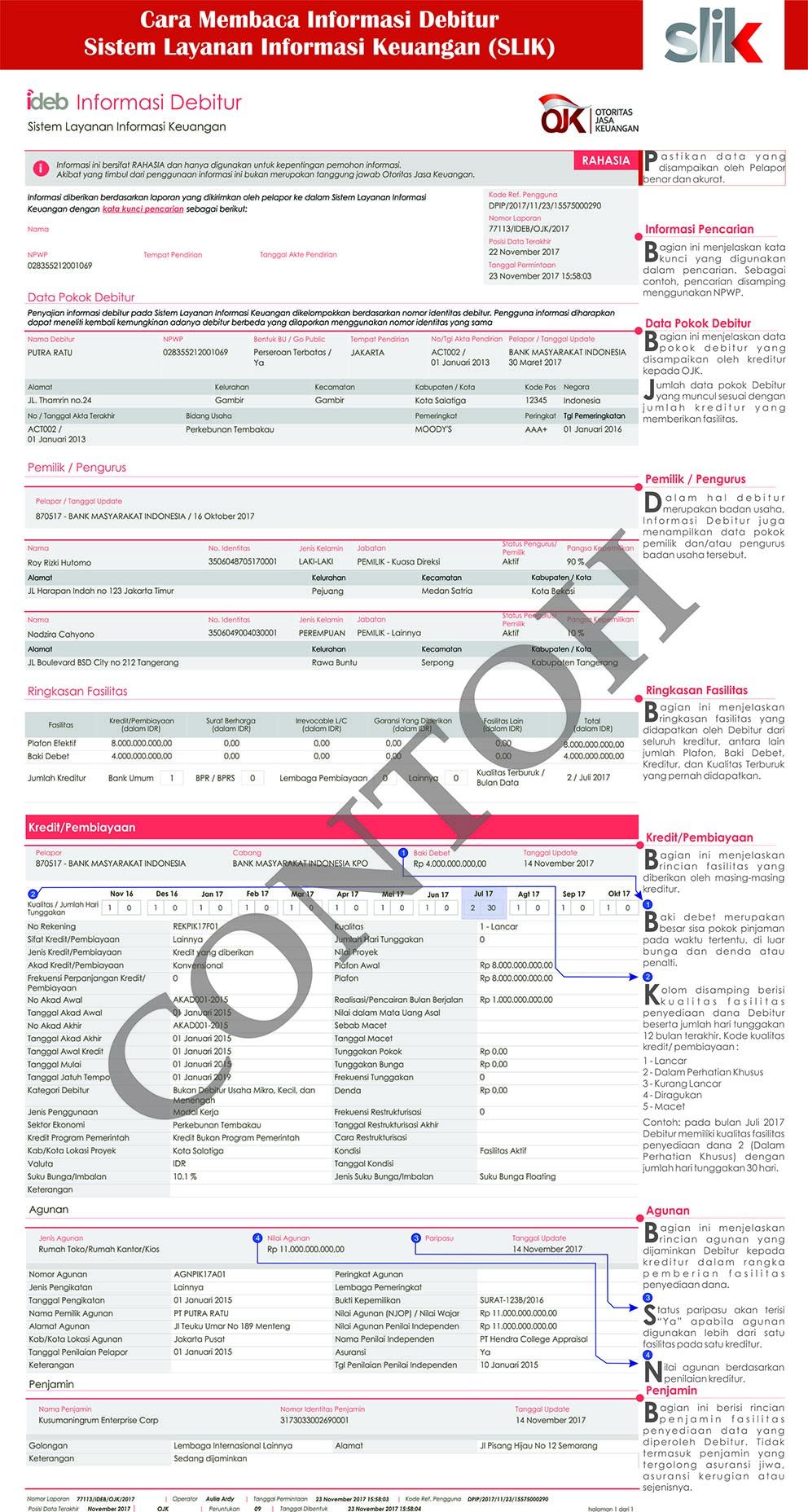

Bagaimana membaca laporan BI Checking atau sekarang dikenal sebagai SLIK OJK tersebut ?

Bagus atau tidaknya catatan pembayaran diGadai BPKB ditentukan dari skala kolektibilitas kredit, yaitu:

1. Kolektibilitas 1 (Lancar)

Biasa disebut Kol 1, artinya kita selalu bayar cicilan tepat waktu atau selalu bayar cicilan sebelum jatuh tempo tiap bulan.

2. Kolektibilitas 2 atau DPK (Dalam Perhatian Khusus)

Biasa disebut Kol 2, artinya kita telat bayar cicilan lewat dari tanggal jatuh tempo atau sampai 90 hari dari tanggal jatuh tempo.

3. Kolektibilitas 3 (Kurang Lancar)

Biasa disebut Kol 3, artinya kita telat bayar cicilan lebih dari 90 hari sampai 120 hari (3–4 bulan) dari tanggal jatuh tempo.

4. Kolektibilitas 4 (Diragukan)

Biasa disebut Kol 4, artinya kita telat bayar cicilan lebih dari 120 hari sampai 180 hari dari tanggal jatuh tempo.

5. Kolektibilitas 5 (Macet)

Biasa disebut Kol 5, artinya kita telat bayar cicilan lebih dari 180 hari.

Nah, dari ke-5 skala tersebut, kita akan masuk ke kelompok mana, berdasarkan hasil pembayaran dileasing.

Kenapa Gadai BPKB Dilaporkan

Gadai BPKB diberikan oleh perusahaan leasing atau multifinance yang punya kewajiban melaporkan semua pinjaman yang mereka berikan ke OJK.

Implikasi LaporanGadai BPKB di BI Checking, SLIK OJK

Kalau BI Checking masuk Kol 2, biasanya lamaran kita sudah ditolak oleh HR, tapi, ada juga yang memberikan kebijakan bahwa kita bisa diminta membereskan dulu status Kol 2 nya, yaitu dengan melakukan pelunasan dulu. Tergantung kebijakan masing-masing HR.

Kalau statusnya Kol 3, Kol 4 atau Kol 5, lamaran kerja sudah jelas pasti ditolak oleh HR.

Jadi, status blacklist itu tergantung instansi yang bersangkutan, apakah blacklistnya mulai dari kol 2, 3, 4, atau 5.

Selain urusan pekerjaan, laporan BI Checking yang buruk akan membuat pengajuan kredit menjadi sulit. Bank biasanya akan menolak calon debitur dengan status Kol 3, 4 atau 5.

Contoh Laporan Debitur di SLIK OJK

Berikut ini adalah contoh laporan SLIK OJK yang akan memuat informasi soal nasabah yang mengambil pinjaman dengan statusnya:

Tips agar Laporan BI Checking Bersih

Lunasi semua tagihan gadai BPKByang tertunggak. Meskipun tidak harus melunasi semua hutang pokoknya.

Misalnya, total sisa pokok pinjaman Rp 10 juta, sementara cicilan tertunggak Rp 2 juta. Maka, kita cukup membayar Rp 2 juta agar laporan di BI Checking bersih.

Jadi, kata kuncinya adalah “tagihan yang tertunggak”. Tagihan yang sudah jatuh tempo dan kita belum melunasinya.

Selama tidak ada tagihan tertunggak, nama kita akan bersih di BI Checking, meskipun pinjaman belum lunas.

Pastikan membayar angsuransebelum jatuh tempo pembayarannya, data akan dilaporkan ke BI Checking dengan status menunggak.

Jika dirasa cicilan bulanan berat atau sedang ditimpa musibah, kita bisa mengajukan restrukturisasi untuk mengurangi beban cicilan, dengan memperpanjang tenor atau minta diskon bunga.

Cara Membersihkan Nama di BI Checking Akibat Tunggakan

Langkah membersihkan nama akibat tunggakan gadai BPKB adalah sebagai berikut:

a. Cek DataPinjaman di SLIK OJK

Ada dua cara untuk mengecek SLIK, Online dan Offline, tapi kami sarankan lebih baik offline, karena lebih cepat.

- Datang ke kantor OJK terdekat, kita minta cetak/print SLIK (Sistem Layanan Informasi Keuangan), dulu namanya BI Checking sekarang namanya SLIK.

- Sampaikan bahwa "mau mengajukan permohonan cetak SLIK", bisa print di tempat, tapi jangan lupa minta softcopynya untuk dikirim ke email pribadi sebagai data backup.

- Untuk permohonan cukup bawa KTP saja. Kalau wilayah Jakarta, kantor OJK di Jl.MH.Thamrin.

- Jangan lupa berpakaian formal

b. Cek Status di Lembar SLIK OJK

Ada berapa banyak tunggakan tagihan PayLater yang belum dibayar? Kita bisa lihat di dalam laporan SLIK tersebut.

Jika belum mengerti cara baca laporan SLIK, kita bisa minta bantuan ke staff OJK untuk konsultasi.

c. Lakukan Pelunasan Tagihan Tertunggak

Kita bisa melihat sisa tagihan tertunggakberdasarkan laporan BI Checking / SLIK OJK tersebut.

Segera lakukan pelunasan.

d. Minta Bukti Surat Lunas

Jika sudah melunasi tagihan, jangan lupa minta "Surat Lunas" dari leasing yang bersangkutan.

e. Pantau Kembali BI Checking SLIK OJK

Perhatikan apakah status Kol mengalami perubahan. Jika belum ada perubahan, kita bisa mengajukan komplain ke leasing.

PihakLeasingwajib menyampaikan kondisi nasabah terkini ke laporan BI Checking /SLIK OJK.

Jika kondisi nasabah di laporan tidak sesuai dengan kenyataan, tugas UATAS memperbaiki laporan tersebut ke OJK.

f. Tanyakan ke OJK Kembali

Konfirmasikan ke OJK bahwa kita telah menuntaskan kewajiban kredit. Lalu tunggu sampai BI Checking/SLIK dinyatakan benar-benar bersih.

Bagikan Melalui

Daftar Isi

Komentar (0 Komentar)