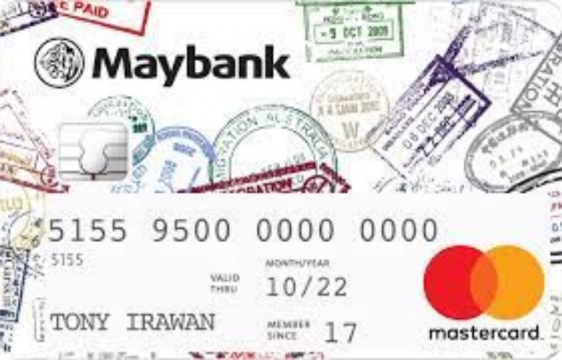

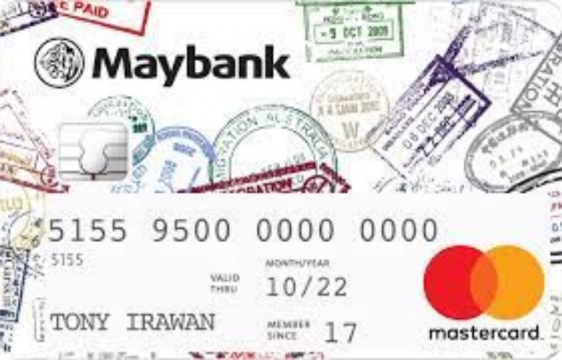

Iuran Tahunan

Rp 180.000

Cashback

0 %

- Guaranteed Low Exchange Rate

- 0% up to 12 Months Installment

- Travel Accident Insurance

Perlengkapan perjalanan Anda untuk keliling dunia.

Jika Nasabah ingin menutup Maybank Kartu Kredit, pastikan seluruh kewajiban Nasabah telah diselesaikan. Proses penutupan kartu kredit maksimal 3 (tiga) hari kerja sejak diterimanya permohonan penutupan atau tanggal diterimanya seluruh kewajiban.

Hubungi Maybank Customer Care 1500611 atau +622178869811 (dari luar negeri) untuk informasi lebih lanjut terkait pengajuan perubahan data alamat, nomor Handphone maupun pembatalan/penutupan Maybank Kartu Kredit.

Perlengkapan perjalanan Anda untuk keliling dunia.

Garansi nilai tukar kurs rendah untuk travelling maupun belanja online dengan mata uang asing.

Ubah transaksi menjadi cicilan 0% untuk transaksi di hotel, airlines, travel, dan di luar negeri.

Perlindungan asuransi perjalanan hingga Rp1 miliar untuk penerbangan ke luar negeri.

Traveling semakin nyaman dengan asuransi ketidaknyamanan perjalanan hingga Rp10 juta.

Nikmati bebas iuran bulanan untuk 24 bulan pertama

Berikut ini adalah daftar kerugian dalam menggunakan kartu kredit Maybank White Card.

Tidak mudah mengajukan kartu kredit. Persyaratannya banyak dan cukup ketat.

Dan persyaratan tersebut dikontrol oleh Bank Indonesia. Bank penerbit kartu wajib patuh dengan ketentuan tersebut

Beberapa ketentuan dan persyaratan pokok pengajuan kartu kredit adalah:

Sejumlah penelitian di luar negeri menemukan bahwa orang berbelanja dengan pembayaran tunai dan pembayaran kartu kredit, punya perilaku berbelanja yang berbeda.

Belanja dengan kartu kredit cenderung membuat orang lebih boros dibandingkan belanja dengan membayar tunai.

Kenapa ?

Menurut penelitian tersebut, saat membayar tunai, orang merasakan ‘pengorbanan’, dengan mengeluarkan uang secara fisik. Sementara, saat membayar dengan kartu kredit, orang tidak merasakan berkorban dengan melakukan pembayaran, sehingga membuat berbelanja lebih konsumtif.

Kontrol yang lemah dari pemegang kartu, bisa membuat belanja dengan kartu kredit menjadi meningkat diluar kendali. Saat menggunakan tidak terasa, tapi begitu menerima tagihan, orang kaget tidak menyangka bahwa pemakaian mereka sedemikian tinggi.

Saya banyak bertemu teman, yang secara finansial punya penghasilan bagus, tetapi punya hutang kartu kredit tidak kecil. Boleh dikatakan mereka terjebak hutang kartu kredit.

Setelah dicek, kebiasan mereka untuk belanja dengan kartu kredit secara berlebihan tanpa terkendali.

Orang kerap berpikir bahwa dengan membayar minimum payment tagihan maka itu sudah cukup. Padahal hal tersebut kurang tepat.

Bank memang menetapkan bahwa jumlah minimum pembayaran nasabah kartu, sesuai dengan Peraturan Bank Indonesia (PBI). PBI menetapkan bahwa “Persentase minimum pembayaran oleh Pemegang Kartu Kredit paling kurang sebesar 10% (sepuluh persen) dari total tagihan”.

Namun, nasabah yang hanya membayar minimum payment akan masuk dalam jebakan bunga berbunga. Jumlah tagihan tidak akan berkurang walau nasabah bayar minimum payment.

Kenapa ? Karena bunga kartu kredit dihitung dari sisa pokok pinjaman. Jika membayar minimum payment, porsi pokok hanya berkurang sedikit sekali (sebagian besar untuk membayar bunga).

Ini dengan asumsi bahwa mereka yang membayar minimum tadi, tidak menggunakan kartunya lagi sampai tagihan lunas. Kalau kartu masih dipakai untuk belanja dan bayar minimum pula, hutang sudah pasti tidak akan lunas.

Di era digital dan internet sekarang, penggunaan kartu kredit untuk melakukan transaksi online menjadi masif. Hampir semua transaksi online membutuhkan kartu kredit.

Efek negatifnya adalah banyak data kartu kredit yang dibobol. Orang jadi banyak mengalami kerugian dari transaksi yang tidak sah.

Meskipun bank penerbit sudah menerapkan sejumlah langkah perlindungan security untuk melindungi data, seperti kewajiban PIN dan 3D secure, namun banyak kejadian kebobolan justru datang dari keteledoran pemegang kartu kredit. Misalnya, pemberian akses dan data kartu kepada orang tidak dikenal.

Orang yang punya kartu kredit perlu punya kedisiplinan dalam menjaga data dan akses. Apalagi di era serba digital saat ini.

| Persyaratan Umum untuk Karyawan: |

|

| Persyaratan Umum untuk Pengusaha: |

|

| Persyaratan Umum untuk Professional: |

|

| Dokumen untuk Karyawan |

|

| Dokumen untuk Pengusaha |

|

| Dokumen untuk Professional |

|

| Jenis Biaya | Biaya |

| Suku Bunga Belanja Retail | 1,75% per bulan |

| Suku Bunga Tarik Tunai di ATM | 1,75% per bulan |

| Biaya Tarik Tunai di ATM dengan minimum | 6% dari nilai transaksi Rp100 ribu |

| Biaya Keterlambatan dengan minimum dengan maksimum | 1% dari tagihan Rp75 ribu Rp100 ribu |

| Biaya Kenaikan Credit Limit Sementara Permanen | Rp25 ribu per pengajuan Rp50 ribu per pengajuan |

| Biaya Over Limit | Rp150 ribu |

| Biaya Kartu Hilang / Penggantian Kartu | Rp75 ribu per kejadian |

| Biaya Dispute | Rp30 ribu per kejadian |

| Biaya Lembar Tagihan e-Billing | Gratis |

| Biaya Lembar Tagihan Hardcopy | Rp15 ribu per pencetakan |

| Biaya Cetak Ulang Lembar Tagihan | Rp30 ribu per pencetakan |

| Biaya Salinan Transaksi 12 Bulan Terakhir | Rp300 ribu per pencetakan |

| Biaya Permintaan Copy Sales Draft | Rp50 ribu per pencetakan |

| Biaya Notifikasi | Rp5 ribu |

| Biaya Proses X-Cash | Rp20 ribu per pencairan |

| Biaya Proses X-Pay Just Call / Click | Rp20 ribu per transaksi |

| Biaya Proses Balance Conversion | Rp20 ribu per transaksi |

| Biaya Transfer Out Pencairan X-Cash | Rp25 ribu per transfer |

| Biaya Transfer Out Kelebihan Saldo Kartu Kredit | Rp50 ribu per transfer |

| Biaya Pelunasan Dipercepat untuk Cicilan | Rp300 ribu per transaksi |

| Biaya Konversi TREATS Points ke Mileage ke Non Mileage | Rp20 ribu per penukaran Rp10 ribu per penukaran |

| Biaya Penggunaan Priority Pass | USD27 per transaksi |

| Biaya Administrasi Saldo Kredit (diberlakukan setelah 30 hari kartu ditutup) | Rp25 ribu per bulan |

| Biaya PLN | Rp5 ribu per nomor ID yang didaftarkan |

| Biaya Telkom | Rp2 ribu per nomor ID yang didaftarkan |