Silakan masukkan kata kunci pada kolom pencarian

Cara Analisa Fundamental Saham Buat Pemula

- Ditulis Oleh

- Rio Quiserto

- 4 Mei 2020

Daftar Isi

Analisa saham secara fundamental adalah cara berinvestasi di pasar modal yang mendatangkan keuntungan, aman dan jaminan hidup tenang. Sayangnya, banyak yang tidak paham soal fundamental saham dan memilih jalan yang salah. Saya mengumpulkan 10 catatan soal cara melakukan analisa saham secara fundamental agar untung dalam jangka panjang.

Harga saham hancur, IHSG anjlok dalam sekali.

Itu yang terjadi di awal 2020! Kejadian yang tidak akan pernah dibayangkan terjadi.

Hantaman pandemi virus Covid-19 membuat pasar saham di seluruh dunia luluh lantak.

Dalam kondisi ekonomi dan pasar saham sedang bergejolak hebat ini, banyak orang buru - buru meninggalkan investasi ini.

Menjual sahamnya!

Seorang teman menjual 90% investasi sahamnya, ketakutan melihat harga saham yang seolah turun tanpa dasar.

Apa yang Anda harus lakukan, dalam situasi ini, baik jika Anda sudah menjadi investor saham atau baru berencana masuk?

Saya berpendapat bahwa saham masih merupakan instrumen terbaik meskipun harga saham jatuh sangat dalam.

Bagaimana cara supaya Anda bisa untung secara berkelanjutan dalam investasi saham?

Lakukan analisa fundamental saham.

Apa itu analisis fundamental?

Analisis Fundamental Saham

Harga saham digerakkan oleh kinerja perusahaan atau emiten.

Analisa fundamental menggunakan laporan keuangan sebagai basis untuk menilai atau valuasi saham, dengan melihat tiga hal penting, yaitu:

- Menilai kinerja dan kondisi perusahaan, apakah memiliki performance keuangan yang bagus dan berkesinambungan.

- Menetapkan acuan harga wajar saham yang akan menjadi patokan untuk melakukan keputusan jual beli saham.

- Memonitor dan mengevaluasi saham secara rutin untuk memastikan apakah saham masih layak investasi atau tidak.

Ada 10 hal pokok dalam analisa fundamental saham yang perlu Anda perhatikan, yaitu:

- Pilih Perusahaan Bagus dan Solid

- Acuan Harga Saham yang Pantas

- Margin of Safety (MOS)

- Kuasai Laporan Keuangan

- Bayar Deviden, Saham Bagus

- Sumber Informasi Valid

- Stock Screener

- Long-Term, Stupid!

- Beri Kesempatan Management Bekerja

- Siapkan Mental (Kunci Segalanya!)

1. Pilih Perusahaan Bagus dan Solid

Cari perusahaan yang bagus dan solid dengan kinerja keuangan yang sudah terbukti dan punya prospek yang bagus di masa depan.

Singkatnya, kalau saya, pilih perusahaan yang bisa hidup '1000 tahun lagi'.

Warren Buffet, orang terkaya di dunia yang hidup dari investasi saham, pernah memberikan advis, beli perusahaan yang kamu bisa nyaman selama 20 tahun, 30 tahun atau bahkan seumur hidup.

Buffet membuktikan omongannya dengan pegang beberapa saham selama puluhan tahun dan sebagian besar dia tidak pernah menjualnya.

Bagaimana menemukan perusahaan yang semacam itu?

Anda perlu menggunakan kinerja masa lalu untuk menilai apakah ini perusahaan yang bagus atau tidak. Pelajari laporan keuangan selama beberapa tahun ke belakang, paling tidak 5 tahun untuk menilai performa perusahaan.

Yang juga tidak kalah penting adalah menggunakan kinerja masa lalu untuk memprediksi prospek perusahaan di masa depan.

Akan sangat bagus jika Anda menguasai bisnis perusahaan tersebut.

Contohnya, saya kerja di industri keuangan cukup lama, sehingga soal perbankan dan lembaga keuangan saya paham luar dalam dengan cukup fasih.

Saya gunakan pengetahuan tersebut untuk fokus investasi di saham - saham perbankan.

2. Acuan Harga Saham yang Pantas

Tujuan analisa fundamental adalah tidak hanya memilih perusahaan yang bagus, tetapi juga membeli saham perusahaan di harga yang bagus.

Kita ingin membeli saham yang harganya dijual dibawah nilai perusahaan tersebut.

Untuk bisa menentukan harga saham, bagus atau tidak, murah atau mahal, Anda perlu acuan harga. Jadi, nanti tidak asal beli atau asal ikut kata orang, karena sudah punya acuan berapa harga saham yang pantas.

Acuan harga penting saat pasar sedang goyang dan Anda harus memutuskan beli atau jual saham tersebut.

Jika punya acuan harga yang solid, Anda bisa dengan lebih mudah menentukan, apakah akan beli, jual atau tidak melakukan apa-apa.

Jika tidak punya acuan, pengalaman saya, jadi sangat mudah terpengaruh oleh gerak pasar, yang mungkin saja salah dan tidak sesuai dengan kondisi saham perusahaan. Beli ikut beli, jual ikut jual, sementara seharusnya Anda melakukan langkah sebaliknya.

Bagaimana menentukan acuan harga?

Ada dua jenis tehnik valuation, yaitu relative valuation dan intrinsic valuation.

Paling mudah adalah melakukan relative valuation, yaitu membandingkan saham perusahaan dengan saham perusahaan lain yang sejenis.

Indikator yang digunakan dalam relative valuation antara lain yang umum adalah:

- PBV (Price to book value). Rasio Price terhadap Book Value. Harga terhadap Nilai Buku perusahaan.

- PER (price to earning ratio). Rasio Price terhadap Earning per Share. Harga terhadap Nilai Laba Bersih per lembar Saham

Intrinsic valuation menggunakan teknik valuasi untuk menilai perusahaan berdasarkan kemampuan menghasilkan cash flow di masa depan dan melakukan diskon atas cash flow tersebut untuk menentukan harga wajar.

Grafik ini adalah trend grafik PBV saham Bank BRI (BBRI), bank terbesar dan terkaya di Indonesia saat ini, yang menunjukkan pergerakan PBV dalam 10 tahun terakhir. Saat ini, secara valuasi PBV, BBRI sedang dalam masa terendah.

Grafik ini adalah trend grafik PER saham HM Sampoerna (HMSP), produsen rokok terbesar di Indonesia saat ini, yang menunjukkan pergerakan PER dalam 10 tahun terkahir dan sekarang sedang dalam titik terendah.

Tentu saja, semua teknik valuasi ini, penuh dengan asumsi dan prediksi karena kita bicara masa depan. Tidak mungkin tidak melakukan prediksi.

Bagaimana jika prediksi kita salah?

Itu sebabnya perlu ada yang namanya, Margin of Safety.

3. Margin of Safety (MOS)

Konsep Margin of Safety diperkenalkan oleh Benjamin Graham dalam bukunya yang termasyhur, The Intelligent Investor.

Konsepnya simpel tapi powerfull.

Intinya, saat membuat prediksi, Anda harus membuat buffer untuk mengantisipasi ketidakpastian di masa depan.

Bagaimanapun juga saat membuat prediksi atau acuan harga, kita memperkirakan kejadian di masa depan, yang banyak sekali faktor yang mempengaruhi dan saling berhubungan.

Siapa yang tahu bahwa di tahun 2020 dunia akan dilanda Pandemi?

Memang tidak akan ada yang bakal tahu.

Karena itu, Anda perlu memberikan MOS terhadap prediksi harga yang Anda buat.

Misalnya, jika acuan harga wajar yang Anda hitung adalah Rp 5,000 berdasarkan analisa fundamental maka target Anda bukan Rp 5,000 tetapi 30% sd 40% dari harga tersebut, yaitu Rp 3,500 sd 3,000.

Berapa persen sebaiknya MOS ini?

Tidak ada acuan yang pasti karena besarnya sebenarnya tergantung keyakinan Anda soal analisa yang Anda lakukan.

Tapi saya lihat acuan MoS antara 30% sd 50%.

4. Kuasai Laporan Keuangan

Dalam analisa fundamental, kitab suci Anda adalah laporan keuangan.

Kuasai dengan baik bagaimana membaca dan menganalisa laporan keuangan perusahaan.

Tentu saja, masing - masing industri memiliki indikator yang berbeda - beda untuk mencari saham terbaik dalam membaca dan menganalisa laporan keuangan.

Ada beberapa indikator fundamental rasio yang umum digunakan sebagai teknik analisis untuk mengevaluasi perusahaan berdasarkan analisis laporan keuangan, yaitu:

- ROE Return on Equity. Berapa return, laba perusahaan, yang bisa dihasilkan dibandingkan atas equity atau modal yang disetorkan pemegang saham. Semakin tinggi semakin baik.

- EPS Earning per Share. Profit per saham yang dihasilkan perusahaan. Semakin tinggi semakin baik. EPS menjadi faktor penting dalam menentukan PER untuk menetapkan valuasi harga saham.

- Asset and Liability. Berapa banyak asset yang dimiliki perusahaan dan apakah asset tersebut cukup produktif untuk menghasilkan keuntungan buat perusahaan, serta bagaimana perusahaan membiayai kepemilikan asset tersebut, apakah dengan hutang bank yang besar (tidak bagus) atau sebagian besar dengan modal sendiri (lebih bagus) atau dengan berhutang dari supplier (juga bagus).

- Hutang Bank. Seberapa besar utang perusahaan ke bank yang dimiliki perusahaan (rasio hutang DER Debt Equity Ratio) dan apakah perusahaan mampu membayar bunga hutang dan tidak memberatkan keuangan perusahaan.

- Analisa Cash Flow. Analisa ini menunjukkan kemampuan perusahaan menghasilkan kas, yang mana merupakan urat nadi dari bisnis, yang sebaiknya dihasilkan dari operasional perusahaan dan profit dan bukan dari hutang atau suntikan modal.

Mempelajari laporan keuangan, membedah analisis fundamental rasio, bukan perkara mudah. Untuk bisa menguasai laporan keuangan dengan mumpuni, Anda perlu paham bisnis perusahaan tersebut.

Saran saya Anda fokus di beberapa saham, jangan banyak - banyak, supaya bisa mendalami laporan keuangan, mempelajari rasio finansial dengan baik untuk menentukan keputusan investasi.

Saya biasanya fokus mulai pada bidang usaha atau bisnis yang saya kenal dan pahami dengan baik.

5. Bayar Deviden, Saham Bagus

Apa itu deviden?

Deviden adalah pembagian keuntungan yang dibayarkan secara tunai kepada pemegang saham yang disetujui lewat Rapat Umum Pemegang Saham (RUPS).

Kenapa deviden penting?

Tentu saja, Anda sebagai pemegang saham senang karena menerima uang, meskipun banyak juga pemegang saham yang lebih suka perusahaan me-reinvestasikan profit untuk pertumbuhan perusahaan yang lebih tinggi di masa depan.

Terlepas dari itu, yang tidak kalah penting dari sekedar bagi keuntungan, pembayaran deviden adalah indikasi bahwa perusahaaan sehat dan punya cash-flow kuat.

Perusahaan mencatat profit, tetapi belum tentu punya cash-flow yang sehat. Bisa saja untungnya besar tapi sebenarnya tidak ada cash secara riil.

Deviden adalah bukti bahwa perusahaan untung, ada profitnya, dan itu riil karena bisa dibayarkan secara tunai ke pemegang saham.

Kinerja perusahan yang buruk tidak mungkin membayar deviden, karena keuntungan akan digunakan kembali untuk memperbaiki kinerja perusahaan.

Jadi buat saya pembayaran deviden yang konsisten adalah indikasi perusahaan punya fundamental yang kuat.

6. Sumber Informasi Valid

Dalam melakukan analisis fundamental, sumber informasi soal saham, kinerja keuangan emiten, latar belakang perusahaan, dan corporate action menjadi penting.

Tidak hanya penting, tetapi maha penting!

Persoalannya, di bursa, banyak pemain atau investor mengambil keputusan investasi berdasarkan rumor, kabar burung.

Tidak sedikit yang digerakkan oleh isu harian di lantai bursa setiap hari, tanpa peduli, apakah kinerja saham bagus atau tidak.

Bagaimana mendapatkan informasi soal saham yang valid, bisa dipertanggungjawabkan dan gratis?

Ada dua sumber utama, yaitu:

(a) Situs Bursa Efek Indonesia

Cukup dengan mengakses situs Bursa Efek Indonesia (www.idx.co.id). Di dalam situs ini tersedia semua informasi perusahaan secara komprehensif dan update.

Sebagai catatan, sesuai peraturan otoritas Bursa, perusahaan wajib menyampaikan informasi material soal saham paling pertama adalah ke Bursa, yang mana Bursa wajib untuk segera mengumumkan di situs resmi mereka.

Informasi yang penting Anda perhatikan untuk melakukan analisis fundamental saham adalah:

- Laporan Keuangan. Terbit setiap kuartal dan akhir tahun.

- Laporan Tahunan. Terbit setahun sekali.

- Public Expose. Management emiten saham wajib melakukan tatap muka menjelaskan kinerja perusahaan paling tidak setahun sekali

- Prospektus. Laporan ini ada jika perusahaan melakukan corporate action

- Laporan Keterbukaan Informasi Perusahaan. Perusahaan wajib melaporkan ke otoritas bursa jika melakukan corporate action dan membuat klarifikasi terhadap rumor di pasar yang mempengaruhi harga saham secara material.

Semua informasi diatas bisa Anda peroleh secara online dan gratis di situs Bursa Efek Indonesia.

(b) Situs Perusahaan

Sumber informasi lain yang tidak kalah penting adalah situs perusahaan.

Umumnya, perusahaan yang sudah Go-Public atau perusahaaan terbuka memiliki bagian khusus di website, yaitu Investor Relation. yang isinya segala informasi material soal perusahaan.

Salah satu informasi penting di situs perusahaan adalah penjelasan dan uraian soal bisnis dan perkembangan perusahaan.

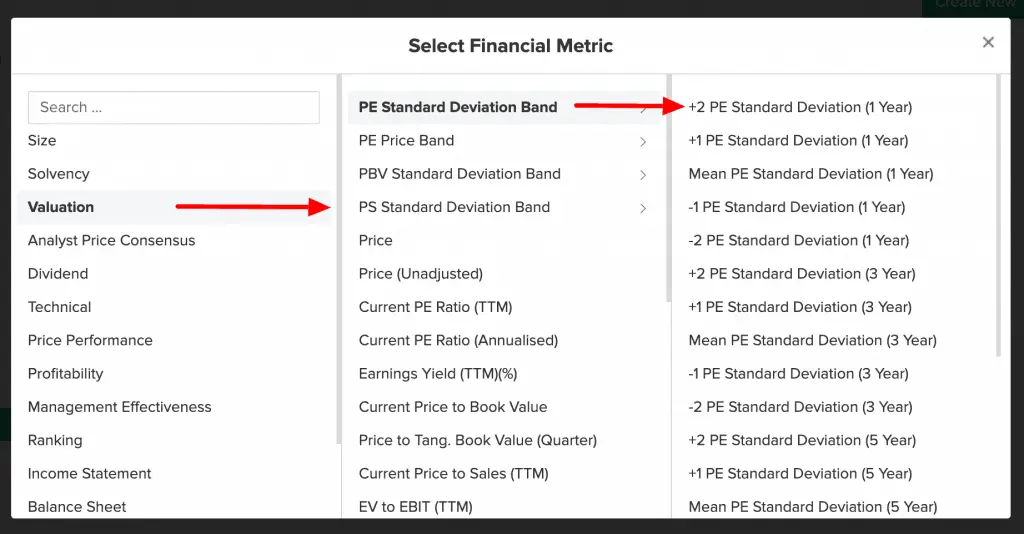

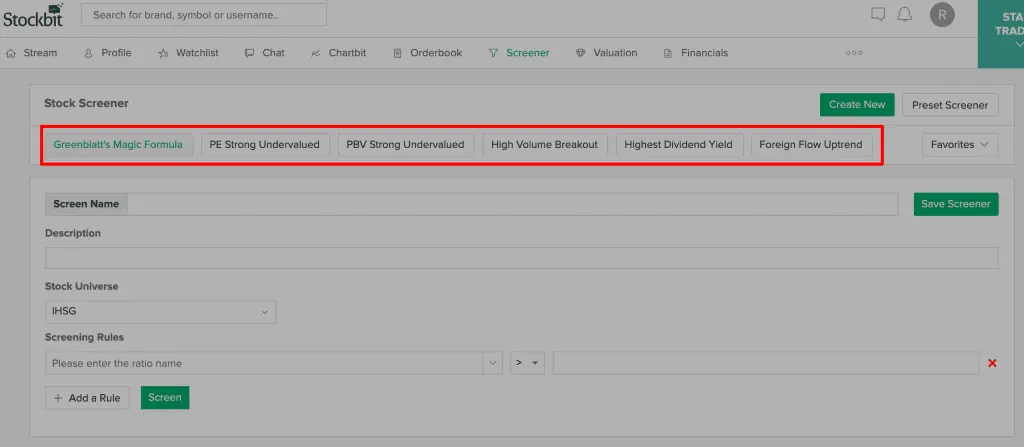

7. Stock Screener

Apakah ada cara cepat untuk melakukan analisis fundamental saham?

Bayangkan di IDX terdapat ratusan saham, jika masing - masing Anda analisis fundamental nya, mau berapa lama waktu yang dibutuhkan untuk selesai. Disamping itu, karena jumlah saham yang dianalisis banyak, Anda tidak bisa melakukan pisau analisis fundamental secara mendalam, sementara kedalaman itu penting dalam hal ini.

Untung ada yang namanya Stock Screener, yaitu tool yang disediakan broker saham untuk Anda menseleksi saham berdasarkan kriteria yang Anda tentukan sendiri.

Ada banyak kriteria yang tersedia yang bisa Anda pilih untuk menseleksi saham. Anda bisa memilih mulai dari market cap, dividen, kinerja keuangan dan bahkan analisa teknikal.

Berikut ini adalah contoh kriteria yang Anda bisa pilih sendiri untuk membuat stock screener. Ada banyak sekali pilihan kriteria yang Anda bisa gunakan.

Disamping memilih kriteria sendiri, Anda bisa pula menggunakan kriteria yang sudah dikenal sebelumnya dan dianjurkan oleh para ahli saham di dunia.

Cakep, kan!

Untuk first cut, saya biasanya menggunakan stock screener berdasarkan kriteria tertentu untuk sampai pada jumlah saham tertentu, yang dari situ baru saya analisis fundamental satu persatu secara perlahan dan mendalam.

Karena jumlah saham yang harus dianalisis tidak banyak, saya punya keleluasaan untuk melakukan kajian secara dalam dan luas.

8. Long-Term, Stupid!

Tidak mungkin Anda melakukan analisis fundamental, namun berharap profit, cuan, dari fluktuasi harga harian alias day-trading.

Analisis fundamental ditujukan untuk menghasilkan keuntungan dalam jangka panjang.

Kenapa?

Karena dalam analisis fundamental, fokus adalah bisnis dan kinerja keuangan perusahaan, yang diyakini akan mempengaruhi harga saham.

Jika kinerja perusahaan bagus dan sehat, maka dengan sendirinya harga saham akan merefleksikan kondisi perusahaan yang bagus. Begitu pula sebaliknya.

Nah, bisnis itu bicara jangka panjang. Bukan mingguan, apalagi harian.

Dalam jangka pendek, harga saham sangat bisa bergerak fluktuatif, jauh dari nilai fundamentalnya.

Namun dalam jangka panjang harga saham merefleksikan kinerja dan bisnis perusahaan.

Pengalaman saya, punya perspektif jangka panjang adalah PR yang paling sulit. Kecenderungan kita, karena saking antusiasnya, selalu ingin melihat pergerakan harga setiap hari.

Melihat harga setiap hari secara psikologis mempengaruhi untuk melakukan jual dan beli saham dalam jangka pendek, apalagi saat harga saham mengalami fluktuasi.

Apa kuncinya bisa bermain saham dalam jangka-panjang?

Uang yang Anda investasikan di saham adalah uang 'dingin' yang tidak Anda butuhkan paling tidak dalam 5 tahun ke depan. Dengan uang 'dingin' tersebut, Anda tidak buru - buru harus menjual saat pasar sedang turun.

Ketika memutuskan mengalokasikan dana investasi di saham, Anda sebaiknya mempertimbangkan dengan cermat apakah itu uang yang memang ingin dan bisa diinvestasikan dalam jangka panjang.

Perspektif jangka panjang sangat krusial dalam analisis fundamental.

9. Sabar! Beri Kesempatan Management Bekerja

Saya percaya bahwa jika kita sudah memilih perusahaan yang solid dengan bisnis yang prospektif dan kinerja keuangan yang terbukti bagus dari tahun ke tahun, maka saatnya kita rileks dan membiarkan manajemen bekerja untuk mendeliver results.

Bagaimanapun, layaknya setiap bisnis, sebagai pemegang saham menyerahkan operasional perusahaan kepada professional, management direksi, untuk me-nahkodai jalannya perusahaan dan memberikan hasil yang terbaik.

Tugas kita sebagai pemegang saham, menunggu hasil kinerja Direksi, yang nanti akan tercermin pada laporan keuangan dan kinerja secara kuartalan dan tahunan.

Saran saya, cek kinerja lewat laporan keuangan secara kuartalan. Tidak perlu melihat perkembangan harga saham setiap hari.

10. Siapkan Mental (Kunci Segalanya!)

Dari pengalaman, teknis analisa fundamental saham bukan sesuatu yang terlalu sulit untuk dipelajari. Ada banyak buku, forum diskusi dan bahan di internet untuk mendalami soal ini.

Yang paling sulit adalah mental untuk menerapkan analisa fundamental tersebut dalam hiruk pikuk gejolak pasar.

Maksudnya?

Warren Buffet pernah bilang, “Be Fearful When Others Are Greedy and Greedy When Others Are Fearful”, sementara Lo Khong Hong (LKH) dalam nada yang hampir sama, bilang "Invest in bad times. Sell in good times, and you will get rich".

Artinya, Anda dituntut untuk berani beli saham saat pasar sedang turun, sedang anjlok, harga - harga saham hancur lebur. Kenapa? Karena pada saat itulah harga saham sedang murah - murahnya, saham sedang 'salah harga', yang memberikan kesempatan untuk bisa melakukan 'buy low, sell high'.

Persoalannya, berani tidak, beli saham di saat pasar sedang hancur.

Pengalaman saya, teorinya gampang, tetapi eksekusinya jauh dari mudah.

Saat pasar lagi turun, semua orang bicara soal jual saham, berita di media tone-nya negatif semua. Masak Anda mau beli saham saat semua orang berlomba - lomba untuk jual.

Untuk bisa melakukannya, melawan arus, seperti yang disarankan Warren Buffet dan LKH, Anda harus punya keyakinan yang kuat terhadap saham tersebut, didukung oleh riset dan pengamatan yang cermat, yang memunculkan keyakinan atas kekuatan bisnis serta manajemen perusahaan meskipun harga saham sedang hancur remuk.

Kesimpulan

Analisis fundamental adalah salah satu cara untuk untung dalam investasi saham. Fundamental menggunakan kinerja emiten dan analisa laporan keuangan untuk menentukan harga acuan yang pantas terhadap suatu saham.

Secara teknis, analisis fundamental bukan pekerjaan yang sulit - sulit amat. Ada banyak tools analisa fundamental di internet, tersedia gratis maupun berbayar, yang bisa membantu Anda mengambil keputusan jual beli saham.

Yang paling sulit adalah mempersiapkan mental untuk mengambil keputusan menggunakan hasil analisa fundamental tersebut.

Selamat Mencoba!

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Cari dan Bandingkan Sekuritas Broker Saham Terbaik !

Bagikan Melalui

Daftar Isi

Komentar (3 Komentar)