Silakan masukkan kata kunci pada kolom pencarian

Bagaimana Investasi Peer to Peer Lending (P2P) Bekerja di Indonesia

- Ditulis Oleh

- Rio Quiserto

- 26 Januari 2022

Daftar Isi

Bagaimana cara kerja Peer to Peer Lending (P2P)? Investasi di fintech P2P Lending menarik karena menawarkan banyak keuntungan: bunganya tinggi, banyak pilihan, minimum kecil dan online.

Bagaimana P2P lending bekerja, apa bedanya dengan perbankan?

Apa itu P2P Lending

P2P Lending adalah mekanisme pertemuan antara pemberi pinjaman (Lender) dan penerima pinjaman (borrower) secara langsung lewat teknologi informasi di platform penyelenggara.

Bagaimana caranya supaya orang bisa meminjamkan uang langsung (tanpa perantara) ke orang lain secara aman dengan resiko yang terukur?

Dulu, kemungkinan ini sulit dilakukan karena berbagai kendala.

Tapi, saat ini, dengan kemajuan teknologi, keinginan orang melakukan pinjaman meminjam secara langsung bisa diwujudkan dengan P2P - Peer to Peer.

P2P Lending adalah pinjam meminjam secara langsung berbasis teknologi informasi.

Satu pihak sebagai pemberi pinjaman, sementara pihak lain sebagai penerima pinjaman, yang dipertemukan lewat platform penyelenggara P2P.

Komponen penting dalam ekosistem P2P Lending adalah:

- Pemberi Pinjaman. Pihak yang memiliki uang untuk mendanai pinjaman dan mengharapkan return dari pinjaman tersebut.

- Penerima pinjaman. Pihak yang membutuhkan pinjaman dan bersedia membayar bunga atau biaya atas pinjaman tersebut

- Penyelenggara P2P. Pihak yang menyediakan platform online untuk mempertemukan pemberi pinjaman dan penerima pinjaman secara digital.

- Terjadi pertemuan langsung antara pemberi pinjaman dan penerima pinjaman secara online lewat platform P2P.

Bisa dilihat bahwa P2P adalah marketplace untuk pinjam meminjam.

P2P menjadi semacam Tokopedia atau Shopee di pinjam meminjam.

Terdapat kebutuhan dari pemilik dana untuk bisa mendapatkan return investasi tinggi. Hal ini bisa diwujudkan jika pinjaman dapat diberikan langsung tanpa perlu perantara, tidak ada potongan.

Di sisi lain, banyak orang yang tidak bisa mengajukan kredit ke bank. Bank punya segudang ketentuan, yang membuat orang atau usaha sulit mengambil kredit di bank.

Terjadi mismatch dalam pasar pinjaman, yaitu:

- Pemilik dana (lender) ingin memberikan pinjaman namun tidak tahu pihak yang layak diberikan pinjaman.

- Penerima pinjaman (borrower) ingin meminjam namun tidak tahu harus ke mana, selain bank, untuk bisa meminjam.

Selama ini, mismatch ini sulit diselesaikan karena pemilik dana kesulitan mencari calon peminjam yang berkualitas, bisa dipercaya, untuk bisa mendapatkan pinjaman sesuai dengan profil risiko yang bisa diterima pemilik dana.

Mekanisme peer to peer, teman ke teman, menggunakan teknologi informasi, membuat proses pertemuan, yang sebelumnya sulit, sekarang mudah dilakukan secara efisien dan transparan.

Orang punya dana tinggal memilih secara online di platform perusahaan P2P perihal pinjaman mana yang hendak mereka danai. Mereka bisa melihat informasi lengkap soal profil peminjam, return, risiko dan scoring kredit, yang semuanya disediakan oleh penyelenggara P2P.

Orang yang butuh pinjaman, tetapi tidak bisa mengajukan ke bank, bisa mengunduh aplikasi P2P untuk mengajukan kredit secara online, dengan syarat yang lebih mudah.

Perbedaan P2P dengan Bank

Perbedaan utama P2P dengan bank adalah sebagai berikut:

Pertama, P2P tidak melakukan penghimpunan dana masyarakat karena di dalam mekanismenya pemilik dana (lender) bertemu langsung dengan pencari dana. Pemilik dana memilih sendiri pihak yang akan didanai.

Dana dari lender tidak dihimpun oleh perusahaan penyelenggara P2P, namun langsung disalurkan ke penerima pinjaman. Perusahaan penyelenggara P2P hanya memberikan informasi soal profil calon peminjam dan melakukan manajemen resiko.

Dalam P2P, keputusan untuk mendanai pinjaman langsung ditangan pemilik dana, penyelenggara tidak memutuskan pihak yang akan diberikan pinjaman.

Mekanisme ini berbeda dengan di bank, yang pemilik simpanan tidak mengetahui kemana uang tersebut dipinjamkan. Keputusan pinjaman sepenuhnya ditangan bank, pemilik simpanan tidak bisa menentukan kemana pinjaman diberikan.

Kedua, resiko gagal bayar ditanggung oleh pemberi pinjaman. Penyelenggara P2P tidak diperbolehkan menanggung resiko pinjaman menunggak.

Sementara kalau menabung di bank, saat pinjaman gagal bayar, resiko ditanggung bank dan bukan oleh pemilik simpanan. Pemilik simpanan aman dananya.

Hal ini membuat resiko orang menaruh uang di investasi P2P lebih tinggi dibandingkan menempatkan simpanan di bank.

Manfaat P2P Lending

Pertumbuhan P2P yang pesat mengindikasikan bahwa instrumen keuangan baru ini membawa banyak manfaat.

Apa manfaatnya?

Konsep peer to peer, yang melepaskan peran bank sebagai perantara, membuat proses pinjam meminjam menjadi lebih fleksibel, lebih inovatif dan lebih cepat. Muncul produk - produk keuangan baru dari P2P.

Bank karena menghimpun dana dari masyarakat harus prudent, tunduk pada sejumlah ketentuan dari Bank Sentral. Sementara P2P karena uangnya langsung dari pemilik dana menjadi lebih luwes dan lebih bebas dalam mengalokasikan pinjaman.

Akses kredit menjadi lebih mudah dan beragam melalui P2P.

Misalnya, salah satu P2P memberikan kredit ke kelompok ibu - ibu arisan di pedesaan, dengan jumlah pinjaman mikro Rp 300 ribu. Kelompok yang selama ini sulit mendapatkan akses kredit.

Pinjaman online P2P untuk dana tunai (payday loan) hanya membutuhkan syarat KTP dan foto selfie untuk bisa diajukan dan disetujui dalam 24 jam. Jenis ini cocok untuk orang yang membutuhkan dana darurat.

Selama ini, kendala terbesar pengusaha UMKM adalah tidak memiliki jaminan untuk mengajukan kredit. P2P membuat produk kredit UMKM yang jaminannya adalah tagihan atau invoice, tidak perlu jaminan berupa aset.

Return buat pemilik dana di P2P lebih menarik karena hilangnya perantara. Nanti di bagian akhir, saya share pengalaman berinvestasi di salah satu P2P, yang memberikan return 15% sd 18% setahun.

Minimum investasi di P2P bisa ditekan kecil sekali karena sifatnya yang bersama - sama. Di platform yang disediakan penyelenggara, calon pemberi pinjaman bisa bersama - sama membiayai suatu usaha yang prospektif, dengan membagi - bagi jumlah pembiayaan.

Saya pernah cek, salah satu P2P menerima investasi mulai Rp 100 ribu. Jumlah investasi yang sangat terjangkau buat semua kalangan.

Manfaat lain adalah investasi di P2P bisa dilakukan secara online at anytime dan anywhere. Tidak perlu harus datang ke kantor cabang.

Cara Kerja P2P Lending

Cara kerja P2P adalah proses model bisnis yang terdiri dari pendanaan (Lender), peminjam (borrower) dan penyelenggara platform P2P.

Berikut ini adalah detail proses yang dilakukan oleh masing - masing pihak.

A. Lender Pendanaan

- Calon peminjam mengajukan pinjaman ke perusahaan P2P. Jenis pinjaman yang ditawarkan bisa bermacam - macam, tergantung produk yang dikeluarkan penyelenggara.

- Penyelenggara P2P melakukan analisa kredit dan menilai tingkat resiko peminjam. Peminjam wajib menyampaikan dokumen dan bersedia untuk dianalisa.

- Penyelenggara P2P menyetujui pinjaman dan memberikan scoring kredit. Di tahap ini belum ada pencairan dana ke peminjam

- Pinjaman yang disetujui dipublikasikan di marketplace platform P2P untuk para pemberi pinjaman (lender) melakukan pendanaan. Dalam publikasi tercantum lengkap informasi soal bunga, skor kredit dan profil peminjam

- Pemberi pinjaman memilih pinjaman dan menempatkan dana sesuai jumlah yang diinginkan. Di dalam satu pinjaman bisa terdiri atas berbagai lender.

- Pemberi pinjaman tanda tangan perjanjian yang dilakukan secara online dengan tanda tangan elektronik.

- Setelah sampai pada periode yang sudah ditetapkan, waktu buat lender untuk menempatkan dana ditutup. Tidak bisa lagi masuk lender baru.

- Dana dari masing - masing lender akan dicairkan langsung ke peminjam, yang dikoordinasi oleh perusahaan P2P.

- Saat pinjaman jatuh tempo, pembayaran dari borrower akan langsung ditransfer ke rekening lender.

B. Borrower Peminjam

- Mengajukan pinjaman. Borrower melengkapi informasi yang dibutuhkan pada aplikasi pinjaman P2P.

- Analisis dan persetujuan. Tim P2P menganalisis dan menyetujui aplikasi pinjaman sebelum ditawarkan kepada Pendana.

- Membayar pinjaman. Borrower membayar pinjaman melalui Investree sesuai dengan jadwal yang telah ditentukan

C. Penyelenggara Platform

Tugas penyelenggara adalah memastikan bahwa ekosistem P2P bisa berjalan dengan baik, yaitu mengundang lender yang berkualitas untuk membiayai pengajuan pinjaman, lalu memilih kualitas borrower yang baik yang bisa mengembalikan pinjaman tepat waktu.

1. Manajemen Resiko

Tugas penyelenggara P2P adalah memastikan bahwa peminjam yang dipilih punya kemampuan untuk membayar lunas pinjaman. Meskipun resiko gagal bayar tidak ditanggung, tetapi penyelenggara wajib memastikan resiko bisa ditekan seminimal mungkin.

Manajemen risiko yang dilakukan penyelenggara P2P antara lain adalah:

- Seleksi. Melakukan seleksi pinjaman sebaik - baiknya, menggunakan teknologi skor kredit untuk bisa memilih peminjam yang mampu membayar kewajiban tepat waktu

- Jaminan. Meminta jaminan dari peminjam. Tidak harus dalam bentuk aset (rumah/tanah), tetapi bisa jaminan personal atau tagihan (invoice) sebagai jaminan

- Asuransi Kredit. Kerjasama dengan perusahaan asuransi kredit supaya saat pinjaman menunggak, pokok pinjaman bisa dikembalikan oleh asuransi. Skema dan premi asuransi tergantung masing - masing P2P.

2. Penagihan

Proses penagihan menjadi tanggung jawab penyelenggara P2P. Mereka harus memastikan bahwa peminjam membayar tagihan tepat waktu.

Laporan soal status pinjaman tercantum di dashboard lender, termasuk jika pembayaran terlambat. Bisa dimonitor oleh lender dari waktu ke waktu.

Saat terjadi tunggakan pinjaman, penyelenggara akan melakukan hal - hal berikut:

- Penagihan. Melakukan collection ke debitur dengan berbagai teknik dan cara.

- Mengeksekusi jaminan. Sesuai dengan perjanjian pinjaman, jika menunggak, maka jaminan bisa dieksekusi

- Klaim asuransi. Melakukan klaim pinjaman yang menunggak ke pihak asuransi kredit setelah memenuhi kriteria, agar pokok pinjaman bisa dibayarkan oleh pihak asuransi.

Pengalaman Menggunakan Layanan P2P Lending

Berikut ini adalah pengalaman menggunakan salah satu layanan P2P di Indonesia.

1. Masuk Situs P2P

P2P Lending menawarkan akses melalui situs atau bisa mengunduh aplikasi di Playstore dan Apple Store. Pastikan masuk ke P2P yang sudah izin OJK.

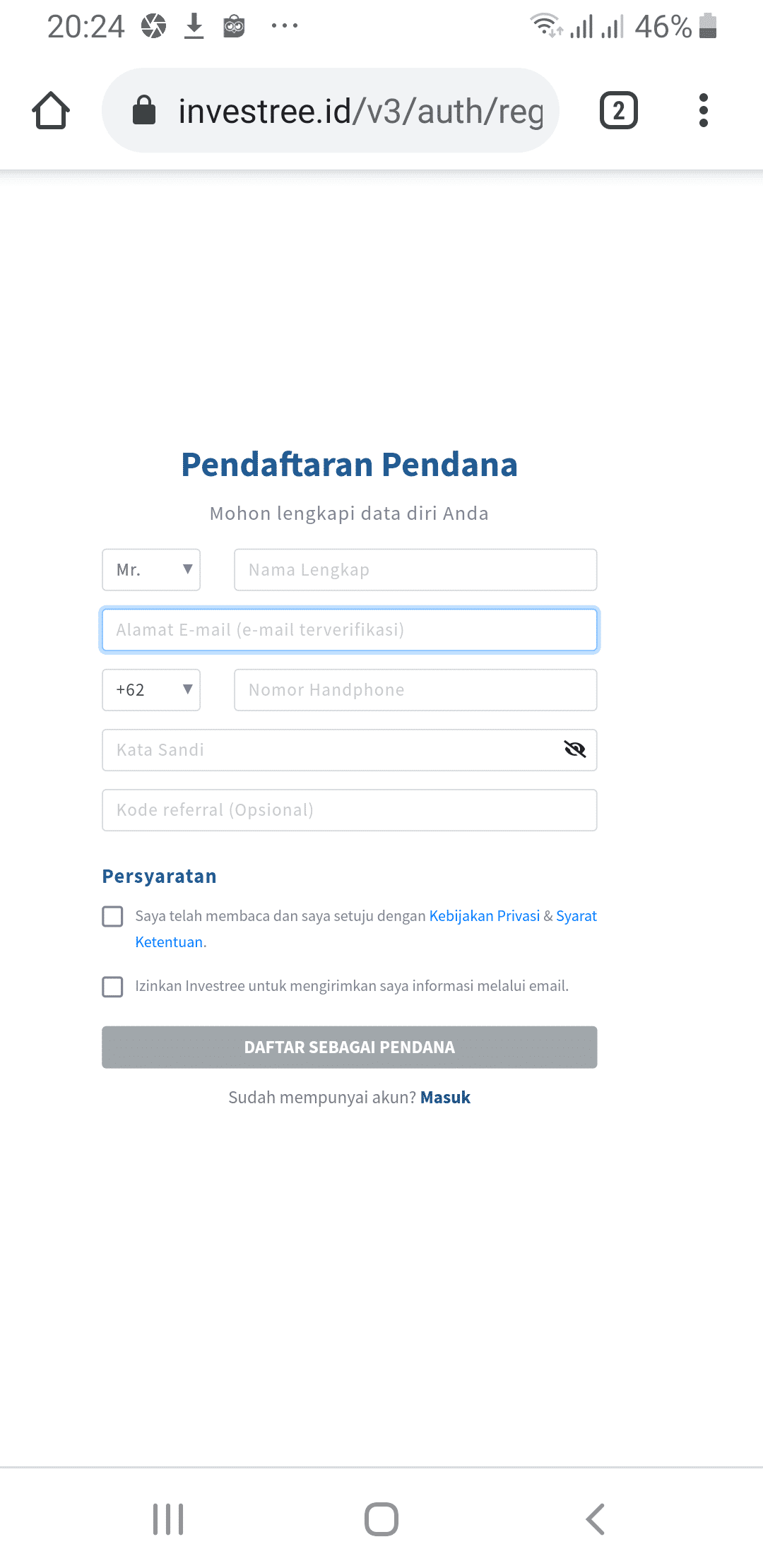

2. Buka Akun

Membuka akun di P2P Lending, dengan mengisi data dan menyampaikan dokumen. Proses pendaftaran akan diikuti dengan verifikasi oleh pihak P2P, termasuk soal NPWP.

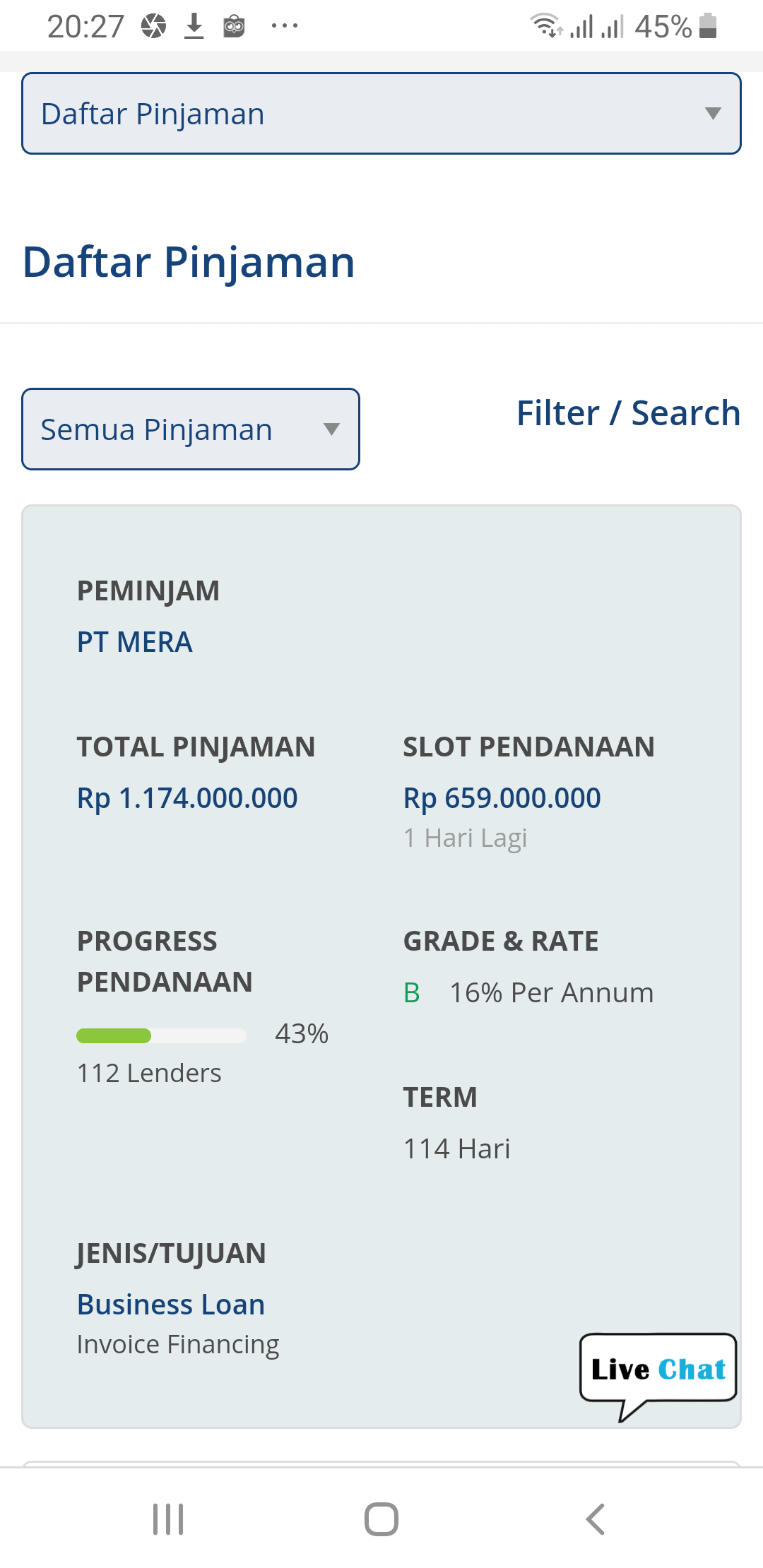

3. Daftar Pinjaman

Platform menampilkan daftar pengajuan pinjaman yang sudah lolos seleksi penyelenggara P2P dan ditawarkan ke Lender untuk membiayai secara bersama - sama (crowdfunding).

4. Informasi Peminjam

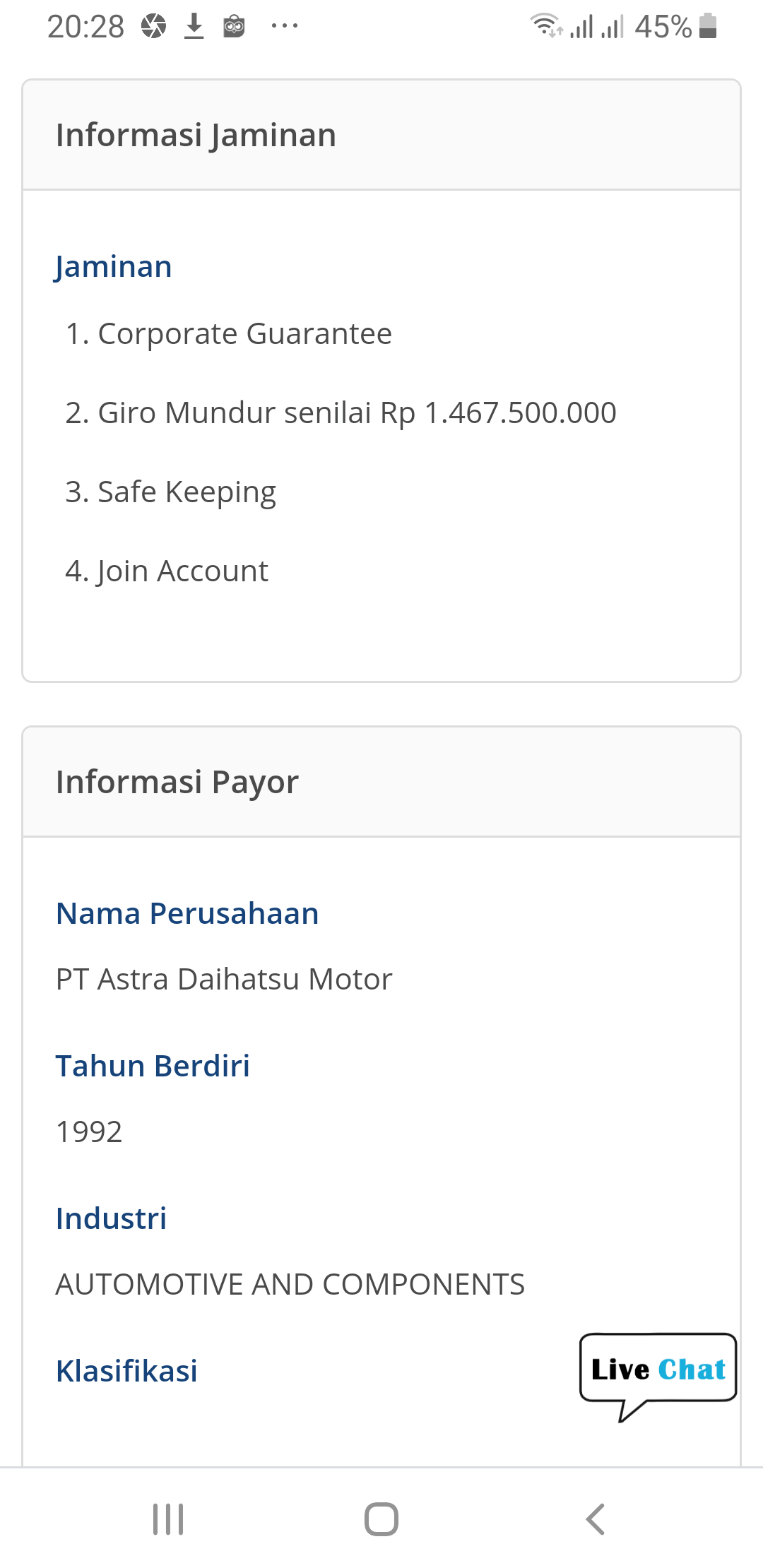

Platform P2P menampilkan informasi penting soal peminjam, seperti jaminan jika gagal bayar dan Payor Invoice (karena ini adalah jenis pinjaman Invoice Financing).

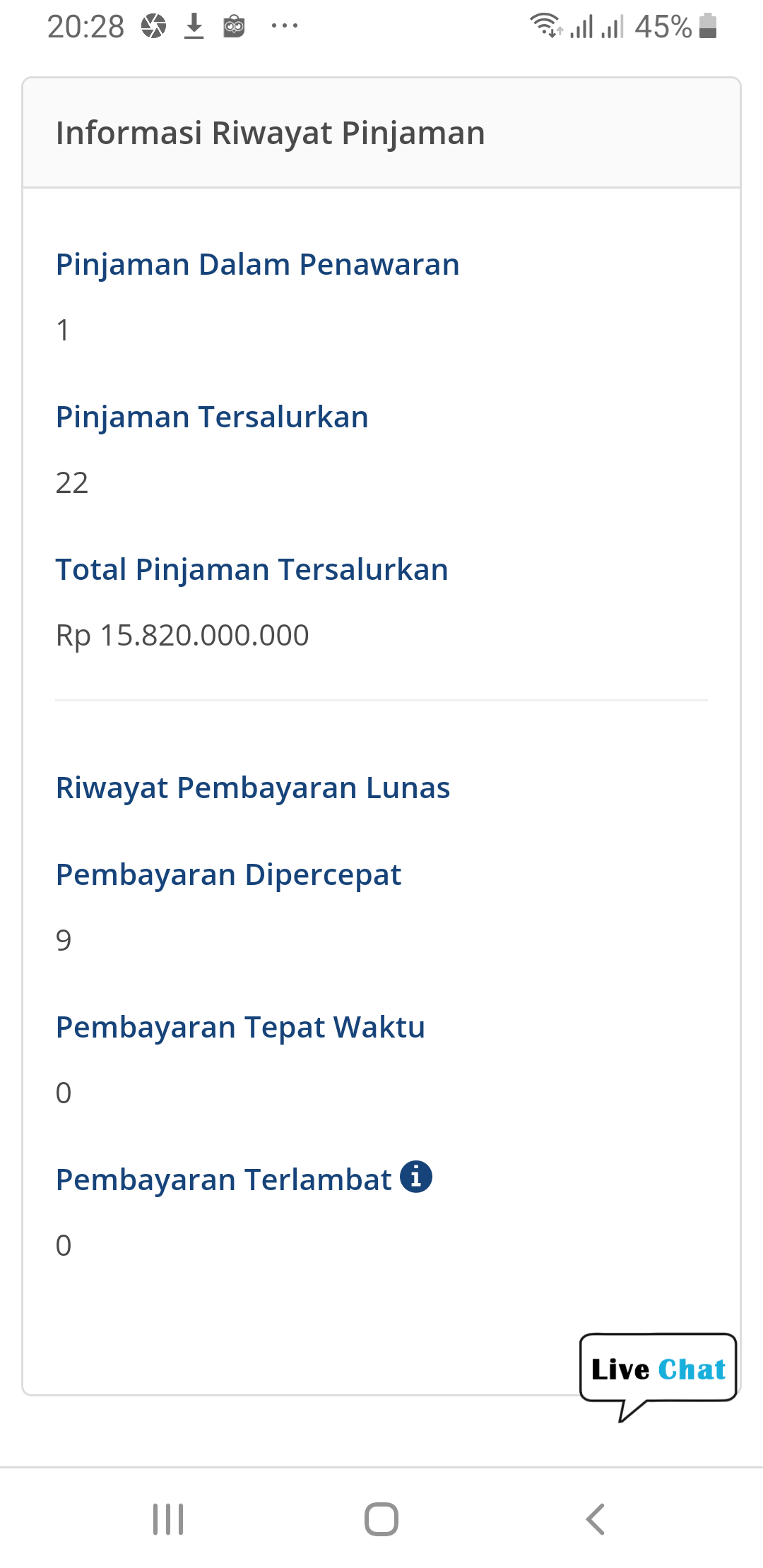

5. Histori Kredit

Platform menyediakan informasi soal histori kredit peminjam jika sudah pernah mengajukan pinjaman sebelumnya. Informasi ini bisa menjadi pertimbangan Lender saat memberikan pembiayaan.

6. Resiko P2P Lending

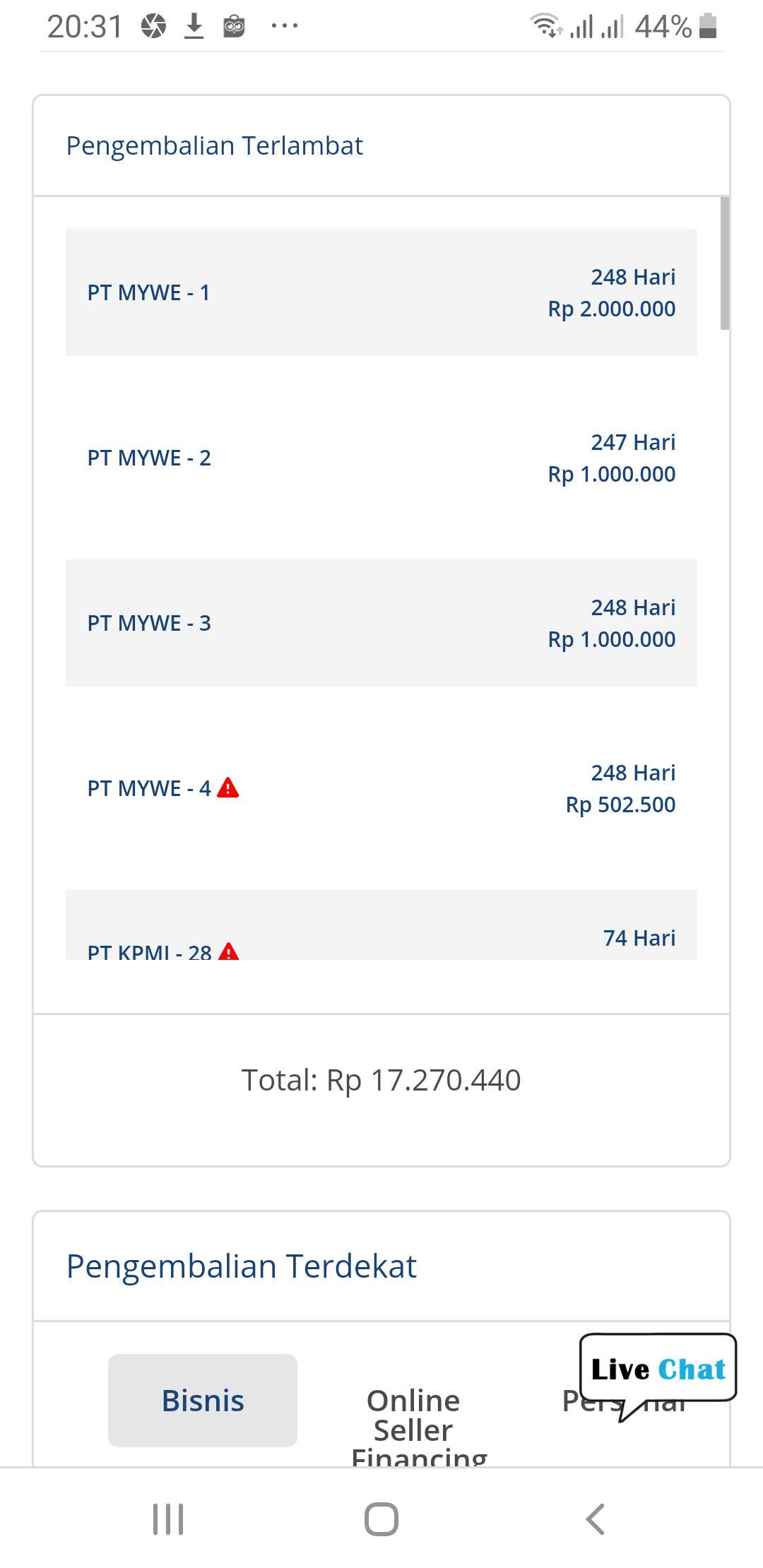

Informasi soal pinjaman P2P yang terlambat. Resiko ini harus dipahami dengan baik oleh Lender.

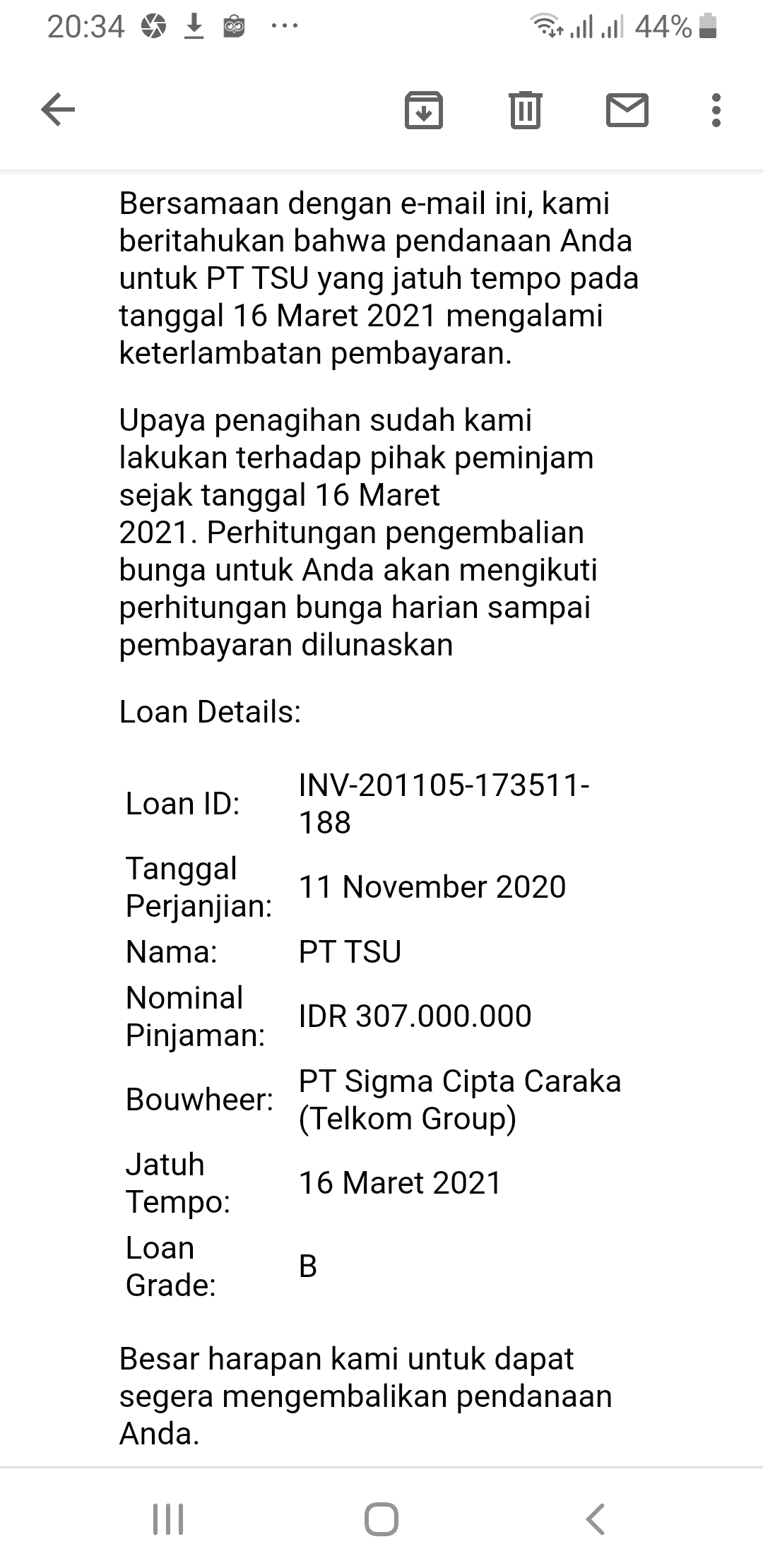

7. Proses Collection

Aksi penagihan yang dilakukan oleh Platform P2P disampaikan secara rutin ke Lender. Langkah - langkah sudah dilakukan dan status pinjaman terkini.

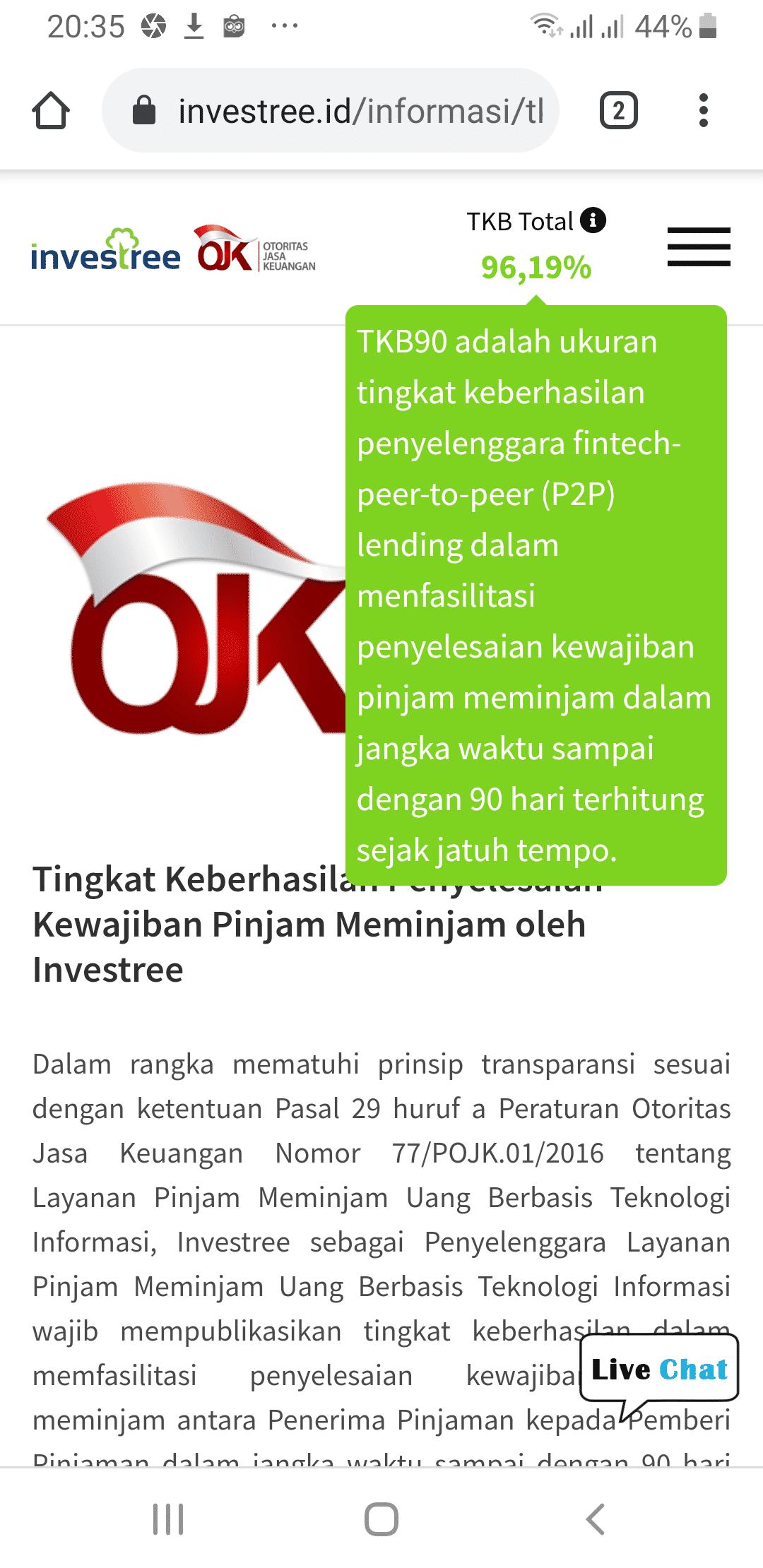

8. TKB 90

Info TKB 90 penting dicermati karena menunjukkan kualitas portfolio di Platform P2P tersebut. Semakin kecil TKB 90 semakin kurang baik, nilai 100 perfect.

Peraturan P2P di Indonesia

P2P adalah industri yang baru. Regulasinya pun belum lama.

Baru pada akhir 2016, OJK mengeluarkan Peraturan, POJK 77, yang mengatur soal industri P2P di Indonesia. Regulasi ini menetapkan P2P sebagai “Lembaga Pinjam Meminjam Uang Berbasis Teknologi Informasi”.

POJK 77 mengatur baik dari sisi investasi maupun dari sisi peminjam. Aspek perlindungan konsumen menjadi fokus perhatian OJK.

Definisi POJK 77 soal P2P Lending tertulis “Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi adalah penyelenggaraan layanan jasa keuangan untuk mempertemukan pemberi pinjaman dengan penerima pinjaman dalam rangka melakukan perjanjian pinjam meminjam dalam mata uang rupiah secara langsung melalui sistem elektronik dengan menggunakan jaringan internet.”

Dari definisi ini, OJK menetapkan bahwa proses pinjam meminjam di fintech P2P terjadi atas keterlibatan tiga pihak, yaitu:

- Penyelenggara, yang disebut sebagai Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi, dengan tugas mempertemukan pemberi pinjaman dana penerima pinjaman.

- Pemberi pinjaman, yaitu orang, badan hukum, dan/atau badan usaha yang mempunyai piutang karena perjanjian Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi.

- Penerima pinjaman, yaitu adalah orang dan/atau badan hukum yang mempunyai utang karena perjanjian Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi

Menurut OJK, pertemuan harus memenuhi dua syarat: (1) secara langsung; (2) melalui sistem elektronik dengan jaringan internet.

OJK sangat menekankan pertemuan “secara langsung” di P2P, untuk menghindari terjadinya penghimpunan dana. Penghimpunan dana menjadi domainnya bank.

Tidak boleh dana dari pemberi pinjaman berhenti atau disimpan di penyelenggara. Semua investasi harus langsung ke peminjam.

OJK juga menetapkan bahwa pertemuan dilakukan secara online. Tidak bisa transaksi P2P dilakukan secara offline, misalnya secara tatap muka.

Apakah P2P Lending Aman?

Komponen penting dalam P2P adalah bagaimana konsumen dilindungi dengan baik. Bagaimana bisa dipastikan bahwa P2P bukan investasi bodong yang merugikan konsumen.

OJK menaruh perhatian cukup serius soal aspek perlindungan konsumen di P2P karena:

- Industrinya baru. Sebagai sesuatu yang baru, apalagi menyangkut investasi, perlu kehati - hatian dalam pelaksanaanya. Apalagi ini transaksi online, yang dikenal cukup sulit di monitor.

- Pinjaman online ilegal. Muncul banyak pinjaman online ilegal yang merugikan konsumen dan mencoreng image P2P resmi.

Dalam peraturannya OJK berupaya melindungi konsumen P2P, dengan menerapkan sejumlah langkah, yaitu:

A. Wajib Izin/Terdaftar di OJK

Semua pihak yang menawarkan pinjaman online wajib terdaftar dan berizin dari OJK, tanpa kecuali. Tidak bisa menawarkan pinjaman secara online, tanpa restu OJK.

Kewajiban perizinan ini membuat pinjaman online tunduk pada pengawasan dan ketentuan yang ditetapkan oleh OJK. Perlindungan konsumen menjadi bisa dijalankan dengan efektif.

B. Pengurus

OJK menetapkan bahwa Direksi dan Komisaris dari fintech P2P wajib untuk:

- Punya pengalaman minimal 1 tahun pada level manajerial dalam dunia keuangan

- Lolos ujian sertifikasi yang diadakan oleh Asosiasi Fintech

- Lolos fit and proper test dari OJK

Syarat ini ditujukan agar pengurus pinjaman online adalah memang orang - orang yang kompeten dan bisa dipercaya. Bukan pengurus yang punya catatan buruk dalam karirnya di dunia keuangan.

C. Pembatasan Akses Data

Kebocoran data pribadi dapat dipicu oleh adanya akses yang berlebihan pada smartphone pengguna pinjaman daring. Indonesia hingga saat ini belum memiliki tentang UU Perlindungan Data Pribadi.

OJK proaktif melakukan pembatasan akses penyelenggara Fintech Lending pada smartphone pengguna. Untuk saat ini hanya dapat akses pada camera, microphone, & location (CEMILAN). Apabila ada pelanggaran oleh penyelenggara Fintech Lending, OJK memberikan sanksi.

D. Maksimum Bunga Harian

Tingginya bunga pinjaman online selama ini, membuat OJK dan AFPI bergerak melakukan pengendalian terhadap suku bunga. Ini adalah bagian dari upaya perlindungan terhadap konsumen pinjaman online.

AFPI menetapkan bahwa jumlah total biaya pinjaman tidak melebihi suku bunga flat 0.8% per hari. Maksimum bunga sebulan, dengan ketentuan ini, menjadi 24% (asumsi sebulan 30 hari).

E. Maksimum Total Biaya Pinjaman

Tidak hanya berhenti di perihal maksimum bunga per hari, OJK dan AFPI juga bergerak membatasi maksimum total biaya pinjaman. Langkah ini sebagai antisipasi perusahaan mengakali ketentuan bunga maksimum, dengan membebankan biaya - biaya.

Salah satu contohnya adalah praktek pemotongan biaya dimuka dari plafon yang disetujui sehingga dana yang dicairkan ke rekening lebih kecil dari jumlah pinjaman yang disetujui. Praktek ini secara efektif menurunkan bunga (agar memenuhi ketentuan maksimum 0.8% per hari) meskipun sebenarnya total beban biaya pinjaman yang harus dibayar peminjam tidak berubah atau bahkan lebih besar.

OJK dan AFPI menetapkan bahwa jumlah total biaya, biaya keterlambatan dan seluruh biaya-biaya lainnya sebesar maksimal 100% (seratus persen) dari nilai prinsipal pinjaman.

Contohnya, pinjaman sebesar Rp 1 juta, maka seluruh biaya (apapun itu) maksimum Rp 1 juta dan tidak boleh lebih.

F. Cara Penagihan

Proses penagihan di pinjol banyak mendapat sorotan karena dianggap tidak manusiawi dan melanggar privacy konsumen. Muncul banyak komplain dan berita di media soal keganasan penagihan via online.

Untuk mengatasinya, OJK dan AFPI menetapkan bahwa semua tenaga penagih di pinjaman online wajib lulus sertifikasi yang diadakan oleh AFPI. Sertifikasi diharapkan bisa menanamkan edukasi kepada tenaga penagih soal cara penagihan yang benar dan sesuai ketentuan.

G. Anggota Asosiasi AFPI

Setiap perusahaan penyelenggara P2P yang terdaftar di OJK wajib menjadi Asosiasi Fintech. Jika tidak menjadi anggota asosiasi, izin OJK tidak diberikan atau akan dicabut.

Keanggotaan asosiasi sangat penting karena ini bagian dari upaya OJK memastikan kepatuhan pada peraturan dan perlindungan konsumen. Dengan menjadi anggota asosiasi, P2P wajib memenuhi sejumlah ketentuan, yaitu

1. Transparansi Biaya

Wajib mencantumkan seluruhnya biaya (fees) yang timbul dari pinjaman (cost of borrowing), termasuk biaya yang timbul di muka (upfront fee), bunga, biaya asuransi atau pertanggungan lain, provisi, biaya keterlambatan, biaya pelunasan dipercepat, dan biaya lainnya yang dikenakan kepada peminjam.

Setiap Penyelenggara P2P wajib mencantumkan biaya-biaya sebagaimana dimaksud di atas dalam simulasi nominal Rupiah untuk mencerminkan beban biaya secara riil bagi konsumen.

2. Larangan Informasi Menyesatkan

Setiap Penyelenggara dilarang menyampaikan informasi dengan format, bentuk, atau metode yang menyesatkan konsumen dalam proses penawaran produk, iklan, atau informasi keuangan yang mempengaruhi keputusan dari Pengguna.

Format, bentuk, atau metode yang menyesatkan konsumen sebagaimana dimaksud dalam butir (a) antara lain: a) penggunaan sosok/tokoh pejabat negara, pemerintah, atau pakar yang seolah-olah mempromosi (endorse) produk dan/atau layanan; dan b) penggunaan data, statistik, atau riset yang tidak tepat, tidak valid atau tidak dapat dipertanggung-jawabkan.

3. Layanan Pengaduan

Setiap Penyelenggara wajib mencantumkan nama resmi perusahaan serta alamat kantor sesuai Surat Keterangan Domisili, email, dan nomor telepon kantor yang dapat dihubungi untuk pengaduan nasabah dan dalam hal terjadi perselisihan, serta mencantumkan standar layanan untuk memproses pengaduan.

Harus jelas berapa lama pengaduan ditangani dan oleh siapa. Karena itu, perusahaan wajib juga memiliki sumber daya manusia dan prosedur dalam melayani pengaduan dari pengguna. Harus ada personal yang memang ditugaskan menangani pengaduan konsumen agar bisa ditangani dengan baik dan cepat.

4. Predatory Lending

P2P pinjaman online dilarang melakukan Predatory Lending, yaitu praktik pemberian pinjaman yang mengenakan syarat, ketentuan, bunga, dan/atau biaya-biaya yang tidak wajar bagi Penerima Pinjaman, antara lain adalah:

- penetapan syarat, ketentuan, atau biaya yang mengandung unsur tipu muslihat;

- penetapan syarat, ketentuan, bunga, dan/atau biaya-biaya yang tidak memperhatikan kemampuan Penerima Pinjaman untuk mengembalikan pinjaman; atau

- pinjaman kepada usaha kecil dan menengah, pinjaman mikro, pinjaman konsumen, pinjaman harian, dan/atau bentuk pinjaman lainnya yang mengenakan syarat, ketentuan, bunga, dan biaya-biaya yang tidak wajar.

Kesimpulan

P2P menawarkan inovasi keuangan untuk memperbaiki proses pinjam meminjam di masyarakat. Cara kerja P2P Lending adalah hal awal yang harus dipahami karena instrumen ini relatif baru.

Semoga Bermanfaat!

Bandingkan Pinjaman Online Terbaik !

Perbandingan berbagai pinjaman online terbaik bnerdasarkan berbagai faktor pilihan

Bagikan Melalui

Daftar Isi