Silakan masukkan kata kunci pada kolom pencarian

Pinjaman 500 Juta, 1 Miliar, 2 Miliar Tanpa Jaminan Terbaik Izin OJK

- Ditulis Oleh

- Rio Quiserto

- 22 Maret 2021

Daftar Isi

Dimana bisa mendapatkan pinjaman 500 juta, 1 Miliar atau 2 Miliar tanpa jaminan? Yang berjaminan banyak, tetapi pinjaman yang tanpa jaminan dengan jumlah sebesar ini, tidak mudah. Dari hasil cek sana sini, saya menemukan 12+ perusahaan yang bisa memberikan plafon kredit 500 juta sampai 2 Miliar tanpa perlu agunan.

Daftar Pinjaman 500 Juta, 1 Miliar, 2 Miliar Tanpa Jaminan Terbaik di 2022 adalah Investree, Modalku, CommBank BizLoan, Standard Chartered KTA Bisnis, Akseleran, Bukalapak BukaModal, Koinworks, Pinjaman KTA BNI Fleksi dan lain - lain. Semua sudah izin OJK

Tidak mudah buat pengusaha atau pegawai yang membutuhkan kredit dengan nilai besar. Karena bank umumnya mewajibkan jaminan aset, seperti tanah bangunan, untuk plafon pinjaman Rp 500 juta keatas.

Namun, belakangan ini, saya mengamati trend bahwa munculnya lembaga keuangan baru, seperti Fintech P2P Lending, menawarkan plafon pinjaman lebih tinggi tanpa perlu jaminan aset.

Bank pun akhirnya melihat persaingan ini mulai menawarkan kredit tanpa agunan dengan jumlah plafon besar.

Tentu saja ini kabar baik buat pengusaha atau mereka yang membutuhkan plafon kredit besar tetapi tidak memiliki jaminan aset untuk itu.

Berikut ini adalah daftar 12 lebih Pinjaman 500 Juta, 1 Miliar, 2 Miliar Tanpa Jaminan Terbaik yang sudah mendapat izin OJK:

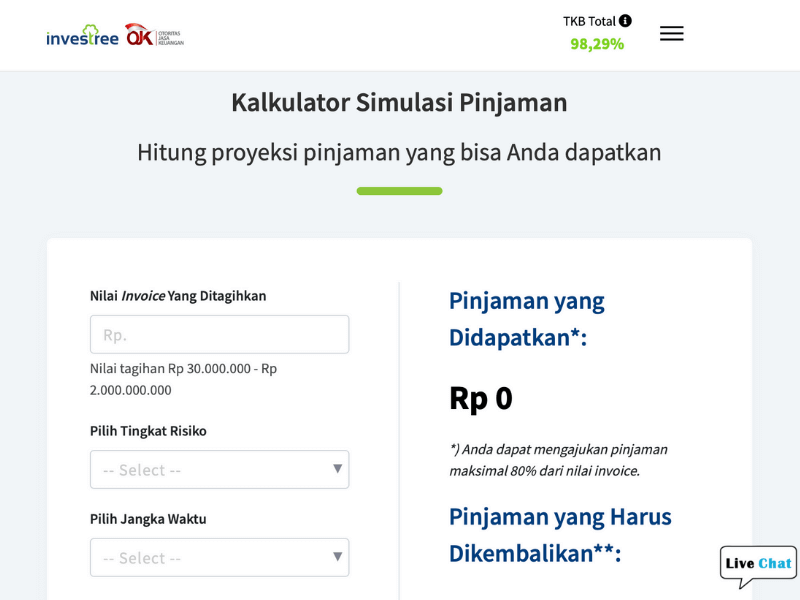

1. Investree

Investree adalah P2P Lending yang sudah berizin dan terdaftar di OJK.

Investree menawarkan pembiayaan invoice atau tagihan. Jika punya tagihan, pengusaha bisa memberikan tagihan tersebut ke Investree untuk diberikan pinjaman selama tenor tertentu.

Jadi, calon peminjam tidak harus menyerahkan jaminan aset. Cukup manfaatkan tagihan invoice yang dimiliki, tagihan yang menjadi jaminan dalam pengajuan pembiayaan invoice.

Investree akan menalangi tagihan usaha sebesar 80% dari nilai tagihan.

Limit pinjaman di Investree bisa mencapai Rp 500 juta dengan maksimum plafon adalah Rp 2.5 Milyar. Pengembalian pinjaman dalam waktu 1 bulan sd 3 bulan.

Tidak saja menawarkan pinjaman konvensional, Investree memiliki pinjaman berbasis Syariah. Investree adalah P2P Lending yang memiliki pinjaman dengan skema syariah.

Ada dua hal penting terkait pembiayaan usaha Syariah, yaitu:

- Invoice dari industri rokok, minuman keras, obat terlarang, babi, perjudian, prostitusi, hotel yang belum syariah, dan kegiatan yang mengandung spekulasi bukan sasaran Syariah;

- Jenis invoice yang menjadi prioritas adalah yang ditujukan kepada Payor berupa perusahaan besar, contohnya perusahaan multinasional, institusi yang terdaftar di bursa saham, atau instansi pemerintahan.

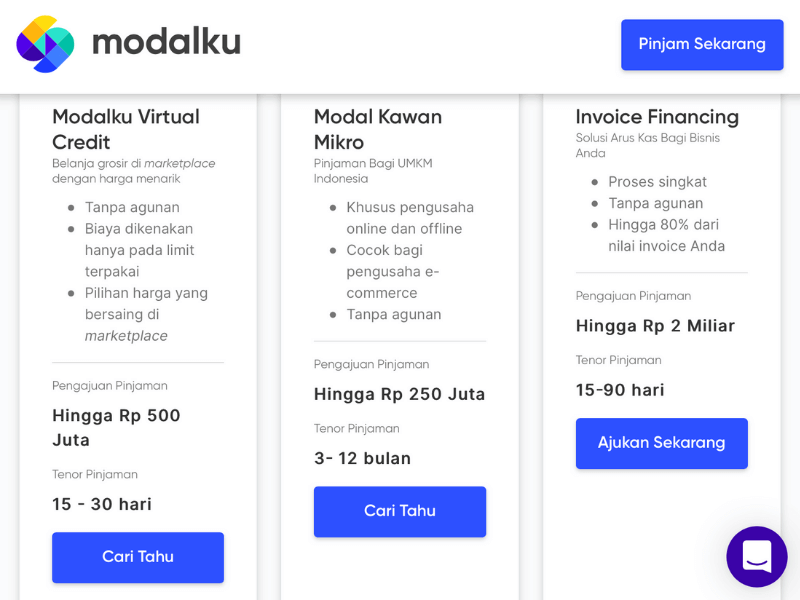

2. Modalku

Modalku adalah fintech P2P online terdaftar OJK yang fokus ke pinjaman untuk usaha.

Modalku menawarkan pembiayaan invoice, dengan plafon pinjaman Rp 500 juta sampai Rp 2 miliar dengan tenor 15 sd 90 hari; tanpa jaminan.

Wilayah cakupan operasional Jakarta, Bogor, Depok, Tangerang, Bekasi, Bandung, dan Surabaya.

Persyaratan utama pinjaman adalah:

- usaha telah berjalan minimal 1 tahun;

- berdomisili di Jabodetabek (Jakarta, Bogor, Depok, Tangerang & Bekasi), Bandung dan Surabaya;

- berusia 21 s/d 60 tahun;

- bisa berbentuk PT, CV atau perorangan;

- memiliki omzet bisnis tercatat di rekening Bank.

3. CommBank BizLoan

Salah satu contoh KTA bisnis adalah CommBank BizLoan, yang merupakan fasilitas Kredit Tanpa Agunan milik PT Bank Commonwealth (“Commonwealth Bank”) khusus untuk pedagang / pengusaha / merchant dari mitra yang telah bekerjasama dengan Commonwealth Bank dengan tujuan untuk memenuhi kebutuhan modal kerja.

Rincian Produk

- Pinjaman bisnis tanpa agunan

- Pinjaman dana cepat Rp10 juta – 200 juta (kelipatan Rp 1 juta)

- Tenor: 12, 24 dan 36 bulan

- Suku bunga: 1.19% - 1.49% flat per bulan sesuai dengan jumlah pinjaman (atau setara dengan 2.07% - 2.63% bunga efektif per bulan).

Kriteria UMKM yang bisa mengajukan CommBank BizLoan adalah pedagang / merchant aktif dari mitra Commonwealth Bank, yaitu: Cashlez dan Moka POS.

- Berusia 21 – 65 tahun (ketika pinjaman berakhir)

- Memiliki e-KTP

- Memiliki NPWP (untuk pinjaman Rp 50 juta)

- Tidak memiliki pinjaman aktif lain di Commonwealth Bank

4. Standard Chartered KTA Bisnis

Standard Chartered Bank (SCB) menawarkan pinjaman untuk usaha yang telah berkembang baik selama minimum 3 tahun dan memiliki izin usaha lengkap dengan kepemilikan usaha berusia 25-65 tahun.

Limit pinjaman tinggi: bisa Rp 500 juta sampai dengan Rp 1,5 miliar. Pembayaran cicilan tetap setiap bulan: Selama jangka waktu pinjaman mulai dari 1 hingga 3 tahun.

Pinjaman ini tidak membutuhkan jaminan. Pengajuan harus melengkapi sejumlah dokumen yang diminta oleh analis bank.

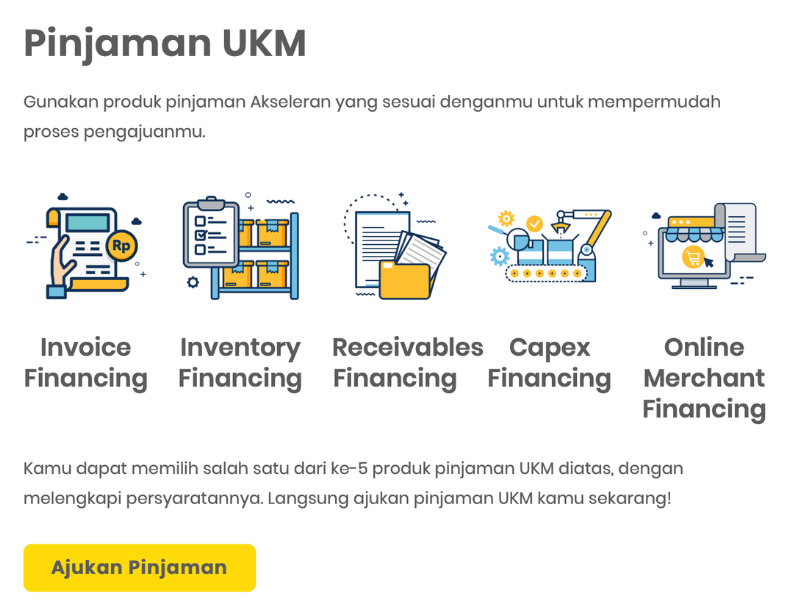

5. Akseleran

Akseleran adalah fintech P2P lending terdaftar OJK. Akseleran memberikan pinjaman kepada pelaku usaha berbentuk usaha perseorangan, firma, CV atau PT.

Akseleran menawarkan plafon pinjaman mulai Rp 75 juta sampai Rp 200 juta dengan masa tenor 1 bulan sampai 24 bulan.

Suku bunga yang ditawarkan adalah 6.48% - 17% per tahun (bunga flat). Namun, besaran suku bunga ditentukan oleh Akseleran berdasarkan grade dari pinjaman tersebut yang didapatkan dari hasil analisis kelayakan dan risiko usahamu.

Karena berbasis Fintech P2P, pengajuan pinjaman modal usaha secara online di Akseleran.

Meskipun bunga bersaing dan menarik, tetapi persyaratan mengajukan pinjaman modal usaha online di Akseleran cukup ketat, yaitu:

- Sudah berjalan selama lebih dari 1 tahun, dan berlokasi di Jabodetabek, Banten, atau Bandung. Untuk usaha yang berlokasi di luar wilayah tersebut di Indonesia, dapat menggunakan layanan kami sepanjang jumlah pinjaman lebih dari Rp200 Juta.

- Berhasil mencetak laba bersih di 1 tahun terakhir.

- Memiliki Laporan Keuangan (minimal laporan laba rugi) yang akan di cross check dengan rekening koran 3 bulan terakhir.

- Membuat proposal pinjaman dan melengkapi dokumen pendukung yang diperlukan.

6. Koinworks

Koinworks adalah P2P Lending terdaftar OJK yang menawarkan pinjaman untuk usaha kecil dan menengah. Dengan platform P2P, Koinworks memberikan pinjaman modal usaha secara online dengan limit pinjaman mulai dari Rp 10 juta sampai Rp 500 juta dengan maksimum sampai Rp 2 miliar dengan lama pinjaman 6 bulan sampai 24 bulan.

Bunga pinjaman modal usaha online di Koinworks adalah 0,75% – 1,67% flat per bulan dan biaya persetujuan kredit dikenakan 2% – 4%, biaya asuransi jiwa: 0.24%, dan biaya administrasi: Rp100,000.

Penting diperhatikan bahwa biaya pinjaman di Koinworks tidak hanya bunga tetapi terdapat biaya lain - lainnya yang harus dibayar oleh peminjam.

Persyaratan utama pengajuan pinjaman modal usaha adalah Warga Negara Indonesia yang tinggal di Indonesia; usia minimal 21 tahun; bisnis minimal satu tahun berdiri; SIUP+TDP+NPWP perusahaan jika PT atau CV; mutasi Rekening 3 bulan terakhir.

Jika pelunasan lebih cepat, nasabah pinjaman modal usaha tidak akan dikenakan biaya penalti untuk pelunasan pinjaman lebih awal.

7. Pegadaian

Pegadaian menawarkan kredit dengan angsuran bulanan untuk Usaha Kecil dan Menengah (UKM) dengan jaminan BPKB kendaraan bermotor.

Plafon limit pinjaman mulai Rp.1,000,000 sampai Rp 400,000,000 dengan jangka waktu 12, 18, 24, 36, dan 48 bulan. Terdapat biaya administrasi 1% dari pinjaman.

Proses kredit butuh 3 hari, dan dana dapat segera langsung cair.

Kredit dari Pegadaian ini cocok buat pinjaman modal usaha kecil karena plafon yang ditawarkan cukup rendah dan jaminan yang diminta cukup fleksibel.

Persyaratan kredit usaha Pegadaian adalah lama usaha berjalan minimal 1 tahun, dan mempunyai legalitas usaha (SIUP/SITU/Surat Keterangan Usaha).

Karena butuh agunan BPKB, ketentuan kendaraan bermotor yang bisa dijaminkan adalah:

- Sepeda Motor: Milik Pemohon / an. Pemohon, usia sepeda motor maksimal 15 thn, surat-surat lengkap;

- Mobil: Milik Pemohon / an. Pemohon, usia mobil maksimal 20 thn, surat-surat lengkap.

8. Bukamodal Bukalapak

Bukalapak menawarkan pinjaman modal usaha BukaModal buat pedagang di lapak mereka. BukaModal adalah program Bukalapak yang menawarkan fasilitas pinjaman modal usaha kepada pelapak untuk mengembangkan bisnis online mereka di Bukalapak.

Pelapak dapat mengajukan pinjaman modal dengan jumlah pinjaman dan lama cicilan (tenor) tertentu.

- Limit Pinjaman Rp2.000.000 sampai Rp 500 juta dengan maksimum Rp 2.000.000.000

- Lama pelunasan cicilan selama: 3, 6, 12, 18, atau 24 bulan.

BukaLapak melakukan kerjasama dengan 5 mitra penyedia pinjaman, yaitu Investree, Koinworks, Modalku, Taralite dan Bank Mandiri.

Persetujuan pinjaman dilakukan oleh mitra dan bukan BukaLapak. Pembayaran pinjaman dilakukan ke mitra penyedia pinjaman dan bukan ke Bukalapak.

Itu sebabnya perlu diketahui bahwa data pelapak yang mengajukan pinjaman akan disampaikan ke mitra penyedia pinjaman. Pelapak harus setuju bahwa data transaksi di Bukalapak akan digunakan untuk analisa kredit pinjaman.

Kriteria untuk pelapak bisa mengajukan pinjaman modal usaha BukaLapak adalah:

- Pelapak adalah Warga Negara Indonesia (WNI).

- Terdaftar sebagai pelapak Bukalapak selama minimal 6 bulan. Khusus untuk Rekanan Bank Mandiri, pengajuan pinjaman modal dapat dilakukan oleh Pelapak yang telah berjualan minimal selama 3 bulan.

- Pelapak memiliki tingkat penjualan di Bukalapak minimal Rp2.000.000/bulan dalam 6 bulan terakhir.

9. KTA BNI Fleksi

KTA BNI Fleksi adalah fasilitas Kredit Tanpa Agunan (KTA) yang diberikan kepada Pegawai Aktif yang mempunyai penghasilan tetap (fixed income), pembayaran gajinya (payroll) disalurkan melalui BNI, dan pinjaman untuk keperluan konsumtif.

Dari kriteria ini terlihat bahwa BNI Fleksi tidak terbuka untuk semua orang, tetapi terbatas untuk pegawai yang punya pembayaran gaji melalui BNI.

Fitur KTA BNI adalah maksimum plafon kredit sampai limit 500 juta dan maksimum tenor sampai 15 tahun.

Persyaratan pengajuan KTA adalah sebagai berikut:

- WNI.

- Fasilitas payroll gaji di BNI

- Pegawai aktif dengan level minimal staf (pegawai tetap).

- Usia minimum 21 tahun dan maksimum 65 tahun yang dibuktikan dengan Surat Keterangan/Surat Keputusan dari Instansi/Perusahaan yang berwenang.

- Minimum gaji Rp 3.000.000,- per bulan

- Melengkapi form aplikasi dan dokumen yang ditetapkan.

Untuk pegawai aktif yang mempunyai usia pensiun tertentu dibuktikan dengan Surat Keterangan / Surat Keputusan dari Instansi / Perusahaan yang berwenang maka jangka waktu kreditnya dapat disesuaikan dengan masa pensiunnya maksimal 65 tahun harus lunas serta tetap memperhatikan batas maksimum jangka waktu kredit.

10. KUR Ritel

KUR Ritel Bank BRI adalah kredit investasi atau Kredit Modal Kerja yang diberikan kepada debitur yang memiliki usaha layak dan produktif dengan minimal plafon yaitu Rp 25 juta dan maksimal 500 juta per debitur, dengan ketentuan fitur berikut:

- Plafon KUR Ritel mulai dari Rp 25 juta sampai limit pinjaman Rp.500 juta

- Jenis kredit: Kredit Modal Kerja (KMK) dengan jangka waktu maksimal pinjaman selama empat tahun, Kredit Investasi (KI) dengan jangka waktu maksimal pinjaman selama lima tahun

- Suku bunga efektif yang berlaku yaitu 7% per tahun

- Tidak terdapat biaya administrasi dan provisi serta agunan

Syarat KUR Ritel Bank BRI adalah telah memiliki dan menjalankan usaha yang layak dan produktif, tidak sedang dalam proses penerimaan kredit dari perbankan lain kecuali kredit konsumtif seperti KKB, Kartu kredit, dan KPR, telah menjalankan usahanya secara aktif minimal 6 bulan dan memiliki Surat Izin Usaha Mikro dan Kecil (IUMK), apabila tidak surat izin usaha lainnya yang sejenis dan dapat dipersamakan

Yang jelas tidak membutuhkan jaminan aset, seperti bangunan dan tanah untuk bisa mengajukan KUR Ritel dengan plafon sebesar Rp 500 juta. Ini bisa menjadi pilihan kredit tanpa agunan dengan bunga sangat terjangkau.

11. Bank Sampoerna Kredit Mikro

Kredit mikro Bank Sampoerna adalah pinjaman modal usaha kecil untuk kebutuhan modal kerja maupun investasi dalam bentuk cicilan dengan plafon kredit Rp 5 juta sampai Rp 500 Juta.

Tenor pinjaman: modal kerja sampai 36 bulan dan investasi sampai 60 bulan.

Pinjaman kredit mikro Sampoerna meminta jaminan. Jaminan yang diterima adalah BPKB, Deposito, Tanah dan Bangunan, Kebun.

Khusus bagi nasabah eksisting: mendapatkan prioritas mengikuti Program Pinjaman Tambahan Langsung Disetujui (Top-Up ‘pre-approved’); mendapatkan plafon pinjaman diatas nilai jaminan yang diberikan.

Persyaratan kredit mikro Bank Sampoerna:

- Fotocopy Kartu Tanda Penduduk (KTP), Kartu Keluarga (KK) serta Surat Nikah (bagi yang menikah).

- Usia minimal 21 tahun atau sudah menikah atau maksimal usia 60 tahun saat jatuh tempo pinjaman.

- Usaha minimum 2 tahun di lokasi dengan bidang usaha yang sama.

- Melampirkan NPWP, khusus kredit Rp 50 juta keatas.

12. Bank Sinarmas Kredit Mikro

Bank Sinarmas menawarkan kredit mikro pinjaman untuk modal usaha kecil dan menengah. Kredit mikro ditujukan untuk tujuan modal kerja dan investasi (gudang, pembukaan cabang baru, mesin dan kendaraan).

Kredit mikro ditawarkan dalam dua skema oleh Bank Sinarmas, yaitu:

- Pinjaman SIMAS KUK dengan plafond 50 juta sd 500 juta dengan masa pinjaman 6 sd 60 bulan yang menawarkan bunga 0.90% sampai 1.25% per bulan.

- Pinjaman SIMAS UKM dengan plafon > 500 juta sd 2 M dengan masa pinjaman 6 sd 84 bulan yang menawarkan bunga 15% sd 17% per tahun.

Selain bunga, Sinarmas membebankan biaya provisi sebesar 1% dan biaya admin Rp200.000 sd Rp2.000.000.

Pinjaman kredit mikro Bank Sinarmas bisa diajukan siapapun yang memiliki usaha, baik atas nama perorangan maupun badan hukum/usaha.

Pengajuan kredit bisa dilakukan lewat website Bank Sinarmas atau datang ke kantor cabang. Butuh proses 3 hari sejak dokumen lengkap untuk ada keputusan pinjaman diterima atau ditolak.

13. Alami Sharia

Alamisharia adalah P2P Syariah yang terdaftar di OJK dan menawarkan pendanaan dengan akad Invoice Financing berlandaskan Fatwa DSN No. 67/DSN-MUI/III/2008 dan 117/DSN-MUI/II/2018.

Pembiayaan di Alami adalah invoice financing atau anjak piutang. Calon penerima pendanaan (beneficiary) yang memiliki bukti tagihan (invoice) dapat mengajukan pendanaan.

Minimal limit plafon pembiayaan adalah Rp 50 juta, Rp 500 juta, Rp 1 Miliar dan maksimal Rp 2 Miliar. Tenor pembiayaan Invoice Financing adalah 1 bulan sampai maksimal 6 bulan.

Nilai pembiayaan didasarkan pada nilai invoice yang dimiliki calon penerima pembiayaan. ALAMI akan mendanai maksimal 80% dari nilai invoice yang dimiliki.

Kriteria peminjam adalah (1) Perusahaan berbentuk PT, CV, atau Yayasan yang menjalankan aktivitas operasional tidak bertentangan dengan syariat Islam; (2) Telah berdiri minimal 1 tahun dan berlokasi di Jabodetabek; (3) Perusahaan bersedia melampirkan rekening koran dan laporan keuangan minimal 6 bulan terakhir; (4) Memiliki giro mundur dan jaminan personal untuk dijaminkan.

Calon penerima pembiayaan memiliki bukti tagihan atas suatu pekerjaan yang telah selesai dilakukan. Memiliki pula dokumen yang menunjukkan bahwa pekerjaan telah selesai seperti Berita Acara Serah Terima (BAST).

Status dengan pemberi kerja (bouwheer) adalah piutang yang akan segera dilakukan pembayaran pada tempo waktu yang telah ditentukan.

Tips Pinjam Jumlah Besar

Sejumlah tips untuk yang ingin mengajukan kredit dalam plafon besar adalah sbb:

- Hitung kemampuan pembayaran dengan baik. Maksimum cicilan 30% dari penghasilan bulanan, jangan melebihi itu agar keuangan aman.

- Pelajari dengan baik ketentuan dari pemberi pinjaman. Ini khususnya ketika mengambil pinjaman dari Fintech P2P, yang banyak menawarkan skema pinjaman baru.

- Manfaatkan Top-Up. Butuh dana lebih besar, manfaatkan fasilitas top-up yang disediakan oleh bank dan P2P. Biasanya lebih mudah untuk mendapatkan limit pinjaman lebih besar dari top-up. Syarat top-up adalah catatan pembayaran yang bagus, tanpa cela.

- Baca perjanjian kredit dengan cermat. Karena ini pinjaman dalam jumlah besar pastikan bahwa sudah membaca segala syarat dan ketentuan, terutama soal biaya - biaya terkait kredit.

Kesimpulan

Saya mencatat 12 lembaga keuangan yang bisa memberikan kredit tanpa jaminan dengan plafon sampai Rp 500 juta, 1 Miliar dan bahkan 2 Miliar. Yang menarik, pilihannya tidak lagi hanya terbatas dari bank, tetapi lembaga keuangan lain, seperti Fintech P2P, Pegadaian.

Semoga Membantu!

Bagikan Melalui

Daftar Isi